Bądź na bieżąco! Zapisz się na NEWSLETTER

Już dawno monitorowany przez nas globalny sondaż Bank of America/Merrill Lynch nie przyniósł takiego miszmaszu, jak ten najnowszy, listopadowy. Z jednej strony sondaż zawiera długą listę oznak rosnącego pesymizmu wśród zarządzających funduszami. Pesymizmu, który potencjalnie mógłby oznaczać dobrą okazję do zakupów akcji. Ale z drugiej strony w tym samym sondażu pojawiły się fakty zupełnie przeczące jakoby nastroje tak wyraźnie się pogorszyły.

Zacznijmy od oznak pesymizmu, które kontrariańsko można by potraktować jako pozytywne sygnały na dłuższą metę.

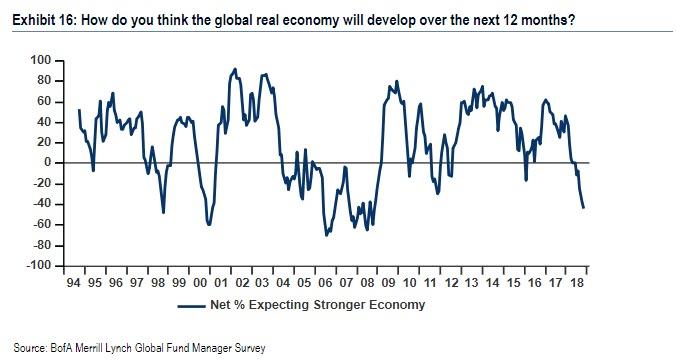

- Oczekiwania zarządzających dotyczące wzrostu gospodarczego na świecie w kolejnych 12. miesiącach są najgorsze od ... dokładnie 10 lat (!), czyli od globalnego kryzysu finansowego. Czyżby zatem oznaki zadyszki w gospodarkach, o których pisaliśmy, były już wkalkulowane w ceny akcji?

- Już 1/3 respondentów uważa, że amerykański S&P 500 szczyt wieloletniej hossy ma za sobą.

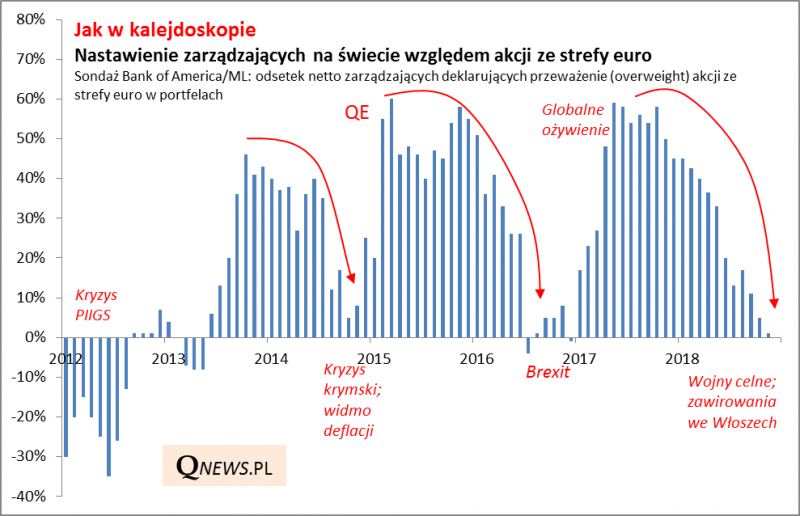

- Moda na akcje europejskie, która szczyt osiągnęła w I połowie 2017 roku, zupełnie znikła. Nastawienie zarządzających jest neutralne - tak jak w okolicach referendum ws. Brexit czy też kryzysu krymskiego.

- Po przeszło 25-proc. korekcie spadkowej na rynkach wschodzących nastawienie zarządzających jest już wyraźnie negatywne.

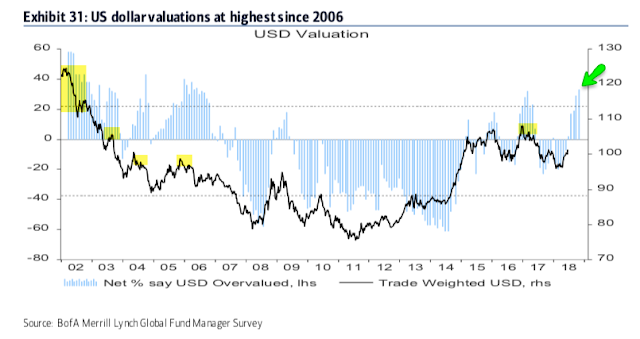

- Odsetek zarządzających uważających, że dolar amerykański jest przewartościowany, podskoczył do poziomu najwyższego od ... 12 lat (!). O ile deklaracje menedżerów dotyczące ich zaangażowania należało historycznie traktować kontrariańsko, to ich opinie nt. wyceny USD były paradoksalnie często bardzo trafne. Koniec aprecjacji dolara byłby pozytywnym impulsem dla rynków wschodzących, WIG20 oraz złota.

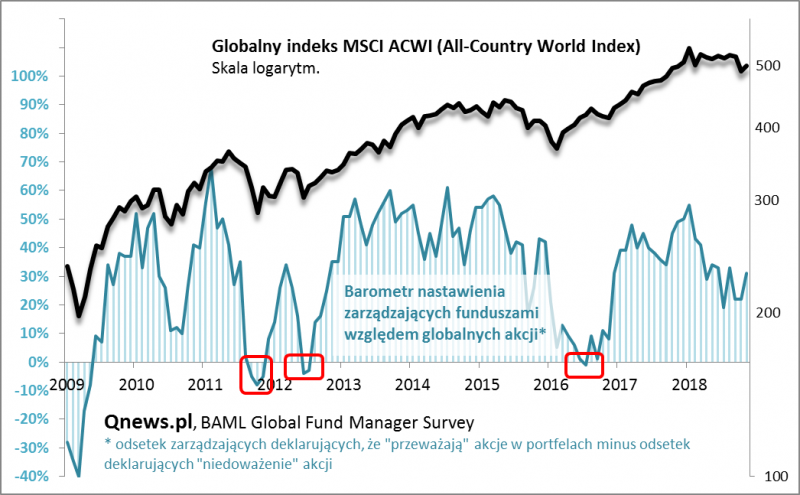

Wszystko to zaczyna wyglądać dość zachęcająco. Dlaczego więc strateg BofA Michael Hartnett, komentując wyniki sondażu zadeklarował, że "pozostajemy niedźwiedziami, gdyż pozycjonowanie inwestorów nie pokazuje jeszcze sygnału 'Wielkiego Dołka' na rynkach aktywów"? Jednym z głównych powodów jest to, że mimo wymienionych powyżej oznak pesymizmu, zarządzający ciągle są wyraźnie przeważeni w amerykańskich akcjach, a także ogólnie w globalnych akcjach. Tymczasem najważniejsze dołki rynkowe (2009, 2011-12, 2016) cechowały się tym, że menedżerowie deklarowali niedoważenie w akcjach.

Warto też wspomnieć, że - niezależnie już od omawianego sondażu - ciągle jeszcze nie doczekaliśmy się kontrariańskiego sygnału kupna ze strony innego wskaźnika autorstwa tego samego banku, który w styczniu wygenerował niezwykle trafny i precyzyjny sygnał sprzedaży.

Reasumując, na obecnym etapie widać już pewne oznaki radykalnej zmiany nastrojów na globalnych rynkach (m.in. pesymizm odnośnie gospodarek, zanik mody na akcje europejskie i z rynków wschodzących, przewartościowany dolar), ale jednocześnie ciągle brakuje tu przysłowiowej kontrariańskiej "kropki nad i" (choć pytanie też czy na pewno ta "kropka" musi się pojawić...).

Listopadowy sondaż BofA/ML przeprowadzono wśród menedżerów zarządzających funduszami o łącznej wartości 641 mld USD.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.