Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Groźba odrodzenia się hydry inflacji na skutek gigantycznych deficytów budżetowych finansowanych dodrukiem pieniądza każe na nowo skupić się na realnych stopach zwrotu. Przywołujemy klasyczny wykres prof. J. Siegela pokazujący jak z inflacją radziły sobie akcje na przestrzeni wielu pokoleń.

Bądź na bieżąco! Zapisz się na NEWSLETTER

W tak trudnych i problematycznych okolicznościach rynkowych warto ze szczególnym naciskiem odwoływać się do odkryć i ponadczasowych wskazówek autorytetów naukowych w zakresie inwestowania.

W epokowym dziele „Stocks for the Long Run” (które doczekało się już czterech edycji) amerykański profesor Jeremy J. Siegel pokazuje stopy zwrotu na przestrzeni dziesięcioleci (a nawet wieków!). Szczególnie inspirujący w obecnej sytuacji wydaje się nam jeden z zawartych tam klasycznych wykresów pokazujących realną (skorygowaną o inflację) wartość inwestycji m.in. w amerykańskie akcje (a także w obligacje, bony skarbowe, złoto i gotówkę – te aktywa na razie pomijamy dla uproszczenia wywodu, ale zapewne do części z nich powrócimy przy innej okazji).

W czwartym wydaniu (2008) swego dzieła Siegel pisze: „wzrost wartości nabywczej akcji wykazuje zauważalną długoterminową stabilność. Mimo wyjątkowych zmian ekonomicznego, społecznego i politycznego otoczenia na przestrzeni ostatnich dwóch wieków (amerykańskie – przyp. aut.) akcje przynosiły między 6,6 i 7,0 proc. realnej stopy zwrotu średnio w skali roku w każdym z głównych badanych podokresów” (tłum. własne). Naszym skromnym zdaniem jest to jedno z najważniejszych i zarazem słabo znanych odkryć naukowych w zakresie inwestowania.

Dlaczego przyglądamy się realnym (skorygowanym o inflację), a nie po prostu nominalnym stopom zwrotu? Po pierwsze ze względu na wspomnianą przez prof. Siegela wyjątkową stabilność tych pierwszych. Po drugie z uwagi na obecne okoliczności. W Polsce już przed wybuchem kryzysu związanego z epidemią koronawirusa hydra inflacji zaczęła podnosić głowę. Teoretycznie recesja spowodowana zamrożeniem gospodarek powinna sprzyjać raczej niskiej inflacji lub nawet deflacji, ale jednocześnie rekordowe impulsy fiskalne i monetarne – w tym widmo pokrywania wydatków budżetowych wprost z dodruku pieniądza – mogą grozić istotnym przyspieszeniem spadku realnej wartości nabywczej pieniądza w perspektywie kolejnych lat.

Zainspirowani odkryciami prof. Siegela postanowiliśmy odwzorować i uaktualnić jego słynny wykres (ograniczając się do okresu od 1900 roku) oraz uzupełnić go o dodatkowy wskaźnik.

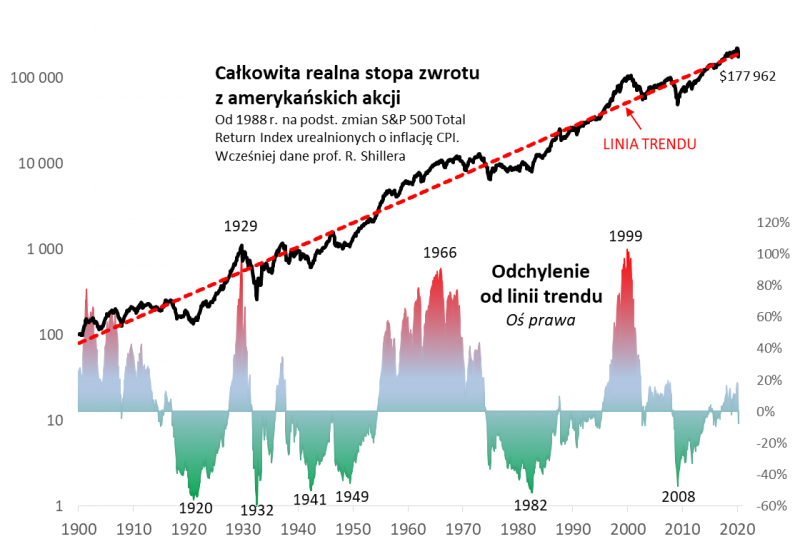

Na rys. 1 pokazujemy, że na przestrzeni dziesięcioleci realna wartość inwestycji w amerykańskie akcje oscyluje wokół linii trendu obrazującej długoterminowe uśrednione tempo wzrostu. Zgodnie z wynikami badań prof. Siegela nachylenie linii trendu implikuje ok. 6,7-proc. realną stopę zwrotu średnio w skali roku.

Rys. 1. Realna wartość inwestycji w amerykańskie akcje na przestrzeni dziesięcioleci

Źródło: Qnews.pl, Bloomberg, dane prof. R. Shillera. Wykres inspirowany badaniami prof. J. Siegela.

Na wykresie pokazujemy też jednak dodatkową kwestię – odchylenia od linii trendu. Inwestycja w amerykańskie akcje potrafiła odchylać się albo wyraźnie in plus od trendu, albo in minus. Największe dodatnie odchylenia przekraczające 90-100 proc. miały miejsce trzykrotnie na przestrzeni badanego okresu – w latach 1929, 1966 oraz 1999. Kupowanie akcji w tych krytycznych punktach przynosiło inwestorom wielkie rozczarowanie bezpośrednio w następujących po nich podokresach.

Z kolei akcje kupowane w okresie największych ujemnych odchyleń – np. na jesieni 2008 czy też w 1932 roku (dołek bessy związanej z Wielkim Kryzysem) – przynosiły stopy zwrotu o wiele wyższe od wspomnianego uśrednionego tempa wzrostu.

Jak pod tym względem wygląda obecna sytuacja? Dobra wiadomość jest taka, że nie mamy do czynienia z dodatnim odchyleniem od linii trendu. Pewne odchylenie widoczne przed krachem zostało już w zupełności zniwelowane. A gorsza wiadomość? Na tym etapie nie sposób też mówić o silnym ujemnym odchyleniu. To nie jest sytuacja porównywalna z jesienią 2008, gdy Warren Buffett głośno przekonywał o świetnych długoterminowych perspektywach akcji.

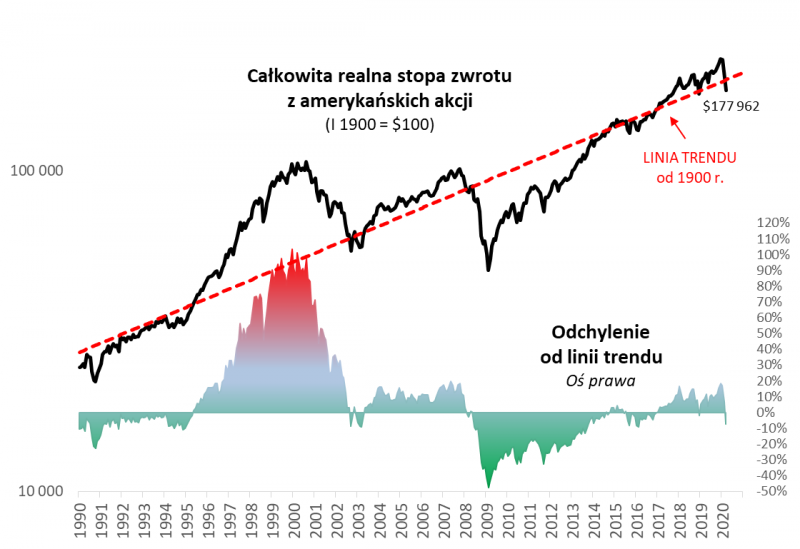

Rys. 2. Realne stopy zwrotu „w powiększeniu” – dane od początku lat 90.

Źródło: Qnews.pl, Bloomberg.

Innymi słowy, ten model sam w sobie nie mówi niczego konkretnego na temat bliskiej przyszłości. Akcje mogłyby jeszcze sporo potanieć i dopiero wówczas zdarzyłaby się super okazja do zakupów sporo poniżej długoterminowej linii trendu. Ale równie dobrze można powiedzieć, że już teraz są dość atrakcyjne.

Na omawiany wykres należy spoglądać raczej przez pryzmat długoterminowego inwestowania, bo taka jest natura odkryć prof. Siegela. Skoro urealniony indeks S&P 500 TR spadł poniżej linii trendu, to należy oczekiwać, że w długim horyzoncie inwestycyjnym amerykańskie akcje z tego punktu (dane na koniec marca) przyniosą ok. 6,7 proc. w skali roku realnej stopy zwrotu plus dodatkowo jeszcze pewien niewielki „bonus” z tytułu pobytu poniżej linii trendu. To nie jest zła perspektywa już teraz (a potencjalnie mogłaby być lepsza w razie pogłębienia bessy i recesji).

Zauważmy jak bardzo pomocny jest ten wykres na wypadek kontynuacji bessy, której nie da się przecież wykluczyć – ewentualne coraz niższe poziomy S&P 500 będą w tym kontekście oznaczać coraz atrakcyjniejsze (coraz bardziej ponadprzeciętne) długoterminowe perspektywy. Takie podejście bazujące na naukowych odkryciach pozwala na niezbędną dyscyplinę w inwestowaniu.

A jak sprawa wygląda w przypadku polskich akcji? Tutaj nie mamy niestety takiej dawki komfortu jak prof. Siegel, omawiając historię amerykańskiej giełdy. Pomijając pierwsze, niezwykle chaotyczne lata funkcjonowania GPW, do analizy przyjęliśmy okres od 1996 roku (od tego punktu mamy również dane dotyczące zharmonizowanego unijnego wskaźnika inflacji HICP dla Polski). To bardzo krótki okres w porównaniu z danymi dotyczącymi Wall Street. Z drugiej strony to już ćwierć wieku, więc o jakieś wnioski można się jednak pokusić.

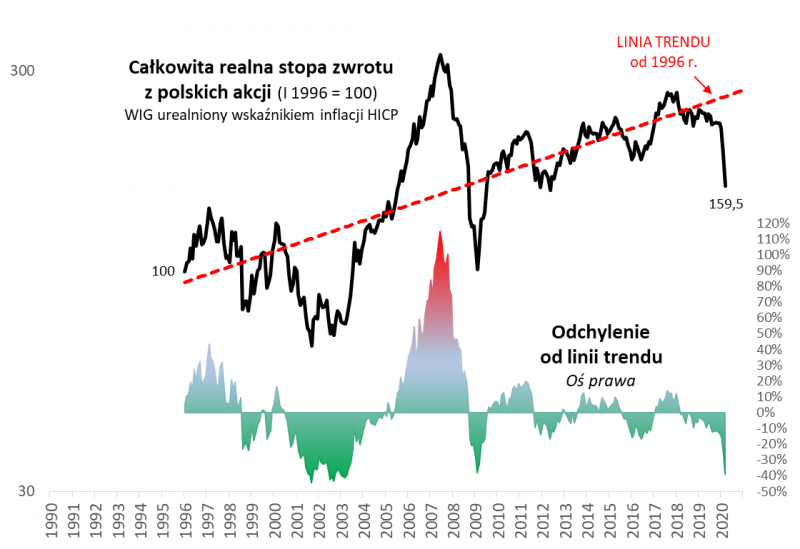

Rys. 3. Realna wartość inwestycji w polskie akcje

Źródło: Qnews.pl, GPW, Eurostat.

Podobnie jak w USA również na wykresie urealnionego WIG-u długoterminowa linia trendu ma charakter wznoszący. Gorsza wiadomość jest taka, że jej nachylenie jest mniejsze niż w przypadku S&P 500 i implikuje średnią roczną realną stopę zwrotu na poziomie ok. 4,3 proc. (inne nachylenie może wynikać ze znacznie krótszego zbadanego okresu, w trakcie którego było kilka poważnych tąpnięć na giełdach).

Druga zła wiadomość jest taka, że urealniony WIG cechuje się znacznie wyższą zmiennością (czytaj – krótkoterminową nieprzewidywalnością) niż amerykański indeks. Z naszych wyliczeń wynika, że w okresie od 1996 roku odchylenie standardowe miesięcznych realnych stóp zwrotu wyniosło w przypadku WIG 6,5 proc. i 4,4 proc. w przypadku S&P 500.

Na szczęście nie zawsze wyższa zmienność oznacza „samo zło”. Kiedy WIG drastycznie odchylał się w dół od wspomnianej linii trendu obrazującej długoterminowe uśrednione tempo realnego wzrostu, były to dobre okazje do zakupów. Z taką sytuacją mamy obecnie do czynienia. Szacujemy wstępnie (ostateczne dane po publikacji wskaźnika inflacji), że na koniec marca WIG odchylił się w dół o prawie 39 proc. względem linii trendu. To jedno z najbardziej ekstremalnych ujemnych odchyleń w całej historii GPW.

Jakkolwiek znów musimy zastrzec, że ten stan rzeczy nie musi o niczym przesądzać na krótką metę, to w horyzoncie wieloletnim REALNA stopa zwrotu z WIG-u powinna składać się z dwóch składników, którymi są (a) stopa zwrotu implikowana przez linię trendu na poziomie 4,4 proc. w skali roku, (b) potencjał wynikający z drastycznego odchylenia w dół od linii trendu.

Reasumując, w długoterminowym inwestowaniu warto bazować na naukowych faktach, takich jak ten odkryty niegdyś przez prof. Siegela, dotyczący stabilności realnych stóp zwrotu z akcji w USA. W niniejszej analizie uaktualniamy owe odkrycia oraz aplikujemy je w odniesieniu do polskich akcji.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.