Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Mechaniczna strategia inwestycyjna oparta na panującym na GPW cyklu historycznie dawała imponujące wyniki. Na razie cały czas strategia zaleca trzymanie akcji mimo zadyszki indeksów. Sprawdzamy kiedy pojawi się w jej ramach sygnał sprzedaży.

Bądź na bieżąco! Zapisz się na NEWSLETTER

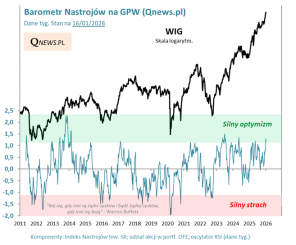

Koniunktura na warszawskim parkiecie dotarła do ciekawego punktu. Niebawem minie półtora roku od ustanowienia pierwszego dołka WIG-u na początku 2016 r. oraz rok od pojawienia się położonego nieco wyżej „wtórnego” dołka (6 lipca), wkrótce po referendum w sprawie „Brexit”.

Już ostatnio 12-miesięczna stopa zwrotu z WIG-u przekroczyła 30 proc., a na początku lipca może przekroczyć 40 proc., o ile nie dojdzie do głębszej korekty. Przypominają się najlepsze lata warszawskiej giełdy, ale też pojawia się pytanie czy skoro roczna dynamika jest tak pokaźna, to czy przypadkiem cykl giełdowy nie osiąga właśnie swoich maksimów?

Rys. 1. 12-miesięczne tempo zmian WIG-u najszybsze od 2010 roku

Źródło: Qnews.pl

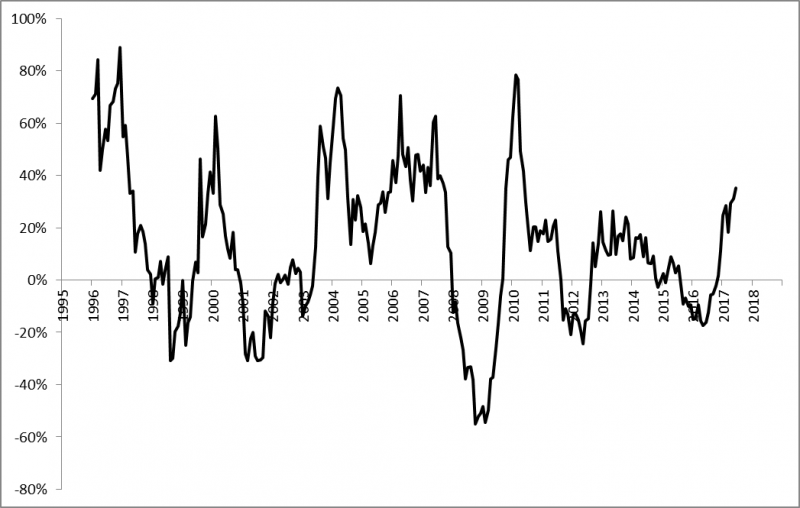

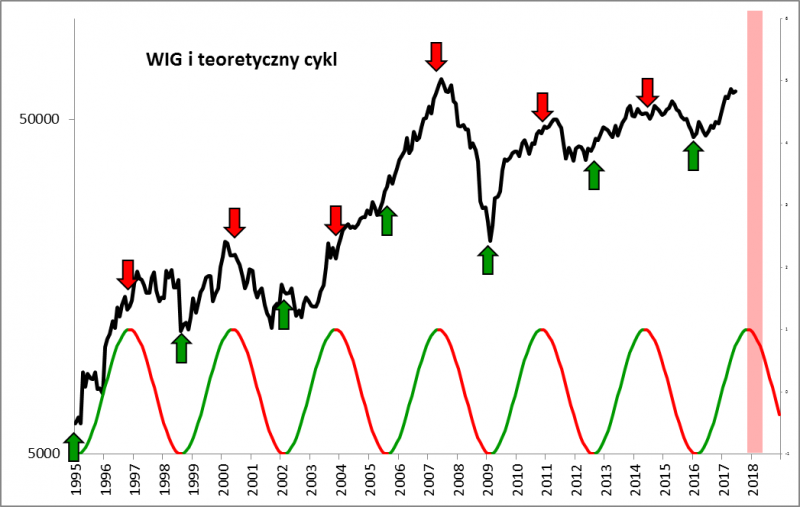

Wykres rocznej dynamiki pokazuje co prawda, że z wyśmienitą okazją do kupowania akcji raczej nie mamy do czynienia (bo te zdarzały się, gdy 12-miesięczna stopa zwrotu była ujemna), ale nie daje jednoznacznej odpowiedzi na pytanie czy to już koniec dobrych czasów dla inwestorów. Historycznie dynamika ta potrafiła przecież zawędrować jeszcze dużo wyżej lub utrzymywać się na relatywnie wysokich poziomach przez długi czas.

Skoro o cyklu mowa, to powróćmy do opisywanego wielokrotnie cyklu ok. 40-miesięcznego (a precyzyjnie 42-miesięcznego – tyle według naszych obliczeń wynosi średnia odległość między głównymi dołkami na przestrzeni lat), zwanego też cyklem Josepha Kitchina, brytyjskiego statystyka, który podobne prawidłowości dostrzegł jeszcze w latach 20. ubiegłego wieku.

Koncepcja ta jest nie tylko statystyczną ciekawostką ustaloną na podstawie danych historycznych, ale sprawdziła się też w naszych analizach w „czasie rzeczywistym”. Najnowszy przykład? Trafnie sugerowała kupowanie akcji na GPW na początku 2016. Wcześniej równie słusznie sygnalizowała kłopoty na początku 2014 r. (co ciekawe w marcu Rosja anektowała Krym, co wywołało reperkusje ekonomiczne i niejako „pomogło” w realizacji prognozy; potem doszły do tego kłopoty rynków wschodzących i pomysły rodzimych polityków).

Rys. 2. Wzloty i upadki, czyli historia GPW w pigułce

Źródło: Qnews.pl. Metodologia: sinusoidę obrazującą przebieg cyklu dopasowaliśmy do danych historycznych w ten sposób, że za punkt wyjścia przyjęliśmy dołek z II 2008. Inny sposób optymalizacji dałby nieco inny przebieg cyklu.

To pokazuje, że jakkolwiek opisywanym prawidłowościom można zarzucać, że powstały w oparciu o dopasowanie przebiegu cyklu do danych historycznych (tzw. data-mining czyli dosłownie „przekopywanie się przez dane” to częsty problem w analizach rynkowych), to jednak już po ich zidentyfikowaniu też nieźle się spisują (a to już wcale nie jest normą w przypadku data-mining).

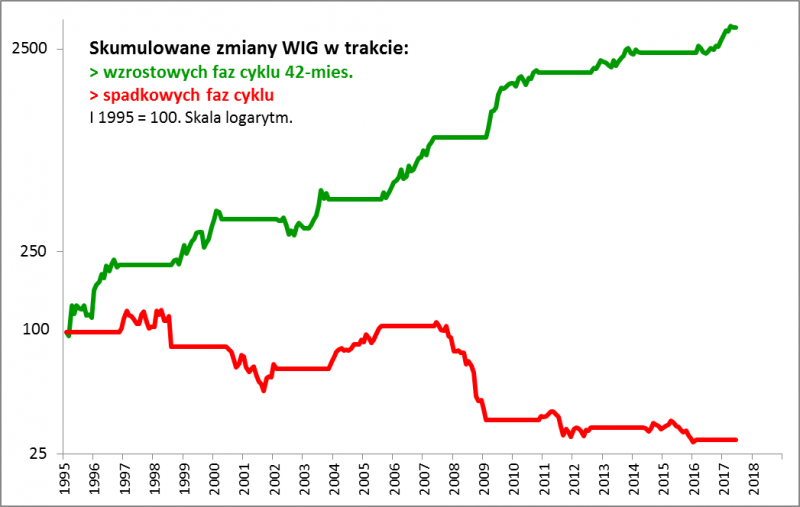

Na jednym z wykresów pokazujemy jak wyglądałyby wyniki inwestycyjne, gdyby akcje (a dokładnie – dla uproszczenia wywodów – koszyk akcji zgodny ze składem WIG-u) posiadać albo wtedy gdy: (A) cykl jest w fazie wzrostowej (zielona linia), albo tylko, gdy (B) jest w fazie spadkowej (czerwona linia). Jak widać różnica jest kolosalna. Licząc od 1995 r. strategia „A” przyniosłaby 3100 proc. zysku (!!!), zaś strategia „B” – 67 proc. straty. Owszem, zdarzały się okresy, kiedy pierwsza z nich miała przejściowe „wpadki”, zaś druga – chwilowe wzloty (głównie lata 2004-2005, kiedy to faza spadkowa cyklu okazała się w praktyce wzrostowa na zasadzie wyjątku od normy). Zauważmy, że w tym roku strategia „A” bije rekordy.

Rys. 3. Symulacja wyników strategii cyklicznej

Źródło: Qnews.pl

Skoro mamy tak sprawdzone i potężne narzędzie, to warto je brać pod uwagę, nawet uwzględniając omówione zastrzeżenia (ryzyko że przyszłość okaże się odmienna od historycznych prawidłowości). W obecnym punkcie cyklu, po silnych zwyżkach na GPW, pojawia się naturalne pytanie – jak długo jeszcze potrwa faza wzrostowa?

Teoretyczny szczyt cyklu wypada w listopadzie bieżącego roku, gdyby trzymać się tej koncepcji w sposób ortodoksyjny. Niekiedy jednak w praktyce szczyty pojawiały się z pewnym opóźnieniem, więc jako termin wskazać można pewien przedział czasowy od listopada do pierwszych miesięcy 2018. Być może w poszukiwaniu tej potencjalnej górki pomocne okażą się inne narzędzia, takie jak prosta analiza techniczna czy analiza wskaźników nastrojów.

Dobra wiadomość jest taka, że najwyraźniej mamy więc jeszcze trochę czasu, zanim dojdzie do cyklicznego przesilenia. Do końca listopada mamy jeszcze prawie pół roku na potencjalną kontynuację zwyżki WIG-u. Innymi słowy, ma on teoretycznie jeszcze czas, by zaatakować rekord z 2007 roku. A gdyby szczyt miał się przesunąć jeszcze o wspomniane kilka miesięcy, to tego czasu byłoby jeszcze więcej.

A teraz kilka ważnych zastrzeżeń do tego dość optymistycznego obrazu. Nawet w fazach wzrostowych cyklu zdarzają się korekty i tego nie można przecież wykluczyć i tym razem – ryzyka nie da się zlikwidować. Szczególnie że w tle nie brakuje czynników mogących sprzyjać podwyższonej zmienności (u nas choćby trwające prace nad przyszłością aktywów zgromadzonych w OFE – sprawa ta pokazała już nieraz, że „diabeł tkwi w szczegółach”; na świecie – geopolityka).

Na pocieszenie można dodać, że zastrzeżenia dotyczą też potencjalnej fazy spadkowej, która powinna pojawić się po odnotowaniu cyklicznego szczytu. Faza spadkowa w pierwszej chwili kojarzyć się może z bessą (2008, 2000-2001), ale jak pisaliśmy w poprzedniej analizie poświęconej polityce monetarnej w USA, jeszcze długo nie będziemy prawdopodobnie widzieć klasycznych sygnałów z tej strony zapowiadających bessę. Być może więc po najbliższej fazie spadkowej spodziewać się można raczej ograniczonego potencjału. Ale na te rozważania mamy jeszcze czas. Na razie wydaje się, że ewentualne korekty mogą być wykorzystywane do kupowania akcji, skoro mamy wzrostową fazę cyklu.

Reasumując, sprawdzony w historycznych symulacjach, a w ostatnich latach także „na żywo”, cykl koniunkturalny sugeruje, że jeszcze mamy prawie pół roku na hossę (z ewentualnymi korektami po drodze), zanim w listopadzie pojawi się teoretyczny sygnał sprzedaży.