Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

W słynnej strategii sezonowej tkwi ziarenko prawdy. Trzy spośród objętych przez nią sześciu miesięcy były faktycznie średnio rzecz biorąc najsłabszymi miesiącami roku na GPW. Ale nawet od tej reguły zdarzają się wyjątki, co pokazuje kończący się maj, który okazał się bardzo udany wbrew słabym statystykom.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Co roku w mediach finansowych przewija się odwieczny giełdowy motyw: „sell in May and go away”, co ma oznaczać, że w maju (na ogół zakłada się, że raczej na początku maja, choć są też inne wersje) należy sprzedać akcje i z gotówką w portfelu przeczekać aż do końca października (stąd pochodzi też inna nazwa tego zalecenia: „Halloween effect”).

Czy to tradycyjne „zalecenie” to tylko element swoistego giełdowego folkloru, na który składają się tak dziwaczne przesądy jak ten, wg którego akcje muszą potanieć lub podrożeć w zależności od tego która drużyna wygra z rozgrywkach futbolowych (Super Bowl effect)?

Wydaje się jednak, że coś jest jednak na rzeczy, biorąc pod uwagę badania naukowe. Obszerna praca Boumana i Jacobsena z 2002 roku, zaktualizowana i rozszerzona w 2018 przez Jacobsena i Zhanga, pokazuje, że „sell in May” to coś więcej niż tylko kolejny przesąd. Naukowcy ci dowodzą, bazując na danych historycznych dla 65. krajów, w niektórych przypadkach obejmujących wiele dekad, że stopy zwrotu z akcji w okresie maj-październik były statystycznie niższe niż w okresie listopad-kwiecień. W szczególności badacze pokazują, że średnio rzecz biorąc od maja do października akcje przynosiły stopy zwrotu poniżej krótkoterminowych stóp procentowych. Innymi słowy, sugerują, że w tym sezonie roku przeciętnie rzecz biorąc opłacało się raczej trzymać kapitał na lokatach lub w bonach skarbowych niż w akcjach.

Wśród krajów zbadanych przez naukowców znalazła się też oczywiście Polska. W wersji pracy z 2018 roku stwierdzono, że stopa zwrotu na GPW w okresie V-X była co prawda dodatnia (średnio +3,7 proc.), ale jednocześnie istotnie niższa niż w okresie XI-IV (o 8,6 pkt. proc.) i zarazem niższa od tzw. stopy wolnej od ryzyka.

Idąc tym tropem, postanowiliśmy na własną rękę przyjrzeć się historycznym statystykom dotyczącym GPW. Nie chcąc kopiować wyników naukowców, postawiliśmy sobie nieco inaczej sformułowane pytanie: jak wyglądałaby hipotetyczna inwestycja w WIG (a precyzyjniej: w koszyk akcji zgodny ze składem WIG-u), gdyby pominąć określone miesiące, w tym omawiany okres od maja do października?

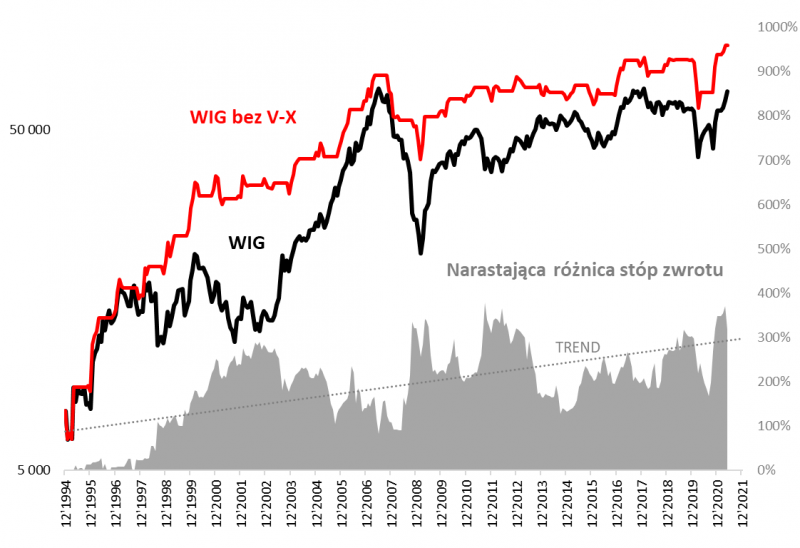

Na pierwszym wykresie pokazujemy symulację dotyczącą zalecenia „sell in May”. Czarna linia obrazuje WIG, podczas gdy czerwona pokazuje symulowane wyniki strategii polegającej na sprzedaży akcji na koniec kwietnia danego roku i odkupieniu ich na koniec października (czyli z pominięciem okresu V-X).

Rys. 1. Długoterminowe wyniki strategii „sell in May and go away” na GPW

Źródło: Qnews.pl, GPW.

Licząc od 1995 roku, czyli na przestrzeni ponad ćwierćwiecza (pominęliśmy pierwsze chaotyczne lata GPW) strategia „sell in May” przyniosłaby stopę zwrotu na poziomie 1085 proc., podczas gdy WIG urósł o 768 proc.

Już na pierwszy rzut oka widać, że strategia „sell in May” cechowała się mniejszymi obsunięciami kapitału w porównaniu z WIG. Analiza różnicy stóp zwrotu dowodzi, że największą przewagę strategia wypracowała w trakcie bessy lub krachów na GPW. Jedne z najlepszych okresów odnotowała przykładowo tuż po upadku Lehman Brothers (IX-X 2008), w trakcie krachu w lecie 2011, w niektórych fazach bessy z lat 2000-2001 czy w trakcie kryzysów na rynkach wschodzących w latach 1997-1998.

Coś jest więc na rzeczy – zgodnie ze wspomnianymi odkryciami naukowców. Ale dalecy jesteśmy od bezkrytycznego wychwalania strategii „sell in May”. Powodów jest kilka i również łatwo je dostrzec na wykresie. Po pierwsze nie wszystkie historyczne krachy zmieściły się w uznawanym za feralny okres V-X, czego najlepszym dowodem jest koronakrach z marca ub.r. Po drugie w trakcie silnej hossy strategia „sell in May” często traciła uzyskaną wcześniej przewagę. Taką relatywną słabość odnotowaliśmy szczególnie w latach 2012-2013 czy też w okresie wielkiej hossy lat 2003-2007. Zresztą kończący się właśnie maj 2021, który w myśl omawianej reguły powinien być słaby, okazuje się wyjątkowo korzystny dla akcji na GPW.

Efekt tego wszystkiego jest taki, że przewaga omawianej strategii nad WIG jest mało systematyczna na przestrzeni czasu. Przez ostatnie dwadzieścia lat pokazana na wykresie różnica stóp zwrotu nie odnotowuje większych postępów, lecz raczej waha się w szerokim przedziale.

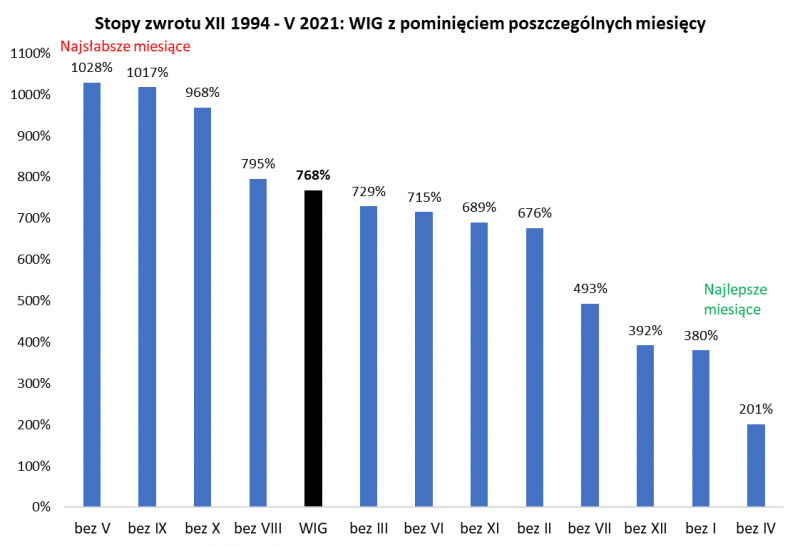

Pójdźmy krok dalej. Pod zaleceniem „sell in May” kryją się przecież poszczególne miesiące. Jak wypadał historycznie każdy z nich, a także jak te wyniki wyglądały w porównaniu z pozostałą częścią roku? Na kolejnym wykresie pokazujemy sezonowość w nieco przewrotny sposób – miesiące z najwyższymi słupkami są najgorsze, bo to dzięki ich pominięciu udałoby się osiągnąć wyniki lepsze niż WIG.

Rys. 2. Które miesiące były sprzyjające, a które niekorzystne?

Źródło: Qnews.pl, GPW.

Na renomę strategii „sell in May” zapracowały w przytłaczającej większości trzy spośród sześciu miesięcy: maj, wrzesień i październik, przynajmniej jeśli chodzi o rodzimą giełdę. Jak pokazują słupki, unikanie każdego z tych miesięcy pozwoliło na przestrzeni ponad ćwierćwiecza wypracować wynik lepszy niż WIG. Do tego grona można jeszcze w pewnym stopniu zaliczyć sierpień, choć tutaj przewaga nie wydaje się już duża. Natomiast pozostałe dwa miesiące ze strategii „sell in May”, czyli czerwiec i lipiec, nie tylko nie dołożyły żadnej wartości dodanej do jej wyników, lecz nawet im zaszkodziły. Szczególnie lipiec, który był czwartym najlepszym miesiącem w statystycznym roku (jego pominięcie oznaczałoby na dłuższą metę wyniki dużo słabsze w porównaniu z WIG).

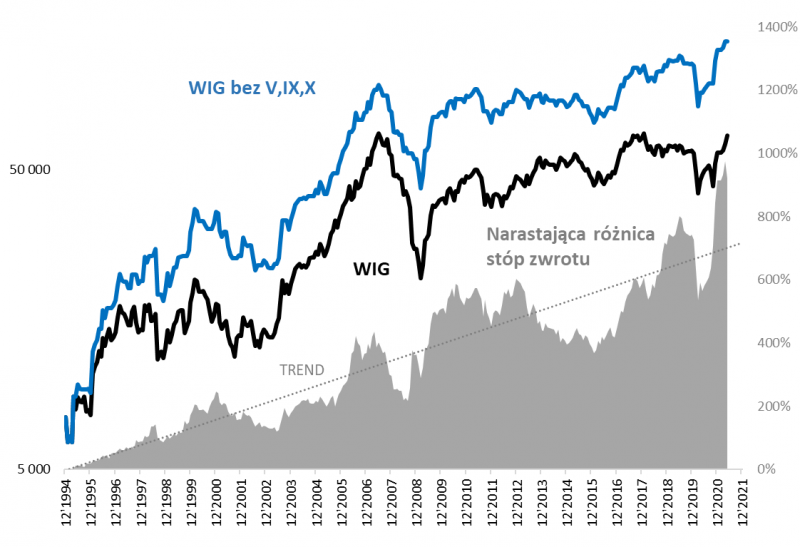

Bawiąc się tymi liczbami można sformułować mocno odchudzoną wersję strategii „sell in May”, polegającą na unikaniu akcji w maju, wrześniu i październiku (trzy najgorsze miesiące roku). Na kolejnym wykresie pokazujemy, że ta zmodyfikowana strategia pozwalałaby historycznie wypracowywać bardziej systematyczną przewagę nad WIG. Różnica stóp zwrotu ma charakter bardziej wznoszący niż płaski tak jak na poprzednim wykresie.

Rys. 3. Odchudzona wersja strategii „sell in May” na GPW

Źródło: Qnews.pl, GPW.

Innymi słowy wygląda na to, że warto było przymknąć oko na tę część zalecenia „sell in May”, która dotyczyła czerwca-sierpnia, czyli okresu, który jest właśnie przed nami.

Na koniec jeszcze jedno ważne zastrzeżenie dotyczące naszych obliczeń – w symulacjach pomijamy z jednej strony koszty transakcyjne (te koszty w praktyce zmniejszałyby ewentualne korzyści ze strategii sezonowych), a z drugiej zarobek wynikający z trzymania środków na lokatach bankowych lub w bonach skarbowych w czasie przebywania poza rynkiem akcji (w obecnych warunkach zarobek raczej symboliczny).

Reasumując, w słynnej strategii „sell in May and go away” tkwi ziarenko prawdy. Z naszych symulacji wynika jednak, że szczególnie niesprzyjające inwestorom były na GPW tylko trzy spośród sześciu miesięcy, w który owa strategia zaleca pobyt poza rynkiem akcji – maj, wrzesień i październik. Ale i od tej odchudzonej reguły zdarzają się wyjątki, takie jak bardzo udany jak na razie tegoroczny maj.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.