Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Indeks sWIG80 przeżywa trudniejsze chwile. Ostatnio spadł do poziomu najniższego od pięciu miesięcy. Zastanawiamy się nad przyczynami i scenariuszami.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Małe spółki okazują się najsłabszym ogniwem polskiego rynku akcji w tym roku. Jeszcze do połowy kwietnia nie było tego widać – reprezentujący „maluchy” indeks sWIG80 wypracowywał stopę zwrotu zbliżoną do pozostałych wskaźników GPW. Ostatnio jest z tym jednak coraz gorzej. Podczas gdy WIG20 jest ok. 20 proc. na plusie od początku roku, to sWIG80 – już niecałe 10 proc. W punktach pokazujemy szerszy kontekst tej sytuacji.

1. Nie pierwsza, nie ostatnia korekta

Jak przecena z ostatnich miesięcy wygląda na tle historycznym? Trzeba przyznać, że indeks małych spółek nie należy do tych, które rosną liniowo. Wręcz przeciwnie, mniejsze lub większe korekty były i są tu na porządku dziennym. Obecny ruch spadkowy z pewnością jest ciągle niewielki w porównaniu z tymi największymi po 2009 roku (w 2011 r. sWIG runął o 36 proc., a w 2014 o ok. 25 proc.). Jednak aby zwykła korekta przerodziła się w tak drastyczną przecenę, musiałby zostać spełniony jeden warunek – inwestorzy musieliby dyskontować jakieś większe spowolnienie gospodarcze, połączone z sytuacją kryzysową (2011 – groźba rozpadu strefy euro, 2014 – aneksja Krymu przez Rosję + obustronne sankcje). Na razie czegoś takiego nie widać na horyzoncie. Warto jednocześnie zwrócić uwagę, że większość korekt dobiegała końca, zanim osiągnęły pułap 10 proc.

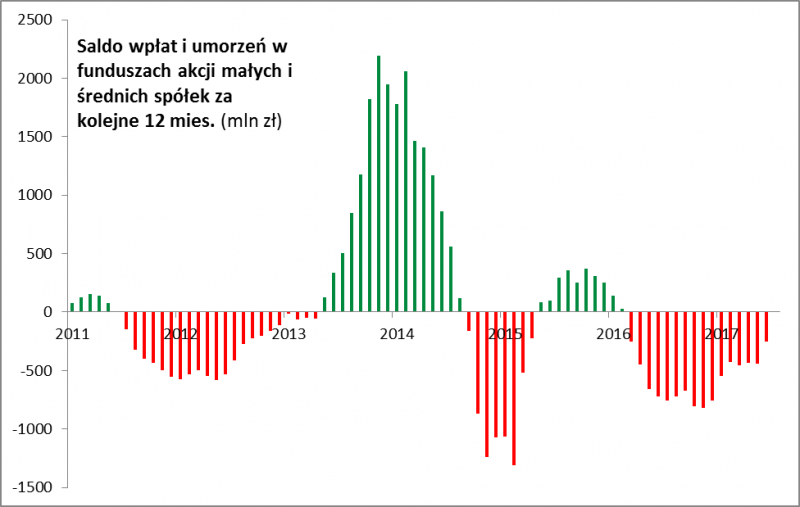

2. Brak popytu

Dziesięć lat temu, w trakcie pamiętnej wielkiej hossy kursy małych spółek były napędzane przez napływający do funduszy inwestycyjnych strumień świeżej gotówki, do tego dokładały się też zakupy Otwartych Funduszy Emerytalnych. Obecna sytuacja zupełnie nie przypomina tamtych czasów. OFE, już kilkakrotnie okrojone, są prawdopodobnie w schyłkowej fazie swego istnienia, zaś Polacy z różnych względów szerokim łukiem omijają fundusze akcyjne. W ostatnich czterech miesiącach z funduszy małych i średnich spółek … odpłynęło netto ponad 90 mln zł. Akcji „maluchów” najwyraźniej nie ma kto kupować, szczególnie że większość z nich jest zbyt mała dla kapitału zagranicznego, który interesuje się raczej spółkami większego kalibru. Z naszych ustaleń wynika, że w reprezentującym nasz rynek koszyku indeksu MSCI Poland nie ma ani jednej firmy z sWIG80 (jest za to sporo z mWIG40). Moda na rynki wschodzące nie ma więc bezpośredniego przełożenia na kursy „maluchów”. Z drugiej strony jak pokazujemy na wykresie napływy/odpływy do funduszy małych i średnich spółek mają wyraźnie cykliczny charakter. Po takich okresach mizerii jak ostatnio zwykle przychodził dużo lepszy okres. To dopiero przed nami?

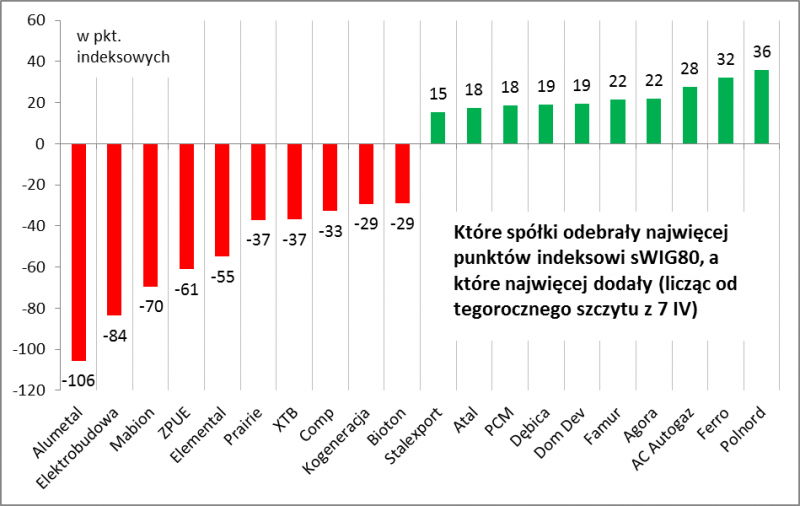

3. Które spółki winne słabości?

Sprawdziliśmy, jak na ostatnie kiepskie wyniki sWIG80 wpłynęły poszczególne spółki. Analiza statystyczna pokazuje kilka ciekawych faktów. Większość komponentów indeksu zachowywała się słabo – na wartości zyskała zaledwie nieco ponad 1/3. Nie mamy więc do czynienia z sytuacją, w której o relatywnym „zapóźnieniu” sWIG-u zadecydowało parę pojedynczych, spektakularnych „wpadek”, lecz raczej z taką, w której większość firm dołożyła swoje przysłowiowe pięć groszy do zagregowanego rezultatu. Jednocześnie zabrakło spektakularnych wystrzałów w górę, szczególnie w przypadku spółek o istotnej wadze w indeksie. To wszystko złożyło się na tytułową mizerię w ostatnich miesiącach.

4. Drogo nie jest

Pocieszające jest to, że akcje małych spółek nie są drogie. Postępująca korekta w połączeniu z poprawą wyników finansowych sprawiła, że wskaźnik P/E (cena/zysk) w ostatnich miesiącach wyraźnie spadł i jest na poziomie, który można określić jako przeciętny z historycznego punktu widzenia (poniżej 15,0 raportowanych zysków za cztery kwartały). To nie są poziomy, przy których należałoby się liczyć z ogromnym potencjałem spadkowym (dla porównania, w szczycie euforii w 2007 r. wskaźnik był w okolicach … 30, co się potem bardzo źle skończyło). Z drugiej strony nie są to jednak wartości na tyle niskie, by należało mówić o super okazji. Podobne wnioski płyną z analizy wskaźnika cena/wartość księgowa.

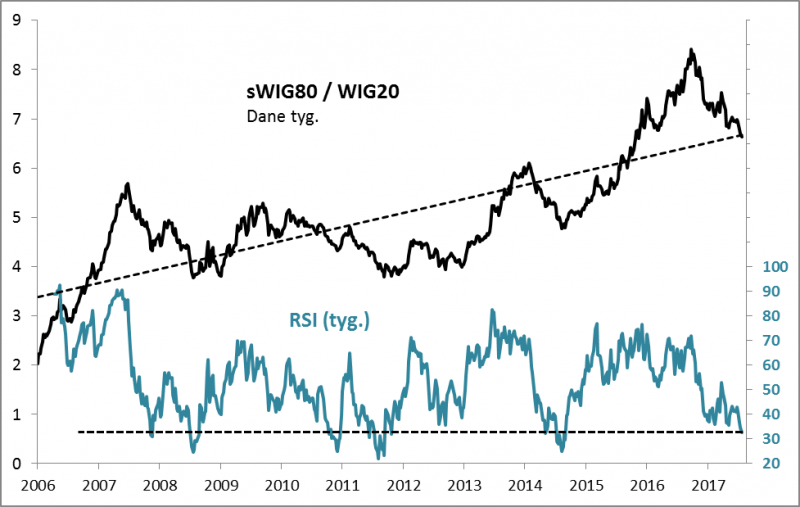

5. Siła relatywna już blisko dołka?

Jak wspomnieliśmy na początku, postawa sWIG80 w ostatnich miesiącach wygląda szczególnie blado na tle WIG20, który niesiony jest na fali hossy na rynkach wschodzących (a i tak ma względem nich pewne zaległości – wynika z naszych szacunków). W długim okresie najlepszym sposobem porównania obu indeksów jest tzw. wskaźnik siły relatywnej. Jak widać nie tylko w ostatnich miesiącach, ale już od jesieni 2016 poddał się on silnemu spadkowi. Jednak z drugiej strony trzeba przyznać, że ma z czego spadać – wcześniej wskaźnik bił przez dłuższy czas historyczne rekordy. Na dłuższą metę jak widać małe spółki są lepsze niż WIG20, a ostatnia słabość to jedynie korekta w ramach tej tendencji. Jak długo może jeszcze potrwać? Popularny wskaźnik RSI sugeruje, że relatywna słabość „maluchów” jest już być może w finałowej fazie.

Reasumując, w ostatnich miesiącach reprezentujący małe spółki indeks sWIG80 przeżywa trudniejsze chwile, zwłaszcza względem niesionego na fali napływów gotówki na rynki wschodzące WIG20. Warto jednak zwrócić uwagę, że historycznie podobne korekty były dla tego indeksu czymś normalnym, a spod „kontroli” wymykały się jedynie w sytuacjach kryzysowych.