Bądź na bieżąco! Zapisz się na NEWSLETTER

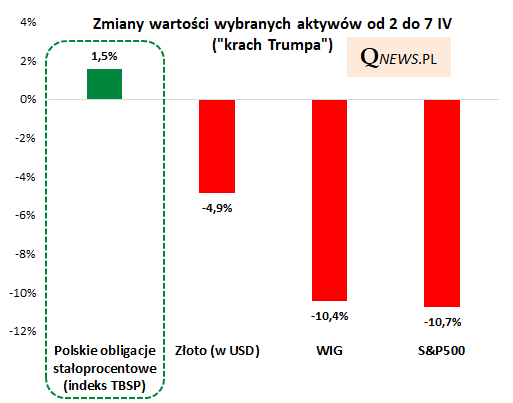

Podczas gdy uwaga obserwatorów z natury skupiła się na silnej przecenie na rynkach akcji w ostatnich dniach, to jest jednak aktywo, które wyróżniło się zdecydowanie pozytywnie - mowa o polskich obligacjach skarbowych o stałym oprocentowaniu. To ten segment rynku długu, który jest najbardziej wrażliwy na zmiany oczekiwań inwestorów odnośnie poziomu stóp procentowych.

Przyspieszenie zwyżki indeks TBSP, gromadzącego papiery stałokuponowe, to efekt nałożenia na siebie dwóch czynników:

- skokowego wzrostu obaw przed mocnym hamowaniem światowej gospodarki w efekcie wojny handlowej wywołanej przez Trumpa - gorsza koniunktura gospodarcza zwykle sprzyja w ostatecznym rozrachunku niższym stopom procentowym (a to dobra informacja dla cen obligacji stałokuponowych),

- "gołębiego" zwrotu w Radzie Polityki Pieniężnej - prezes NBP A. Glapiński zaskoczył w ubiegłym tygodniu stwierdzeniem, że przestrzeń do obniżki stóp może pojawić się już nawet w maju (najbliższe posiedzenie RPP odbędzie się 6-7 V).

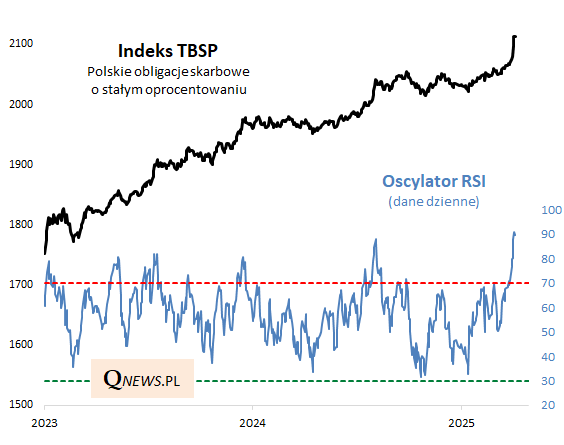

Na krótką metę przyspieszenie zwyżki indeksu TBSP, będące efektem tych gołębich impulsów, doprowadziło do silnego technicznego wykupienia. Dzienny oscylator RSI otarł się o wysoki poziom 90 pkt. To może być przestroga, że na krótką metę ceny papierów stałoprocentowych może teraz czekać pewna zadyszka.

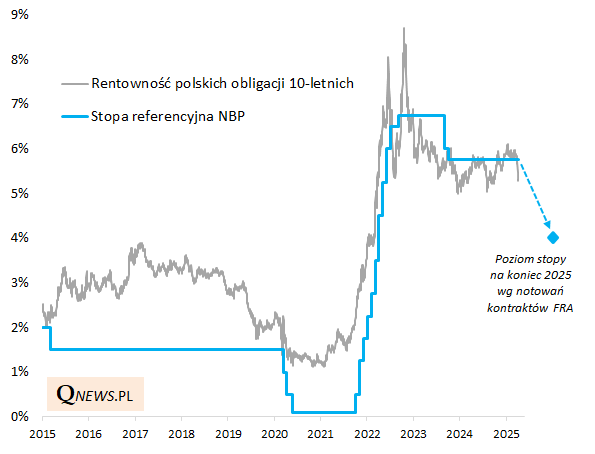

Co innego jednak na dłuższą metę. Na tle historii zarówno obecny poziom stóp NBP, jak i rentowności obligacji, wydaje się ciągle relatywnie wysoki. Gdyby RPP, w ślad za głównymi bankami centralnymi, miała radykalnie ściąć koszt pieniądza na przestrzeni kolejnych kwartałów, musiałoby to oznaczać (a) odpowiednie dostosowanie rentowności obligacji w dół, (b) dostosowanie cen papierów w górę (ceny poruszają się odwrotnie do rentowności - w przypadku instrumentów stałoprocentowych ten efekt jest najsilniejszy). Po przesunięciu oczekiwań inwestorów obecnie rynek kontraktów FRA wycenia stopę NBP na koniec roku w okolicy 4 procent.

Chociaż zatem obligacje stałoprocentowe ulegają być może właśnie jakiemuś krótkoterminowemu technicznemu przegrzaniu, to jednak zasygnalizowany gołębi zwrot w RPP nadal dobrze rokuje tej klasie aktywów w średnim terminie, szczególnie gdyby globalna gospodarka miała boleśnie odczuć skutki ceł Trumpa.

Notabene, przypomnijmy też, że ten rodzaj obligacji ma 15-procentową wagę w naszym Portfelu Edukacyjnym.

Tomasz Hońdo, CFA, Quercus TFI S.A.