Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

W połowie czerwca obecna hossa na GPW, trwająca od jesieni 2022, dorówna pod względem czasu trwania tej poprzedniej, z lat 2020-21. Podobnie jak u jej schyłku, obserwujemy techniczne wykupienie na wykresie miesięcznym oraz najwyższy od tamtego okresu wskaźnik P/BV. Ale pod niektórymi względami widać też na szczęście zasadnicze różnice.

Bądź na bieżąco! Zapisz się na NEWSLETTER

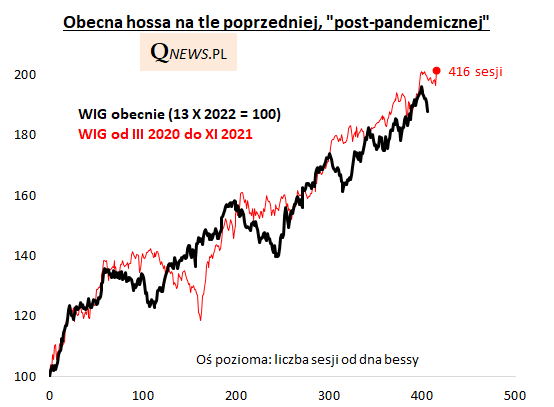

Czerwiec będzie ciekawym miesiącem na warszawskiej giełdzie pod względem pewnego historycznego porównania. Mniej więcej w połowie tego miesiąca czas trwania obecnej hossy, trwającej od października 2022, zrówna się z czasem trwania poprzedniego rynku byka, czyli tego rozpoczętego po pandemicznym krachu w marcu 2020 i zakończonego w listopadzie 2021 (ten czas to dokładnie 416 sesji od dołka).

Obecnej hossie niewiele brakuje też do tej poprzedniej pod względem zasięgu. Wtedy WIG urósł maksymalnie o ok. 101 proc. Tymczasem obecnie, w trakcie maja, zwyżka indeksu od dna z 2022 sięgnęła w najlepszym momencie 96 proc. (gdyby WIG miał wyrównać dokładnie wynik z lat 2020-21, to powinien osiągnąć 91,8 tys. pkt.; w trakcie maja niemal otarł się o 90 tys. pkt.).

Rys. 1. W połowie czerwca obecna hossa dorówna pod względem długości tej poprzedniej, z lat 2020-21

Źródło: Qnews.pl, GPW.

To narzucające się porównanie sugeruje, by bliżej przyjrzeć się podobieństwom, jak i różnicom, między obecną sytuacją, a końcówką hossy z jesieni 2021. Jest nad czym się zastanawiać, bo przecież po zakończeniu tamtego trendu wzrostowego, potem WIG przeżywał ciężkie chwile w 2022 roku.

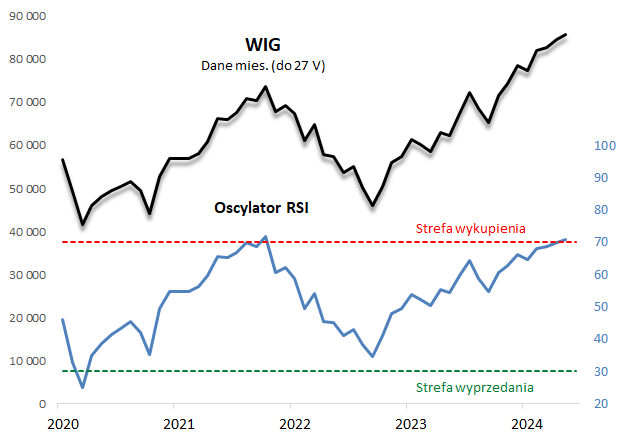

Techniczne wykupienie jak na szczycie z 2021

Zacznijmy od kolejnych cech wspólnych. Na drugim wykresie pokazujemy, że, podobnie jak w końcówce 2021, WIG wkroczył w maju do strefy technicznego wykupienia. Gdyby maj skończył się na poziomie zbliżonym do tego z momentu pisania tego artykułu, popularny oscylator techniczny RSI w wersji opartej na danych miesięcznych byłby najwyżej od … października 2021, kiedy to ustanowiony został poprzedni szczyt tego wskaźnika, który stosujemy na potrzeby identyfikowania dużych cykli na GPW. Podobnie jak w latach 2020-21, oscylator przebył już długą drogę od niskiego do wysokiego poziomu.

Rys. 2. Podobnie jak na jesieni 2022, WIG jest w strefie technicznego wykupienia wg miesięcznego RSI

Źródło: Qnews.pl, GPW. Na wykresie pokazujemy poziom RSI przy założeniu, że maj skończyłby się na poziomie takim jak po sesji 29 maja (70,7 pkt.). Gdyby nie korekta spadkowa z ostatnich dni, RSI byłby nawet nieco wyżej niż na szczycie na jesieni 2021 (maksymalnie 73,1 pkt.).

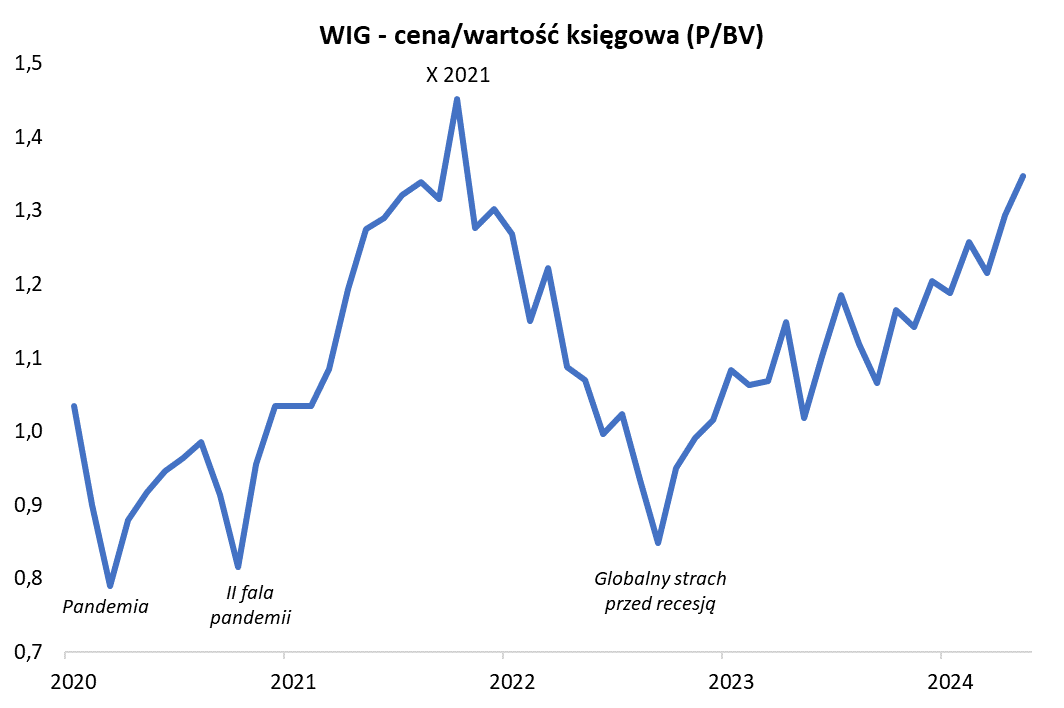

Oczywiście nie samą analizą techniczną inwestor żyje, więc warto przyjrzeć się bliżej wycenom akcji. Jedna z klasycznych miar, czyli współczynnik ceny do wartości księgowej (P/BV), wg danych agencji Bloomberg w maju wspiął się najwyżej od … października 2021. O ile jeszcze na jesieni 2022 jego wartość była nie tak bardzo odległa od dołków z czasów pandemii (czyli super okazyjnych poziomów), to obecnie jest nie tak bardzo odległa od szczytu hossy z 2021.

Rys. 3. Wskaźnik cena/wartość księgowa jest najwyżej od listopada 2021

Źródło: Qnews.pl, Bloomberg. Dane za maj wstępnie do 27.

Jakie nasuwają się wnioski? Gdyby poprzednia hossa była jedynym wyznacznikiem dla obecnej sytuacji, to należałoby uznać, że obecny rynek byka jest już bardzo stary, wręcz u kresu swych dni.

Niektóre hossy bywały silniejsze

Ale czy wnioski są ciągle równie pesymistyczne, jeśli porównanie poszerzymy o inne historyczne hossy? Co ciekawe, rewolucyjnych zmian nie przynosi takie rozszerzenie, jeśli chodzi o oscylator RSI, bo ten w sześciu na siedem ostatnich przypadków szczyt ustanawiał w przedziale 66,8-72,8 pkt. Obecne prawie 72 pkt również na tym tle wydają się mocno wyśrubowane. Jedynym wyjątkiem była tylko hossa z lat 2003-07, gdy miesięczny RSI osiągnął niebotyczne 84,7 pkt.

A co z wycenami? Szczyt P/BV z jesieni 2021 na poziomie 1,45 nie okazuje się wcale takim osamotnionym przypadkiem. Na bardzo zbliżonym pułapie (1,46-1,47) znajdują się, wg danych Bloomberga, szczyty P/BV z lat 2013 i 2017. Pocieszające jest natomiast, że we wcześniejszej historii wskaźnik potrafił wspiąć się wyżej. Fala hossy w 2011 roku końca dobiegła przy P/BV równym ok. 1,70, nie mówiąc już o niebotycznym poziomie z 2007 roku, równym ponad 3,0. To pokazuje, że w sprzyjających okolicznościach wyceny akcji mogłyby się teoretycznie stać nawet znacznie wyższe niż obecnie.

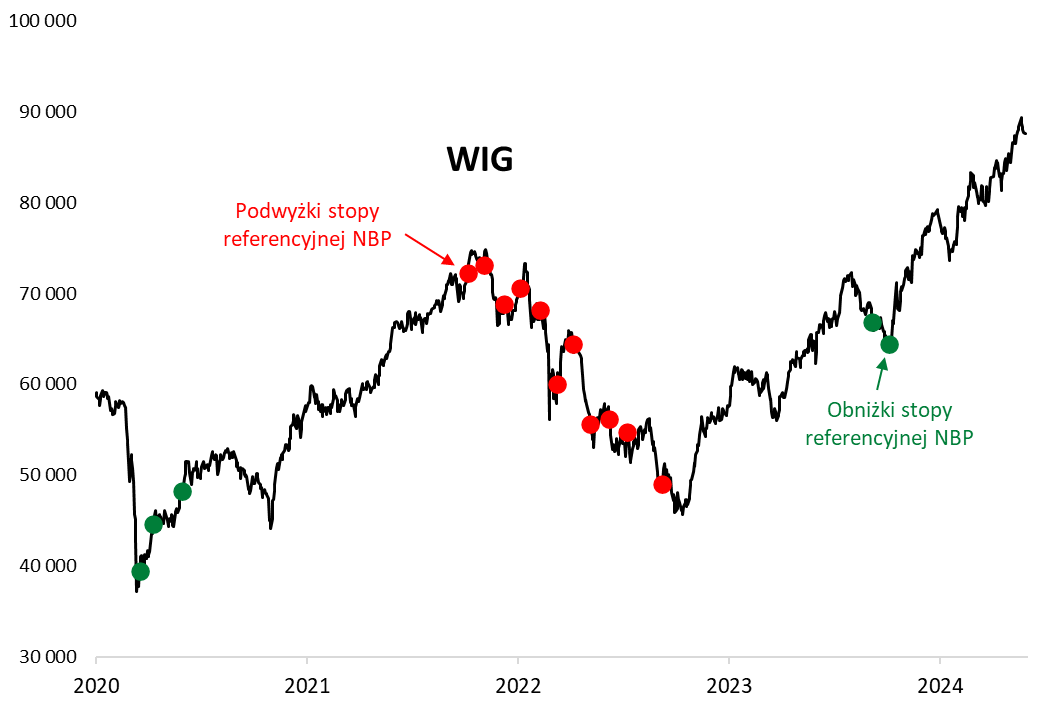

No właśnie, skoro o okolicznościach mowa, to zastanówmy się, w jakim otoczeniu i z jakich powodów końca dobiegła fala hossy na jesieni 2021 i czy również pod tym względem widać jakieś podobieństwa? Na szczęście, pod kilkoma względami obecna sytuacja wyraźnie różni się od omawianego okresu. Przypomnijmy, że jeszcze zanim WIG ustanowił szczyt w końcówce 2021, rozpoczęliśmy w naszych analizach pokazywać, że historycznie niezwykle negatywnym czynnikiem dla krajowego rynku akcji były serie podwyżek stóp procentowych w Polsce. Z dzisiejszej perspektywy widać, że WIG tamtą hossę zakończył w okolicy drugiej w cyklu podwyżki stóp, zaś cała seria podwyżek zakończyła się dopiero niewiele przed końcem późniejszej przeceny w 2022 roku.

Wtedy podwyżki stóp, teraz szanse na obniżki

Pod tym względem obecna sytuacja jest oczywiście zupełnie odmienna. W przededniu powszechnie oczekiwanej czerwcowej obniżki stóp przez Europejski Bank Centralny nic nie wskazuje na to, by rodzima Rada Polityki Pieniężnej miała powrócić do podnoszenia kosztów pieniądza. Brak podwyżek na horyzoncie (a być może jakieś obniżki w dalszej przyszłości) to zdecydowanie pozytywna różnica między obecną sytuacją, a tą z końcówki 2021. Podobnie jak to, że wtedy dopiero zaczynała rozkręcać się szalejąca inflacja, a obecnie będziemy mieli do czynienia co najwyżej z prawdopodobnie przejściowym odbiciem od ostatnich minimów.

Rys. 4. Gdyby obecna hossa miała się wkrótce skończyć, to musiałoby ją uśmiercić coś innego niż poprzednio, czyli seria podwyżek stóp

Źródło: Qnews.pl, GPW, NBP.

Kolejnym czynnikiem, który co prawda bezpośrednio nie uśmiercił hossy w 2021, ale potem przyczynił się do dramatycznego pogłębienia przeceny, był atak Rosji na Ukrainę (luty 2022). Po ponad dwóch latach od rozpętania tej tragicznej wojny widać, że z jednej strony rynki dawno przywykły do tego stanu rzeczy, a z drugiej tamte wydarzenia tylko przypominają, jak ważne potrafią być nieoczekiwane zdarzenia geopolityczne. Oby tym razem nie doszło do zdarzeń na miarę tych sprzed dwóch lat!

Oprócz podwyżek stóp, ataku inflacji i agresji Rosji, czynnikiem, który wykoleił hossę z lat 2020-21, było też nadciągające silne spowolnienie gospodarki. Przypomnijmy, że w trakcie kolejnych kwartałów tempo wzrostu PKB wyhamowało stopniowo z 8,8 proc. (rok do roku) do -0,6 proc. (II kw. 2023) – giełda zaczęła dyskontować to spowolnienie dużo wcześniej, zanim w sytuacji zorientowali się na dobre ekonomiści sporządzający prognozy makro.

Dopóki gospodarka się rozpędza…

I to właśnie ryzyko ponownego spowolnienia PKB mogłoby być czynnikiem wykolejającym także obecną hossę. Na razie pozytywne jest to, że od kilku kwartałów PKB systematycznie przyspiesza – w I kwartale dynamika podniosła się do +1,9 proc. r/r. i na tym zapewne nie koniec. Marcowa projekcja NBP mówiła o dojściu do ok. 5 proc. r/r w I kwartale 2025 i dopiero późniejszym lekkim schłodzeniu.

Reasumując, narzucające się pewne (m.in. statystyczne i techniczne) podobieństwa między obecną sytuacją, a tą z końcówki hossy na jesieni 2021, wymagają niewątpliwie monitorowania. Na szczęście widać też pewne zasadnicze różnice (wtedy m.in. rozpoczynająca się seria podwyżek stóp procentowych).

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.