Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Po trzech latach spadku cen chińskich akcji, na początku 2024 roku nadal nie widać sygnałów odwrócenia negatywnej tendencji. Jednocześnie jednak staje się coraz bardziej oczywiste, że powiększająca się przepaść w wycenach względem reszty świata czyni chiński rynek coraz ciekawszym tematem do obserwacji dla inwestorów poszukujących okazji.

Bądź na bieżąco! Zapisz się na NEWSLETTER

W trakcie niedawnego, corocznego przeglądu stóp zwrotu na poszczególnych krajowych rynkach akcji, w oczy rzuciły nam się Chiny. Ale nie jako wygrany, lecz wręcz przeciwnie – jako … najgorszy rynek akcji. W ubiegłym roku indeks MSCI China spadł o 9,2 proc., podczas gdy reszta giełdowego świata (w tym nasze rodzime akcje) pędziła w górę.

Rekordowe zaległości

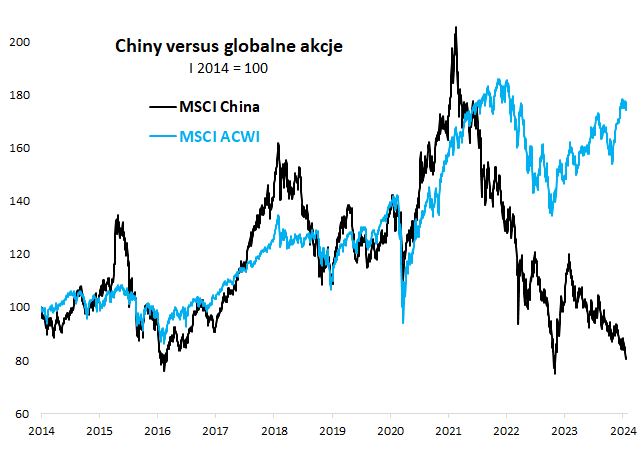

Chińskie zaległości są tym większe, że obejmują nie tylko zeszły rok, ale mają już znacznie dłuższą historię. W 2022 roku MSCI China spadł nieco mocniej niż globalne akcje (i reszta rynków wschodzących). Spadł też w 2021, mimo raczej korzystnej koniunktury na świecie. Te trzy lata nieprzerwanej zniżki sprawiły, że Chiny mają rekordowe zaległości.

Początek roku nie zmienia tego obrazu, a dotychczasowa negatywna tendencja się pogłębiła. W chwili pisania tego komentarza MSCI China jest ponad 6 proc. pod kreską od początku 2024. Rzut oka na wykres sugerować może, że aż prosi się, by indeks przetestował dno bessy z 2022 roku – brakuje do niego raptem 9 proc.

60 proc. – tyle poniżej szczytu z 2021 jest indeks MSCI China (w juanach).

Przespanie przez chińskie akcje fali ożywienia trwającej na światowych giełdach od października, oraz kolejna zniżka na początku 2024, sprawiły, że pomiędzy MSCI China, a globalnym benchmarkiem MSCI ACWI (grupujących rynki rozwinięte i wschodzące) jeszcze bardziej powiększyła się przepaść. Jak pokazujemy na wykresie, przepaść tę można określić na ponad 90 pkt. proc.!

Rys. 1. Niespotykana przepaść w stopach zwrotu z chińskich i globalnych akcji

Źródło: Qnews.pl, MSCI.

Te niespotykane zaległości to z jednej strony dowód na to, w jak słabej kondycji są obecnie chińskie akcje, a z drugiej każą one zacząć się zastanawiać nad tym, czy nie jest to przypadkiem duża okazja inwestycyjna w dłuższej perspektywie czasowej. W końcu Chiny nie są przecież jakimś egzotycznym, niszowym rynkiem – to największy emerging market.

Bessa nie bez przyczyny

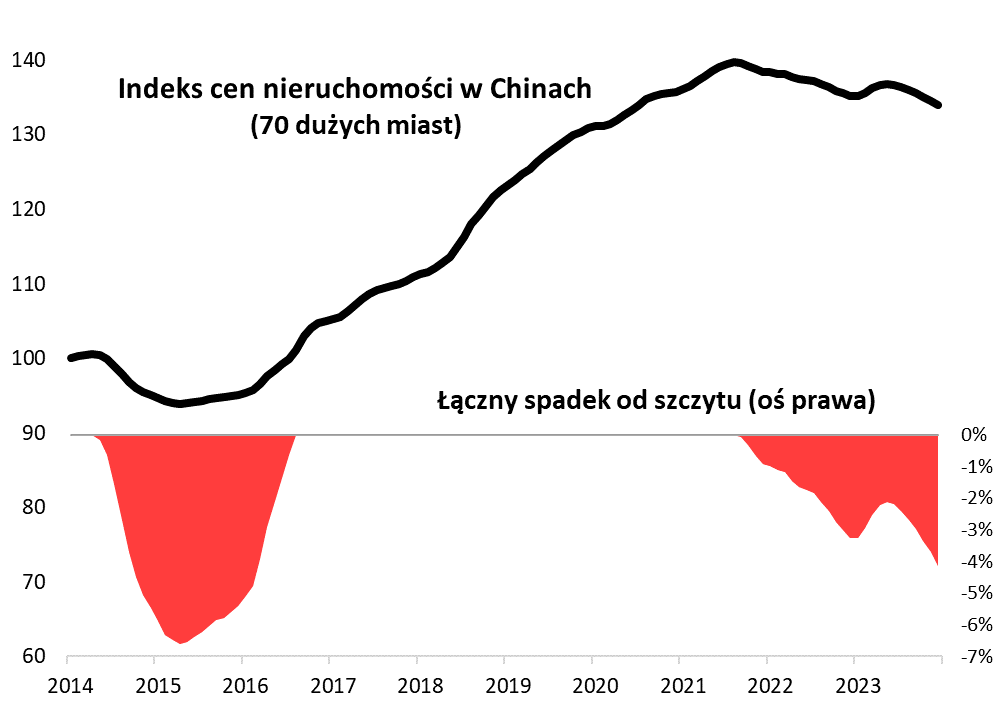

Oczywiście, tak jak to zwykle bywa w takich okolicznościach, słaba postawa akcji w Państwie Środka nie wzięła się znikąd. To odzwierciedlenie kompleksowych problemów, z jakimi boryka się tamtejsza gospodarka. Dokładna ich analiza wykracza poza ramy tego artykułu, ale warto wspomnieć o najważniejszych wątkach. Najbardziej namacalną oznaką trudności jest postępująca korekta cen nieruchomości. Chociaż ich spadek nie jest zbyt silny, to jednak trwa już od końcówki 2021 roku. U źródeł tego trendu leży mix różnych czynników, począwszy od wcześniejszego przeinwestowania, poprzez negatywne tendencje demograficzne (rekordowo niska liczba narodzin w ub.r.), a skończywszy na społecznym kryzysie zaufania wywołanym przez długo utrzymywaną politykę pandemicznych obostrzeń.

Rys. 2. Główna bolączka chińskiej gospodarki – uporczywy (ale raczej łagodny) spadek cen nieruchomości

Źródło: Qnews.pl, Bloomberg.

Chińczycy niezbyt chcą kupować taniejące nieruchomości, a oszczędności wolą lokować w bankach i obligacjach. A jednocześnie maleje ich skłonność do brania pożyczek. W efekcie obserwujemy rekordowe „delewarowanie” chińskich gospodarstw domowych. To zjawisko, dopóki trwa, nie sprzyja wzrostowi gospodarczemu. Z drugiej strony, rekordowa nadwyżka oszczędności nad pożyczkami oznaczać może też niespotykany dotąd potencjał (kapitał do wydania) na dłuższą metę, kiedy w końcu ocieplać się zaczną nastroje konsumentów.

Przecena chińskich akcji to również wyraz rozczarowania brakiem zdecydowanej, znanej z przeszłości, stymulacji słabnącej gospodarki. Na razie stymulacja odbywa się raczej poprzez politykę monetarną (obniżki stopy rezerw obowiązkowych, zastrzyki płynności dla banków komercyjnych), ale przy braku ożywienia popytu na kredyty, działania te mają ograniczony wpływ. Przeglądając komentarze na temat sytuacji w Chinach można szybko odnieść wrażenie, że inwestorzy czekają na przysłowiową fiskalną „bazookę”, która miałaby ożywić rynek nieruchomości.

O ile kompleksowość chińskich problemów nie pozostawia wątpliwości, to pocieszające jest przynajmniej to, że powszechnie się o nich debatuje. Atmosfera rozczarowania i wyczekiwania zupełnie nie przypomina nastawienia rynków sprzed zaledwie roku, kiedy to panowały mocno rozbudzone nadzieje co do przyspieszenia chińskiej gospodarki. Dobrze obrazuje to najnowszy, globalny sondaż Bank of America wśród zarządzających funduszami. Przed rokiem przewaga menedżerów oczekujących ożywienia nad tymi oczekującymi spowolnienia w Chinach sięgała 80 pkt. proc., a tymczasem w styczniu br. zmalała poniżej zera – to dramatyczna zmiana nastawienia względem Państwa Środka. Krótka pozycja w tamtejszych akcjach („short China”), to obecnie wg tego samego sondażu jeden z najbardziej „zatłoczonych” (ang. crowded) tematów inwestycyjnych.

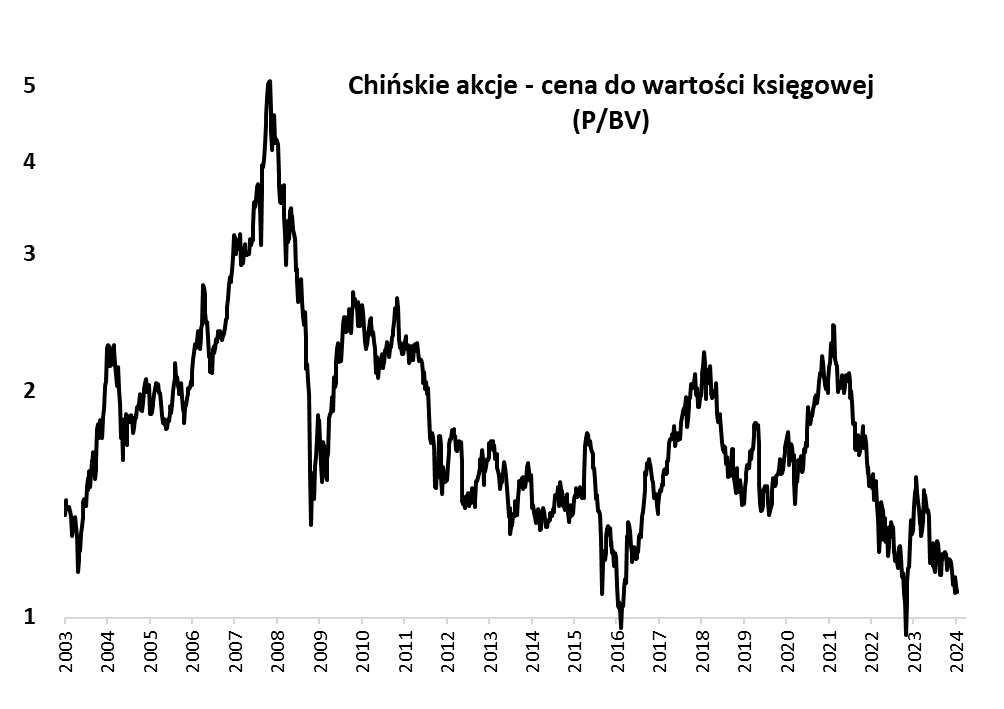

Przepaść w wycenach

Wszystko to przełożyło się na poziom wycen chińskich walorów. Według danych za grudzień, indeks MSCI China jest notowany ze wskaźnikiem ceny do prognozowanych zysków (forward P/E) o 23 proc. niższym niż na rynkach wschodzących ogółem oraz aż o 45 proc. niższym niż w przypadku wspomnianego globalnego indeksu MSCI ACWI. W przypadku wskaźnika ceny do wartości księgowej (P/BV) dyskonto to wynosiło po grudniu odpowiednio 26 proc. i 54 proc.

Rys. 3. Wyceny w Chinach zbliżają się do rekordowo niskich wartości

Źródło: Qnews.pl, Bloomberg.

Akcje w Chinach są bezsprzecznie relatywnie bardzo tanie, choć przyglądając się naszemu wykresowi można odnieść wrażenie, że ciągle brakuje tu jeszcze przysłowiowej „kropki nad i”, czyli zejścia P/BV poniżej progu 1,0. Taka sytuacja na jesieni 2022 oraz na początku 2016 stanowiła optymalną okazję do zakupów chińskich akcji.

Reasumując, uporczywa tendencja spadkowa, trwająca z przerwami już od wiosny 2021, doprowadziła do niespotykanej przepaści w stopach zwrotu i wycenach chińskich akcji względem reszty świata. To może być okazja inwestycyjna na dłuższą metę, ale ciągle brakuje tu dwóch elementów układanki. Po pierwsze, oznak odwrócenia trendu spadkowego (taką oznaką byłaby skuteczna obrona dna bessy). A po drugie, wyczekiwanego impulsu fiskalnego – ten może zostać w końcu wymuszony przez pogarszające się dane z rynku nieruchomości.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.