Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Październik okazał się najlepszym jak dotąd miesiącem od czasu rozpoczęcia bessy na GPW. Akcje mimo odreagowania pozostają tanie. Jednak historyczne wzorce zachowania WIG-u czy też dalszy spadek europejskiego PMI stawiają trwałość ożywienia pod znakiem zapytania.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Październik, choć zwany często „miesiącem krachów”, tym razem na przekór temu określeniu okazał się paradoksalnie … najlepszym miesiącem tego roku. WIG podskoczył o pokaźne 9,7 proc., niwelując (nawet z niewielką nawiązką) wrześniowe straty.

Pojawia się naturalne pytanie – czy tak dobry miesiąc oznacza już definitywny, upragniony koniec bessy na GPW trwającej od mniej więcej roku, czy raczej stanowi tylko kolejną, przejściową korektę w ramach trendu spadkowego, który końca ma dobiec dopiero w dalszej przyszłości? Przyjrzyjmy się wybranym czynnikom, które na obecnym etapie działają zarówno in plus, jak i ciągle in minus na giełdową koniunkturę.

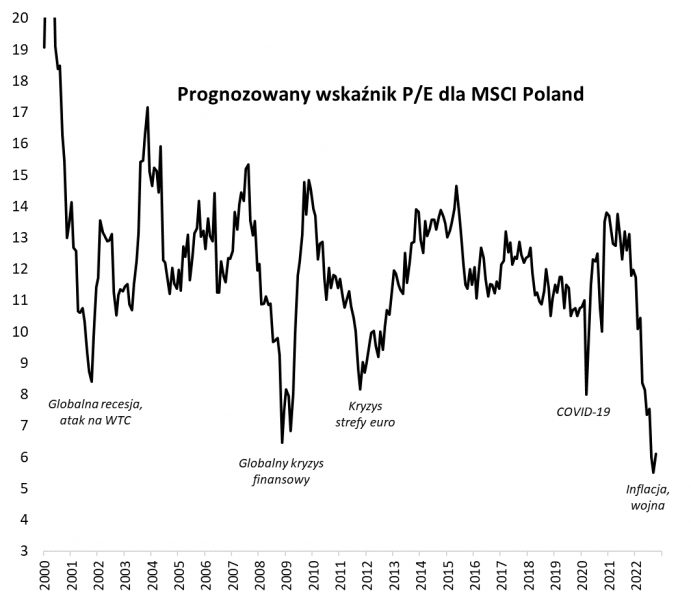

Wyceny podnoszą się z niskiego poziomu

Jednym z najbardziej „byczych” czynników, na który zwracaliśmy już uwagę po wrześniowej przecenie, jest poziom wycen akcji na GPW. W sytuacji gdy wyceny zeszły do tak niskiego pułapu (prognozowany wskaźnik cena/zysk wg MSCI we wrześniu zanurkował do 5,5), stosunkowo nietrudno o gwałtowne odreagowanie – właśnie takie, z jakim mieliśmy do czynienia w październiku. Nawet po ostatnim rajdzie ten argument pozostaje w mocy, bo P/E jest ciągle w pobliżu rekordowo niskich wartości. Teoretycznie z tych poziomów istnieje nadal ogromny potencjał do poprawy.

Zanim jednak odtrąbimy definitywnie upragniony koniec bessy na GPW, dajmy dojść do głosu również naszym innym standardowym metodom analizy, które sprawdziły się w tym roku. Sięgnijmy chociażby po porównanie tegorocznej ścieżki z najbardziej podobnymi wzorcami historycznymi.

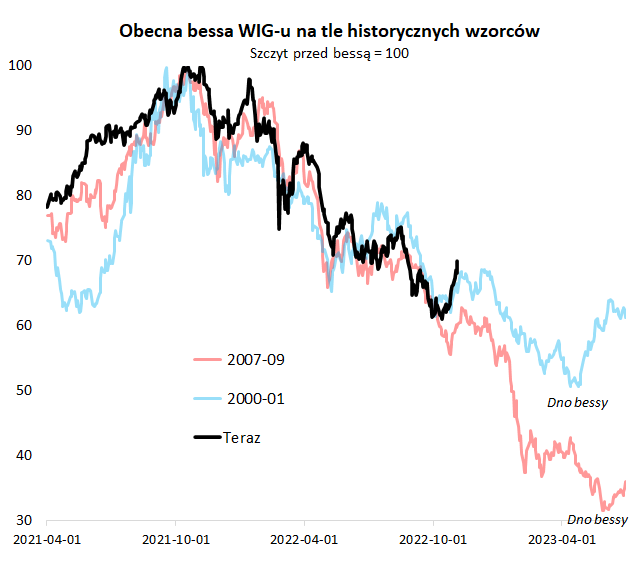

Historyczne ścieżki nie dają dużo przestrzeni

W obecnych okolicznościach tymi wzorcami są od dłuższego czasu bessy z lat 2007-09 oraz 2000-01. Czy październikowe „bycze” odreagowanie doprowadziło do prawdziwego przełomu, czyli wyraźnego oderwania się WIG-u od historycznych ścieżek bessy? Szybkie przestudiowanie naszego wykresu niestety nie prowadzi jeszcze do tak rewolucyjnego wniosku. Odreagowanie paradoksalnie nie tylko nie oznacza zerwania z wzorcami bessy, lecz niemal perfekcyjnie wpisuje się w te wzorce. Tego rodzaju korekty wzrostowe pojawiały się w tym punkcie w obu analizowanych historycznych przypadkach.

Dobra wiadomość jest przynajmniej taka, że WIG przestał tak kurczowo trzymać się ultra negatywnego scenariusza z 2008 roku (jest już wyraźnie powyżej tamtej ścieżki), a jego zachowanie bardziej zaczyna przypominać bessę z lat 2000-01, która w ostatecznym rozrachunku była łagodniejsza.

Gorsza wiadomość jest taka, że bez względu na który z tych wzorców spojrzymy, żaden z nich nie daje dużo miejsca i czasu na kontynuację obecnego odreagowania. Gdyby wzorce potraktować w sposób bardzo dosłowny (a takie dosłowne podejście sprawdzało się w tym roku wyśmienicie), to należałoby oczekiwać, że po październikowym zrywie WIG resztę IV kwartału powinien spędzić już bardziej na huśtawce nastrojów niż dynamicznym odrabianiu strat. Z kolei początek nowego roku powinien wg tych analogii przynieść przysłowiowy „defekt stycznia” w postaci wznowienia bessy i pogłębienia jej dołków. Twardego dna trendu spadkowego należałoby się spodziewać gdzieś na przestrzeni II kwartału 2023.

Oczywiście pojawia się pytanie czy należy ślepo wierzyć w utrzymanie się tych podobieństw? Z pewnością nie jest to jedyna kwestia, na którą warto zwracać uwagę, zaś wyraźniejsze oderwanie się WIG-u w górę od historycznych ścieżek byłoby sygnałem zmniejszającym ich znaczenie.

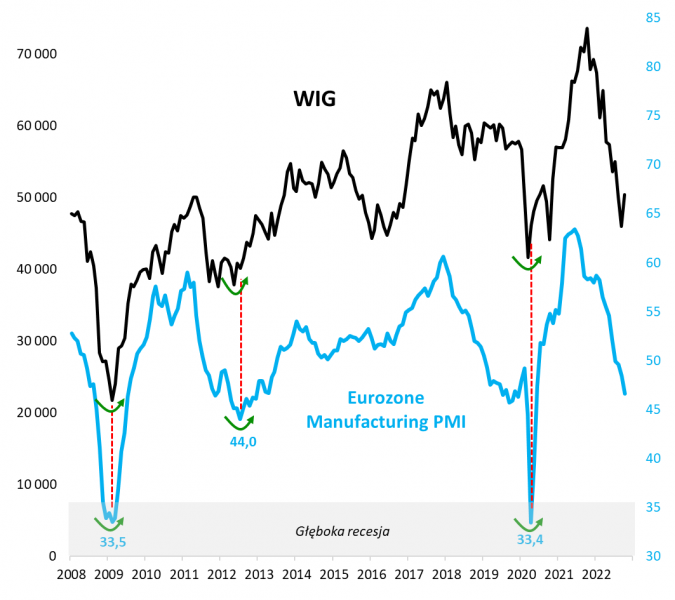

Europejski PMI najniżej od 29 miesięcy…

A jak sytuacja wygląda, jeśli chodzi o monitorowane przez nas tzw. wskaźniki wyprzedzające koniunktury gospodarczej, zajmujące naczelne miejsce w naszych analizach makroekonomicznych? Przypomnijmy, że rozpoczęta rok temu bessa na GPW postępowała równolegle do spadku wskaźników takich jak barometr koniunktury w przemyśle strefy euro (Eurozone Manufacturing PMI). W październiku doszło tu jednak do pewnego rozdźwięku. Podczas gdy WIG zaliczył miesiąc najlepszy od początku bessy, to europejski PMI … spadł do poziomu najniższego od 29 miesięcy. Na razie zatem próba zmiany niedźwiedziego trendu na GPW nie zyskała potwierdzenia ze strony tego kluczowego wskaźnika wyprzedzającego. Jest to o tyle ważne, że historycznie nie zdarzyło się, by bessa na krajowym rynku akcji mogła trwale przeobrazić się w hossę bez analogicznego odwrócenia trendu spadkowego PMI.

Z drugiej strony zdarzało się, że twarde dno bessy na GPW poprzedzało o jeden miesiąc dno wskaźnika wyprzedzającego – tak jak np. w trakcie covidowego krachu w marcu 2020 lub w 2012 roku. Gdyby zatem pod koniec listopada okazało się, że europejski PMI zaczyna również mocno odbijać w górę, byłby to potencjalnie byczy sygnał.

… a monetarnego poluzowania brak

Pamiętajmy jednak o jednej zasadniczej kwestii – spektakularne „V-kształtne” odbicia PMI w przełomowych momentach takich jak w latach 2020 czy 2009 były uwarunkowane wcześniejszym drastycznym złagodzeniem polityki monetarnej zarówno przez naszą rodzimą Radę Polityki Pieniężnej, jak i amerykańską Rezerwę Federalną. Tymczasem obecnie nie tylko nie mamy do czynienia nawet z początkiem monetarnego luzowania, lecz wręcz przeciwnie – trwa agresywne globalne zacieśnianie pieniężne. Fed jak i Europejski Bank Centralny właśnie dokonały kolejnych dużych podwyżek stóp procentowych, trwa rekordowe „ilościowe zacieśnianie” (QT) w USA. Po obu stronach oceanu obserwujemy jednocześnie ostre załamanie dynamiki podaży pieniądza, które w naszych modelach prognostycznych przekłada się na perspektywę dalszego spadku Eurozone Manufacturing PMI. Wygląda na to, że na tym jeszcze nie koniec, jeśli chodzi o postępującą dekoniunkturę w gospodarkach.

Reasumując, pokaźne październikowe odbicie akcji na GPW wlało nadzieje w serca byków. Mimo odreagowania krajowe walory pozostają tanie. Ale nie wszystko wygląda już tak zachęcająco – historyczne wzorce nie dają obecnemu odreagowaniu dużo przestrzeni na kontynuację. Odbicie nie jest też – przynajmniej na razie – potwierdzone przez analogiczne odreagowanie wskaźników PMI.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.