Bądź na bieżąco! Zapisz się na NEWSLETTER

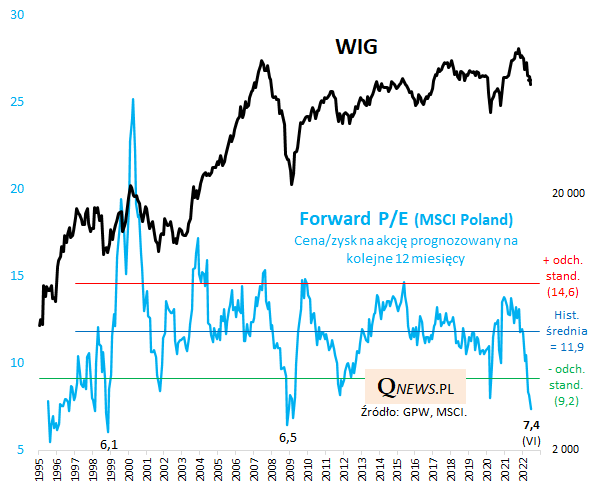

Powracamy do tematu wycen polskich akcji po opublikowaniu najświeższych danych przez firmę indeksową MSCI. Okazuje się, że na koniec półrocza wskaźnik ceny do prognozowanych zysków spółek (forward P/E) spadł do 7,4. To poziom typowo "kryzysowy", który historycznie pojawiał się jedynie w czasie dramatycznej paniki, np. na jesieni 2008 (po upadku Lehman Brothers) lub 1998 (kryzys rosyjski). Skoro już mowa o tych pamiętnych chwilach na GPW, to warto jednak wspomnieć, że wtedy P/E zszedł maksymalnie jeszcze nieco niżej niż obecnie - do 6,1-6,5 (kilkanaście procent niżej niż obecnie).

Niska wartość P/E z jednej strony może świadczyć o zbliżaniu się długoterminowej okazji inwestycyjnej, a z drugiej pojawia się wątpliwość co do tego czy w kolejnych kwartałach nie dojdzie przypadkiem do spadku zysków spółek (czyli "E" we wzorze na P/E).

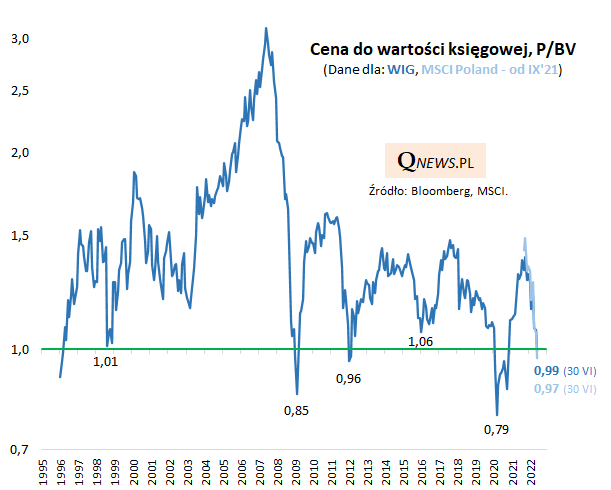

Z tego względu tradycyjnie zerkamy też na wskaźnik ceny do wartości księgowej (P/BV). Również i tutaj mamy ciekawy sygnał po zakończeniu I półrocza - wg danych MSCI P/BV spadł poniżej granicy 1,0 (do 0,97). Innymi słowy, polskie akcje wyceniane są poniżej wartości księgowej, podczas gdy jeszcze w październiku 2021 kosztowały 48% więcej (!) od tej wartości. Mieliśmy więc do czynienia z silnym odchudzeniem wycen na GPW. Co prawda nie dysponujemy danymi MSCI nt. P/BV za okres wieloletni, ale bardzo zbliżone dane Bloomberga pozwalają nadać pewien kontekst dla obecnej sytuacji. O ile niektóre historyczne dołki kształtowały się na pułapach zbliżonych do obecnego (lata 2012, 1998), to w najbardziej dramatycznych chwilach P/BV potrafił zejść jeszcze wyraźnie niżej, do 0,79-0,85.

Reasumując, wyceny akcji na GPW stają się coraz ciekawsze z długoterminowego punktu widzenia, choć nie ma gwarancji, że to już tzw. twarde dno - w najbardziej dramatycznych chwilach wskaźniki P/E i P/BV potrafiły zjechać jeszcze kilkanaście procent niżej niż obecnie.

Tomasz Hońdo, CFA, Quercus TFI

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.