Bądź na bieżąco! Zapisz się na NEWSLETTER

Rekordowa przecena obligacji stałokuponowych - których indeks TBSP (Treasury BondSpot Poland) spadł już o bezprecedensowe ponad 15% od szczytu - z natury stawia w negatywnym świetle cały rynek polskiego długu skarbowego. Często zresztą w popularnych mediach finansowych termin "obligacje (skarbowe)" używany jest w skrócie na określenie właśnie papierów o stałym kuponie (oprocentowaniu). W tych trudnych dla nich okolicznościach warto jednak doprecyzować poszczególne pojęcia w celu uniknięcia nieporozumień.

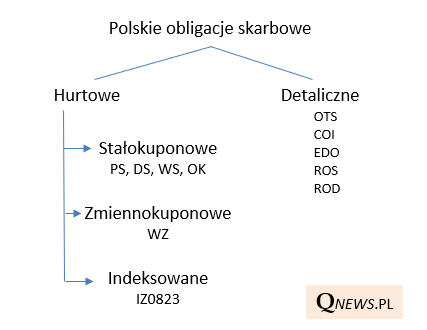

Rynek polskich "skarbówek" to - obok ważnego oczywiście segmentu papierów stałokuponowych - również dwa inne rodzaje tzw. obligacji hurtowych, które po wyemitowaniu trafiają na rynek wtórny (zmiennokuponowe oraz indeksowane) oraz obligacje detaliczne (którym nie będziemy w tym miejscu poświęcać szczegółowo uwagi, m.in. dlatego że nie są notowane na rynku wtórnym).

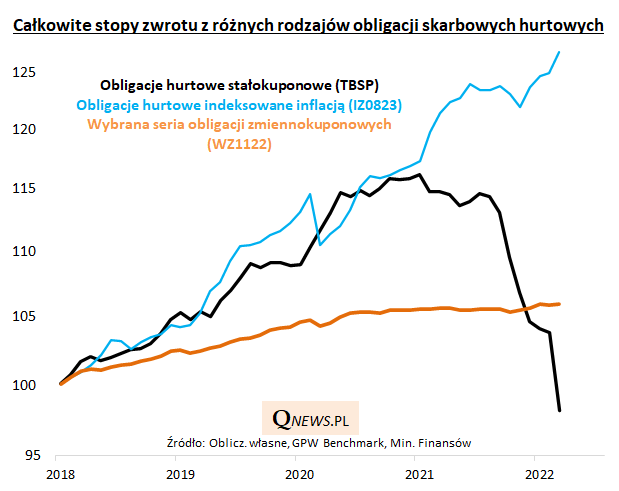

W celu bezpośredniego porównania stóp zwrotu z indeksu TBSP (papiery stałokuponowe) obliczamy na własną rękę całkowite stopy zwrotu, jakie przynoszą reprezentanci pozostałych dwóch typów obligacji hurtowych. Poniższy wykres pokazuje, że te wszystkie trzy rodzaje papierów dramatycznie różnią się pod względem wyników (można wręcz powiedzieć, że jeszcze nigdy tak bardzo się między sobą nie różniły).

Obligacje stałokuponowe, będące obecnie negatywnym bohaterem rynku długu, wyróżniają się najwyższą zmiennością. W ostatnich kilkunastu miesiącach inwestorzy doświadczają ciemnego oblicza tej zmienności, ale warto pamiętać, że kiedy trend się odwróci, zmienność zacznie działać na korzyść.

Póki co jednak indeks TBSP skasował z nawiązką całą przewagę, jaką wypracował nad "nudnymi" obligacjami zmiennokuponowymi (WZ) na przestrzeni ponad trzech lat objętych naszymi obliczeniami. Niska zmienność papierów typu WZ, która wcześniej była ich wadą, teraz okazuje się zaletą. Przypomnijmy, że ich oprocentowanie stopniowo rośnie na skutek podwyżek stóp procentowych. Obecnie większość serii, w tym ta wybrana na potrzeby naszych obliczeń (WZ1122), ma oprocentowanie w wysokości 2,02% w skali roku, ale od końcówki maja podskoczy ono do aktualnego wówczas poziomu stawki WIBOR6M, która już teraz doszła do 4,9%.

Ale i tak bezapelacyjnym triumfatorem w obecnej sytuacji są obligacje indeksowane inflacją. W ich przypadku na stopę zwrotu składają się nie tylko odsetki (stałe 2,75%), ale przede wszystkim comiesięczna indeksacja wartości nominalnej o wskaźnik inflacji. Im większe zaskoczenia inflacyjne, tym lepiej dla tych papierów. Szkoda, że ta grupa ma niszowy charakter - reprezentowana jest przez tylko jedną serię, która na dodatek zostanie wykupiona już za nieco ponad rok. W jej notowania wkalkulowane są jednocześnie pewne oczekiwania inflacyjne (wyceniana jest na rynku ok. 7% powyżej zindeksowanej wartości nominalnej).

Reasumując, hasło "obligacje hurtowe" często utożsamiane jest z papierami o stałym oprocentowaniu, dotkniętymi mocno przez wzrost inflacji i stóp procentowych, ale przecież rynek długu skarbowego jest o wiele bardziej urozmaicony.

Tomasz Hońdo, Quercus TFI

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.