Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Polskie akcje są ciągle silnie skorelowane z indeksami emerging markets, a awans w ramach jednej z klasyfikacji niewiele tu zmienił – wynika z naszej analizy. To pociąga za sobą zarówno negatywne, jak i pozytywne konsekwencje. Negatywne to wysoka zmienność i wrażliwość na moc dolara. Pozytywne – obecne dużo atrakcyjniejsze projekcje długoterminowych stóp zwrotu.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Za kilka dni będziemy obchodzić rocznicę awansu Polski do indeksu rynków rozwiniętych według klasyfikacji firmy indeksowej FTSE Russell. Wokół tamtego awansu było sporo szumu, został okrzyknięty wielkim sukcesem. Ale czy w praktyce coś się zmieniło? Z pewnością sprawa ma wiele aspektów, my przyjrzymy się temu czysto rynkowemu. Czy ubiegłoroczny awans przełożył się na zerwanie tradycyjnej więzi (korelacji) łączącej polskie akcje z rynkami wschodzącymi?

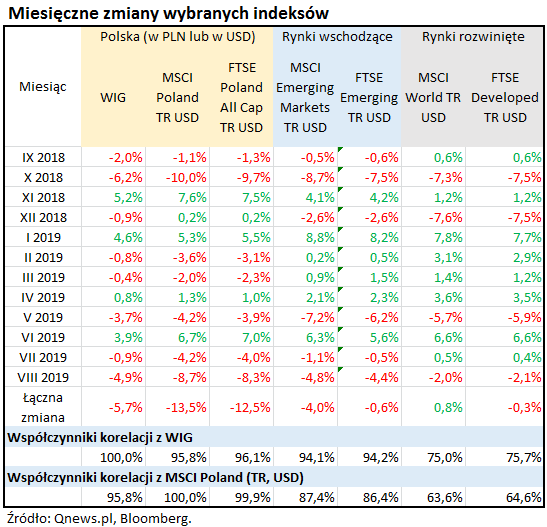

Aby to zbadać, wzięliśmy pod uwagę trzy grupy indeksów. Pierwsza to wskaźniki pokazujące koniunkturę na GPW – w walucie lokalnej (WIG) oraz w dolarze, czyli w walucie, w której standardowo wyrażane są globalne indeksy. Druga grupa to wybrane wskaźniki rynków wschodzących, zarówno FTSE, jak i konkurencyjnej firmy MSCI. Trzecia grupa to indeksy rynków rozwiniętych.

Prześledziliśmy miesięczne zmiany wszystkich tych wskaźników w ostatnich dwunastu miesiącach.

Najbardziej wymowne rezultaty daje standardowa „broń” statystyków, czyli współczynniki korelacji. Przykładowo dolarowy indeks MSCI Poland w badanym okresie był jedynie w ok. 64-65 proc. skorelowany z indeksami rynków rozwiniętych. Korelacja z emerging markets wyniosła tymczasem 86-87 proc. Według tej prostej statystyki jesteśmy ciągle rynkiem bardziej wschodzącym niż zaawansowanym!

A to jeszcze i tak nie oddaje w pełni tej kwestii, to jeśli zamiast MSCI Poland (czy też FTSE Poland) do tych porównań weźmiemy po prostu rodzimy WIG, to wnioski okazują się jeszcze mocniejsze. Korelacja WIG-u z emerging markets przekraczała 94 proc. (!) – to bardzo wysoki poziom zależności. Tymczasem korelacja z developed markets to zaledwie 75-76 proc.

Rys. WIG porusza się w rytmie emerging markets

Źródło: Qnews.pl, Bloomberg.

Osobnym, raczej techniczno-akademickim tematem pozostaje to dlaczego WIG jest mocniej skorelowany z indeksami emerging markets, niż dolarowy MSCI Poland. Przecież WIG jest wyrażony w walucie lokalnej, a benchmarki rynków wschodzących w dolarze. Niezależnie od przyczyny wydaje się, że WIG porusza się wyraźnie w rytmie emerging markets, natomiast MSCI Poland okresowo potrafi odchylać się od rynków wschodzących ze względu na czynniki lokalne (ostatnio jest to wyraźnie ujemne odchylenie). Niemniej nie zmienia to podstawowej diagnozy niniejszej analizy – Polska to ciągle raczej rynek wschodzący niż rozwinięty.

Jedna kwestia to pytanie dlaczego GPW to ciągle emerging market? Z pewnością wiele wyjaśnia fakt, że według bardziej liczącej się klasyfikacji MSCI ciągle jesteśmy i zapewne przez długi czas (ze względu na relatywny poziom rozwoju gospodarczego) będziemy zaliczani do tej grupy. Osobną kwestią jest to, że także struktura sektorowa polskich indeksów odbiega raczej od standardów rynków zaawansowanych – mało u nas wysokich technologii, za to spora waga spółek „starej ekonomii”, w dodatku kontrolowanych przez państwo.

Silna korelacja GPW z emerging markets oznacza zarówno negatywne, jak i pewne pozytywne konsekwencje. Negatywne kwestie to oczywiście przynależność do grupy rynków, które z natury postrzegane są jako bardziej ryzykowne, cechujące się podwyższoną, niejako „wrodzoną” zmiennością. Ta zmienność wynika m.in. z ryzyka politycznego oraz regulacyjnego. Wyższa zmienność oznacza z kolei, że globalni inwestorzy nie są skłonni w swych portfelach przyznawać rynkom wschodzącym takiej wagi, jak rynkom rozwiniętym, z USA na czele.

Inna konsekwencja to fakt, że emerging markets są mocno wrażliwe na wahania kursu dolara, jako głównej światowej waluty. Jak wielokrotnie pokazywaliśmy umacniający się USD (względem koszyka walut) to zwykle cios dla rynków wschodzących – i także dla GPW.

Ale na pocieszenie trzeba też wspomnieć o pewnych pozytywnych konsekwencjach. W tym miejscu odwołajmy się do naszych modeli, które w oparciu o historyczne zależności między wskaźnikami wyceny (takimi jak P/E, P/Sales, P/BV) i stopami zwrotu generują długoterminowe projekcje na przyszłość. W przypadku sztandarowego rynku rozwiniętego, czyli amerykańskiego, bieżące projekcje wyglądają słabo, nawet bardzo słabo. Co innego jeśli chodzi o emerging markets i GPW – tutaj nasze sprawdzone historycznie modele pokazują przyszłe stopy zwrotu rzędu 7-9 proc. w skali roku (średnio na przestrzeni kolejnych 10. lat). W przypadku amerykańskiego S&P 500 jest to szacunek rzędu 2 proc.

KONKLUZJE:

- Analiza danych za ostatnie 12 miesięcy pokazuje jednoznacznie, że polski rynek akcji pozostaje o wiele silniej skorelowany z emerging markets, niż z rynkami rozwiniętymi;

- WIG porusza się niezmiennie w rytmie MSCI Emerging Markets (w wersji Total Return);

- Pocieszające jest to, że relatywnie niskie wyceny akcji na GPW, jak i na rynkach wschodzących oznaczać powinny w horyzoncie wieloletnim lepsze stopy zwrotu niż te na droższych rynkach rozwiniętych (w szczególności w USA).

Mały rynek wschodzący czy … malutki rozwinięty?

Choć Polska wg konkurencyjnych klasyfikacji jest zaliczana do dwóch odmiennych grup rynków, to w żadnej z nich nie odgrywa większej roli. Jeśli chodzi o emerging markets, to po kilku tegorocznych rewizjach udział naszego kraju w MSCI EM spadł poniżej 1%. Mamy w tym indeksie wagę mniejszą niż … Filipiny. Z kolei w indeksie FTSE Developed Polska jest już zupełnie ledwie dostrzegalną pozycją – aktualna waga to … 0,11%.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.