Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Kryzysy mają to do siebie, że trudno je przewidzieć, a ich mechanizmy poznajemy w pełni dopiero po fakcie. Ale z wydarzeń takich jak w 2008 roku, po upadku Lehman Brothers, można wyciągnąć ponadczasowe konkluzje dotyczące sposobu inwestowania.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Dokładnie dziesięć lat temu, 15 września 2008 roku znany i szanowany, zatrudniający ponad 26 tys. osób amerykański bank inwestycyjny Lehman Brothers złożył wniosek o upadłość na skutek potężnych strat związanych z kryzysem na rynku pożyczek hipotecznych (patrz – ramka). Ten moment powszechnie uznawany jest za punkt, w którym „zwykła” bessa na giełdach (trwająca wtedy już przecież od roku) zaczęła wkraczać w etap globalnej paniki rzutującej także na koniunkturę gospodarczą.

Tę rocznicę wykorzystajmy nie tyle jako okazję do rozpamiętywania tego, co się wtedy stało czy też do straszenia rychłą powtórką kryzysu, lecz jako impuls do bardziej ponadczasowych refleksji na temat inwestowania i ogólnie zabezpieczania swej finansowej przyszłości.

Refleksja nr 1 – rezerwa na czarną godzinę

Z punktu widzenia przysłowiowego Kowalskiego najpoważniejszą konsekwencją globalnego kryzysu był wzrost niepewności ekonomicznej i bezrobocia – wg danych GUS-u stopa bezrobocia urosła do 13,2 proc. w lutym 2010 (konsekwencje ekonomiczne utrzymywały się dłużej, niż czysto rynkowe). To i tak niewiele, bo w niektórych innych gospodarkach skok był znacznie większy – w dotkniętej zapaścią w nieruchomościach Hiszpanii stopa bezrobocia rosła aż do 2013 roku, przekraczając 25 proc. (!). Właśnie z takich względów w (poważnej) literaturze dotyczącej finansów osobistych powszechnie zaleca się, by budowę oszczędności rozpocząć od stworzenia tzw. rezerwy na czarną godzinę, stanowiącej wielokrotność miesięcznych zarobków i mającej zabezpieczyć wydatki na życie przez pewien okres (nie ma zgodności co do konkretów – autorzy zalecają od 6 do nawet 24 miesięcy). Mają to być środki na wypadek nieoczekiwanych negatywnych zdarzeń, także w gospodarce. Rezerwa na czarną godzinę ma uchronić inwestora przed koniecznością zburzenia swojego długoterminowego portfela i spanikowania w razie przejściowej utraty dochodów.

Refleksja nr 2 – niemożliwe staje się możliwe

Kryzysy mają zawsze to do siebie, że rozwiewają pewnego rodzaju iluzje i pokazują, że rzeczy traktowane jako mało prawdopodobne stają się rzeczywistością (temu zagadnieniu poświęcona była słynna książka „Black Swan” Nassima Taleba, wydana jeszcze przed kryzysem). Globalny kryzys z 2008 roku obnażył przykładowo wpisaną do modeli finansowych absurdalność wiary w nieustanny wzrost cen nieruchomości, a u nas – choćby w to, że kredyty frankowe są bardzo bezpieczne, bo przecież „frank nie może się znacząco umocnić”. Również z punktu widzenia inwestora giełdowego doszło do zdarzeń, które zdawały się nieprawdopodobne, takich jak uporczywość zniżek (po każdym kolejnym miesiącu przeceny wydawało się, że to już dołek, po czym indeksy nadal podążały w dół), czy też skrajnie niskie poziomy, do jakich zeszły wskaźniki wyceny akcji.

Refleksja nr 3 – tolerancję do ryzyka ustalaj na podstawie bessy, a nie hossy

Sondaże Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych pokazują, że najmniejszą deklarowaną alokację w akcjach członkowie tej organizacji mieli w … dołku bessy w 2009 roku – 42 proc. Teraz, po latach hossy dla odmiany mają 70 proc. w akcjach. To efekt działania typowych mechanizmów psychologiczno-emocjonalnych. Strach skłania do zmniejszania alokacji akurat wtedy, gdy należałoby ją zwiększać, zaś w trakcie hossy dobre samopoczucie i przekonanie co do trwałości zwyżek skłaniają do zwiększania alokacji. Kierowanie się bieżącą koniunkturą przy budowie długoterminowego portfela inwestycyjnego jest w obu przypadkach błędne. Przykład roku 2008 powinien służyć jako punkt odniesienia na przyszłość. Przy budowie portfela każdy inwestor powinien zadać sobie pytanie: jaka powinna być moja docelowa alokacja w akcjach, bym z jednej strony skorzystał na długoterminowym potencjale, jaki oferuje ta klasa aktywów, a z drugiej – bym nie spanikował w trakcie bessy takiej jak ta sprzed dziesięciu lat i nie sprzedał akcji akurat wtedy, kiedy należało je kupować?

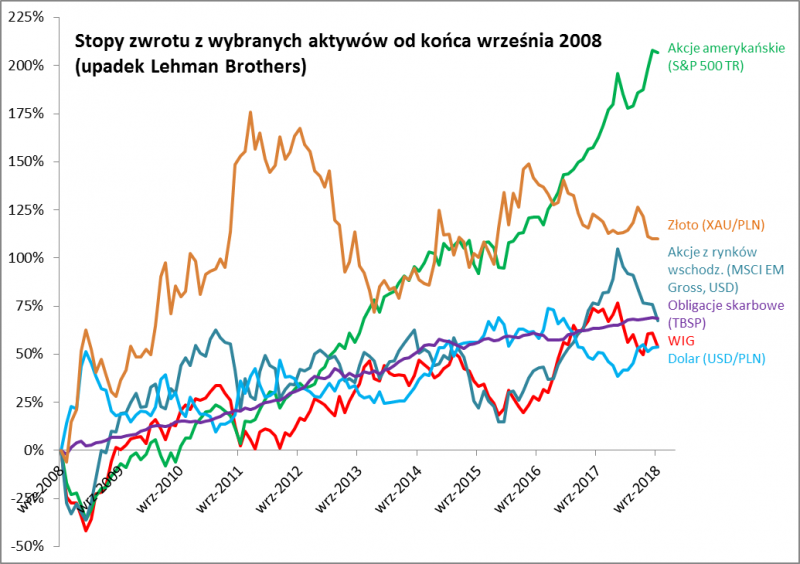

Rys. Dywersyfikacja portfela pomogłaby zarówno w okresie bezpośrednio po upadku Lehman Brothers, jak i na przestrzeni wielu lat

Źródło: Qnews.pl.

Refleksja nr 4 – dywersyfikacja, dywersyfikacja, dywersyfikacja

Skrajnie agresywne portfele inwestycyjne, „zapakowane” w akcje, poniosły ciężkie straty w trakcie bessy związanej z globalnym kryzysem. Pół biedy, kiedy były zdywersyfikowane pomiędzy różne rynki, bo niektóre spadły w mniejszym stopniu. Najgorzej wyszli na tamtych wydarzeniach inwestorzy, których portfele były wypchane po brzegi akcjami małych i średnich spółek, tak modnych w końcowym okresie poprzedzającego bessę boomu. Ale i tak dużo lepiej rynkowy „koniec świata” zniosły portfele, w których znalazły się inne, nieskorelowane z akcjami aktywa, takie jak obligacje oraz metale szlachetne. Z punktu widzenia polskiego inwestora niezwykle istotną rolę w takich dramatycznych okresach pełnią waluty obce uznawane za bezpieczną przystań, takie jak dolar amerykański, frank szwajcarski czy japoński jen. To one (a konkretnie aktywa denominowane w tych walutach, jak lokaty czy obligacje) okazały się najlepszym buforem w okresie paniki po upadku Lehman Brothers. Warto również, by w portfelu znajdowała się pewna porcja gotówki (np. w postaci krótkoterminowych lokat) na wypadek wyjątkowych długoterminowych okazji inwestycyjnych, jakie może stworzyć panika taka jak ta na przełomie lat 2008/2009. Dywersyfikacja portfela sprawdziła się zresztą nie tylko w okresie bezpośrednio po bankructwie Lehman Brothers, lecz także na przestrzeni wielu kolejnych lat. Kto mógł przewidzieć, że w pierwszych latach absolutnym hitem okaże się złoto, a potem amerykańskie akcje, które zostawią daleko w tyle inne rynki?

Reasumując, miejmy nadzieję, że kryzys podobny do tego sprzed dziesięciu lat nieszybko się powtórzy. Ale warto pamiętać o tamtych wydarzeniach i wyciągnąć z nich ponadczasowe wnioski na przyszłość.

„Mniej więcej co dekadę czarne chmury przesłaniają gospodarcze niebo, a z tych chmur pada przez chwilę złoty deszcz. Należy się przygotować, by go łapać – i to nie w łyżeczkę, lecz w balię”

- w ten obrazowy sposób multimiliarder Warren Buffett zarazem ostrzega, jak i radzi jak powinni postępować inwestorzy w okolicznościach takich jak globalny kryzys finansowy w 2008 roku. Jak interpretować te słowa? „Czarne chmury” to oczywiście recesja, która sprowadza wyceny akcji do niskich, atrakcyjnych poziomów („złoty deszcz”). Należy mieć odpowiednią rezerwę gotówki, by móc wykorzystać takie rzadkie okazje. Warto tu wspomnieć, że wehikuł inwestycyjny Buffetta (Berkshire Hathaway) posiada obecnie (dane na koniec półrocza) … 111 mld USD w gotówce i krótkoterminowych aktywach (głównie w bonach skarbowych).

Przyczyny i okoliczności globalnego kryzysu

Wydaje się, że w powszechnym odczuciu winę za kryzys z lat 2008-2009 ponosiły „pazerne” instytucje finansowe, jednak tak jak to zwykle bywa uwarunkowania były dużo bardziej złożone. U źródła kryzysu leżał bezprecedensowy globalny boom na rynkach nieruchomości, w trakcie którego ceny osiągnęły irracjonalne poziomy. Ten boom był napędzany tanimi kredytami (u nas – kredytami frankowymi). W USA dodatkowo w grę wchodził mechanizm „sekurytyzacji” – instytucje finansowe emitowały obligacje zabezpieczone wierzytelnościami z tytułu kredytów hipotecznych, a pozyskane środki służyły udzielaniu kolejnych pożyczek. W którymś momencie te obligacje zaczęły masowo bazować na kredytach o wątpliwej jakości („subprime”). Sprzedawcy tych produktów przekonywali jednak, że przecież ceny nieruchomości systematycznie rosną, więc nawet w razie problemów ze spłatą wątpliwego kredytu przejęta przez bank nieruchomość będzie warta dużo więcej niż początkowo. Problem pojawił się w momencie, gdy ceny mieszkań i domów zaczęły … spadać, wbrew założeniom wpisanym do modeli finansowych. To wywołało przysłowiową lawinę, która zaczęła pogrążać kolejne instytucje zaangażowane na tym rynku. Zjawisko to rozwijało się przez wiele miesięcy, a jego kulminacją był upadek Lehman Brothers we wrześniu 2008, który wywołał prawdziwy szok na rynkach i załamanie zaufania w systemie bankowym. Dopiero skoordynowane działania banków centralnych (cięcia stóp procentowych, QE) i rządów zatrzymały pogłębianie się kryzysu (dołek na rynkach akcji miał miejsce w lutym-marcu 2009, w realnej gospodarce – później). U nas finałowym etapem załamania był kryzys opcji walutowych (szereg firm, w tym giełdowych, poniosło ciężkie straty finansowe na skutek chybionych spekulacji na rynku opcji, które były wcześniej reklamowane jako sposób na zarabianie na aprecjacji PLN).

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.