Bądź na bieżąco! Zapisz się na NEWSLETTER

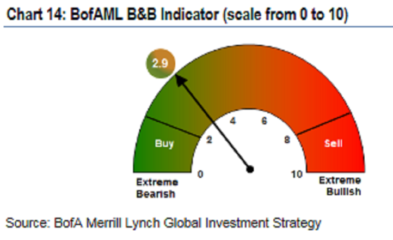

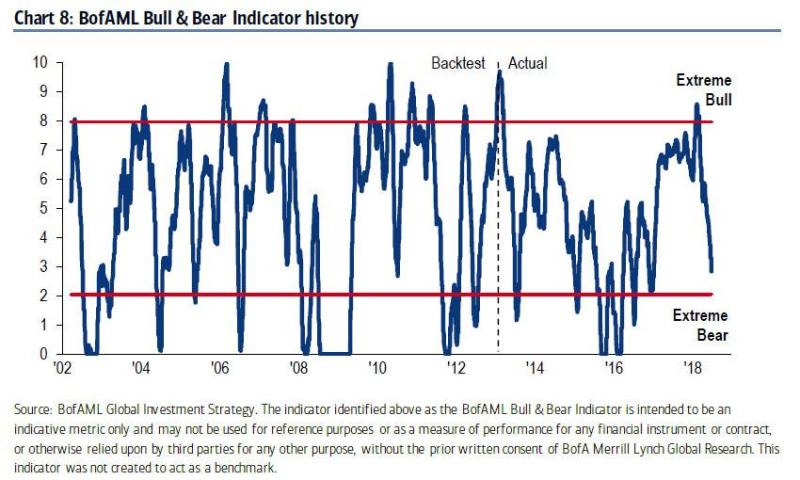

Stratedzy banków inwestycyjnych tworzą rozmaite wskaźniki, jedne mniej interesujące, inne bardziej. Do tych drugich zdecydowanie należy BofAML Bull & Bear Indicator autorstwa analityków Bank of America/Merrill Lynch (BAML). Po raz pierwszy pisaliśmy o nim w końcu stycznia. Ówczesny sygnał sprzedaży dla akcji okazał się potem perfekcyjnie precyzyjny, bo od tego czasu przynajmniej część rynków - głównie wschodzące, europejskie i nasz rodzimy - przeżywają falę przeceny (w USA korekta jest mniej widoczna).

Z kolei pod koniec maja zwracaliśmy uwagę, że wskaźnik BAML jest dopiero w połowie drogi do potencjalnego dołka.

A teraz? Wskaźnik spadł do poziomu najniższego od dwóch lat i jest coraz bliżej strefy "Extreme Bear" ("skrajny pesymizm"). To efekt przede wszystkim wielomiliardowych odpływów z funduszy akcyjnych, inwestujących m.in. na rynkach wschodzących, bo właśnie przepływy w funduszach stanowią jeden z fundamentów omawianego wskaźnika (z kolei silne napływy były jedną z przyczyn, dla których wygenerował on wspomniany sygnał sprzedaży w styczniu).

Czy to już definitywny dołek? Według strategów BAML "jeszcze nie". Ich zdaniem wskaźnik musi zejść jeszcze niżej, ale do tego potrzebne są jeszcze kolejne wstrząsy na rynkach. Główny strateg Michael Hartnett sugeruje, że podobnie jak na początku 2016 roku dołek nastąpi w momencie pojawienia się silnych obaw przed recesją i po spadku amerykańskiego S&P 500 w okolicę 2550 pkt., czyli do tegorocznych dołków.

Ciekawe jest to, że - gdyby wizja BAML miała się zrealizować - to równoległa do spadku S&P 500 kolejna fala zniżkowa na GPW zapewne sprowadziłaby WIG do strefy "docelowej", o której pisaliśmy w poniedziałkowej analizie (przypomnijmy - w tej strefie miesięczny RSI oraz wskaźnik cena/wartość księgowa byłyby na poziomach, przy których ukształtowały się 4/5 wszystkich historycznych cyklicznych dołków).

"Pojawienie się dużego, ekscytującego punktu do zakupów wymaga skrajnego pesymizmu {sygnalizowanego przez wskaźnik - aut.} połączonego z obawami przed recesją w 2019 roku (na skutek słabych danych z rynku pracy w USA) (...), co zmusiłoby Fed do wstrzymania się z podwyżkami stóp procentowych w drugiej połowie tego roku" - taką wizję na najbliższe miesiące kreśli Hartnett. Pocieszające jest to, że jeśli ten "ekscytujący" punkt do zakupów byłby tak dobry jak ten z początku 2016 roku, to potem rynki (także nasz) czekałoby nie tyle chwilowe odbicie, lecz solidna, wielomiesięczna fala hossy.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.