Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Po odjęciu inflacji WIG jest ciągle sporo poniżej rekordu z 2007 roku. Ale to nie oznacza, że długoterminowe inwestowanie z reguły przynosi realne straty. Wręcz przeciwnie, rozczarowujący okres po 2007 roku, to raczej negatywny wyjątek, niż norma – wynika z naszych obliczeń.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Dojście WIG-u do rekordu wszech czasów z 2007 roku wywołało rozmaite komentarze i emocje. Jedną z trafnych uwag jest to, że o ile indeks powrócił do rekordu w ujęciu nominalnym, to po uwzględnieniu „pożerającej” wartość nabywczą pieniądza inflacji – czyli w ujęciu realnym – jest on ciągle sporo poniżej tamtych pułapów. Z naszych obliczeń wynika faktycznie, że po odjęciu inflacji WIG jest nadal prawie 20 proc. poniżej rekordu. A innymi słowy, od tamtego szczytu tracił realnie ok. 2 proc. w skali roku.

Ten fakt mógłby zostać populistycznie (wybiórczo) wykorzystany do odrzucenia akcji jako formy długoterminowego lokowania kapitału. Postaramy się jednak pokazać, że jest to raczej powód do ostrożności i rozwagi, niż do totalnej krytyki.

Opinii na temat sensu długoterminowego inwestowania z pewnością nie należy opierać wyłącznie na porównaniach z najbardziej feralnym okresem do takiego inwestowania, jaką były lata 2006-2007, kiedy to – jak wielokrotnie pokazywaliśmy – wyceny polskich akcji osiągnęły astronomiczne pułapy. Ten specyficzny przypadek to była raczej anomalia, niż „zwykła” giełdowa rzeczywistość.

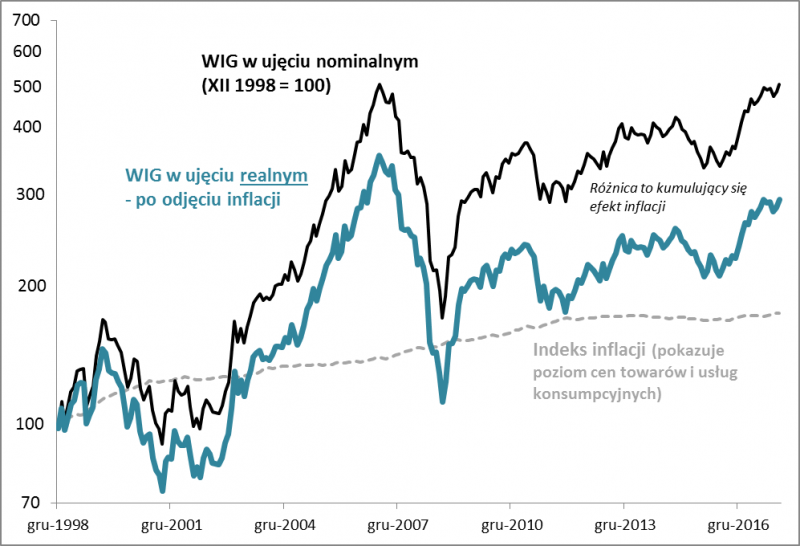

Indeks cen towarów i usług konsumpcyjnych dostępny na stronie internetowej GUS-u sięga końca 1998 roku (kiedy to wystartował z pułapu 100 pkt.). Na wykresie pokazujemy zarówno nominalne, jak i realne zmiany WIG-u właśnie od tego punktu w czasie. To już ponad 19 lat historii, więc można pokusić się o wyciąganie wiarygodnych statystycznie wniosków.

Rys. 1. Nominalne i realne zmiany WIG-u na przestrzeni prawie dwudziestu lat

Źródło: Qnews.pl na podst. GPW i GUS.

Oczywiście linia WIG-u „urealnionego” jest położona na wykresie niżej, niż linia WIG-u nominalnego. Ale to nie jest żadna niespodzianka. Z upływem czasu inflacja pożera kolejne porcje wartości nabywczej pieniądza, więc na dłuższą metę różnica między tymi dwiema linia musi nieuchronnie się powiększać (no, chyba że ceny w gospodarce byłyby bardzo stabilne lub gdyby spadały – ale na dłuższą metę to mało prawdopodobne). Realne stopy zwrotu z akcji muszą być na przestrzeni lat niższe, niż nominalne. Ale dokładnie to samo dotyczy wszystkich innych form inwestycji.

To co jest bardziej interesujące, to fakt, że linia „urealnionego” WIG-u na dłuższą metę też jest nachylona w górę. A innymi słowy, także realne stopy zwrotu z polskich akcji były dodatnie na przestrzeni badanego okresu. Licząc od końca 1998 roku do końca 2017 roku WIG rósł realnie o 5,7% średnio w skali roku.

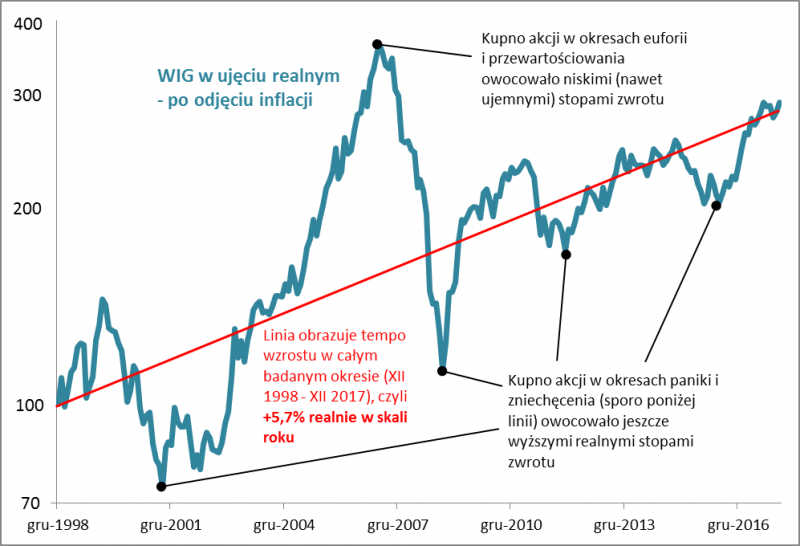

Oczywiście koniec 1998 roku jest tu tylko pewnym umownym punktem startowym wynikającym z dostępności danych GUS-u. Przecież w praktyce inwestorzy kupowali akcje na przestrzeni kolejnych dziewiętnastu lat w rozmaitych punktach na wykresie. Dlatego na wykres nałożyliśmy linię pokazującą wzrost we wspomnianym tempie 5,7 proc. w skali roku. Kupując akcje poniżej tej linii inwestorzy mogli w praktyce uzyskać stopy zwrotu jeszcze wyższe. Im niżej dany punkt był położony względem niej, tym … lepiej na dłuższą metę.

Rys. 2. Średnia realna roczna stopa zwrotu w badanym okresie to +5,7 proc. Zakupy w okresach paniki dawały jeszcze lepsze wyniki

Źródło: Qnews.pl na podst. GPW i GUS.

Najlepszymi punktami do długoterminowych zakupów był oczywiście dołek bessy w lutym 2009 (licząc z tego punktu realna stopa zwrotu wyniosła ok. +10 proc. średnio w skali roku), ale też dołek na jesieni 2001 i wtórne dno odnotowane rok później. Zauważmy też jednak, że całkiem niezłe momenty do długoterminowych zakupów miały miejsce w drugiej połowie 2011 roku, czy też na początku 2016 roku. „Kupuj, gdy leje się krew” – przypomina się słynne giełdowe motto.

Ale jest też oczywiście i druga strona medalu. Wspomniany na początku szczyt hossy z 2007 roku był położony tak nienaturalnie wysoko, że nic dziwnego, że poczynione w tamtym okresie inwestycje przyniosły tak fatalne realne stopy zwrotu.

Wszystko to pokazuje, że inwestowanie nie musi mieć charakteru „zerojedynkowego”. Nie jest ani tak, że realne stopy zwrotu są ogólnie rzecz biorąc ujemne (wręcz przeciwnie, na ogół są raczej dodatnie – z wyjątkiem katastrofalnych przypadków takich jak rok 2007), ani też tak, że są zawsze dodatnie. Prawda leży gdzieś pośrodku.

Nasze dane pokazują dobitnie, że aby uniknąć długoterminowych rozczarowań, należy w praktyce kupować akcje albo w okresach zaawansowanej bessy/krachu (poniżej czerwonej linii), albo przynajmniej rozłożyć zakupy w czasie (to ma sens przy długoterminowym oszczędzaniu, np. na emeryturę).

A na koniec klasyczne pytanie o timingowym charakterze: czy teraz mamy dobry moment do dokonywania długoterminowych inwestycji na GPW? Położenie WIG-u lekko powyżej linii widocznej na wykresie (+5,7 proc. realnie w skali roku w okresie XII 1998-XII 2017) sugeruje, że stopy zwrotu na dłuższą metę będą nieznacznie niższe od historycznej „normy”, choć i tak powinny być o wiele lepsze, niż w przypadku np. obligacji skarbowych. To bez wątpienia nie jest sytuacja taka, jak dziesięć lat temu, gdy wyceny akcji na GPW bujały w obłokach. Oczywiście zastrzeżenie jest takie, że wszystkie te obliczenia niewiele mówią na temat krótko-/średnioterminowych perspektyw (pod tym względem dostrzegamy akurat sporo czynników ryzyka po kilkunastomiesięcznej niemal nieprzerwanej fali zwyżkowej).

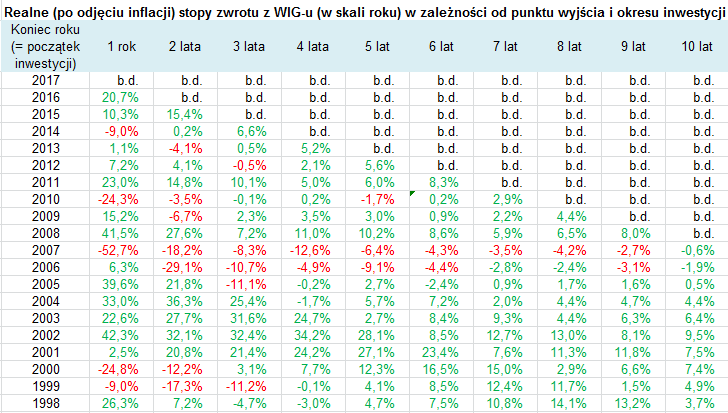

Dane zamieszczone w naszej tabeli to długoterminowe realne stopy zwrotu z akcji na GPW w przysłowiowej pigułce. Jak je czytać? Najlepiej poziomo. Przykładowo wiersz rozpoczynający się od roku 2003 zawiera średnie roczne realne stopy zwrotu dla coraz to dłuższych okresów rozpoczynających się na koniec tego roku. Czyli przykładowo na przecięciu wiersza „2003” i kolumny „8 lat” mamy liczbę 7,7 proc. – co oznacza, że gdyby zainwestować w akcje (WIG) na koniec 2003 r., to przez kolejne 8 lat uzyskalibyśmy stopę zwrotu na poziomie 7,7 proc. realnie, średnio w skali roku. Jakie ogólne wnioski płyną z tabeli? Na szczęście przeważa w niej zdecydowanie zieleń, co potwierdza, że w większości lat lokowanie w akcje przynosiło dodatnie realne stopy zwrotu, bez względu na długość horyzontu inwestycyjnego. Oczywiście zdarzały się odstępstwa od tej normy. Zgodnie z tym, co piszemy w artykule, największym „wypadkiem przy pracy” były lata 2006-2007. Była to największa bańka spekulacyjna w historii GPW, w trakcie której wyceny akcji zostały „napompowane” do bezprecedensowych poziomów. To z kolei zaowocowało potem fatalnymi stopami zwrotu nawet w wieloletnich horyzontach inwestycyjnych – skutki odczuwalne są do dziś. Ale nie traktujmy tego fatalnego przypadku jako normy, lecz raczej jako przestrogę na przyszłość przed kupowaniem akcji w trakcie zaawansowanej bańki.