Bądź na bieżąco! Zapisz się na NEWSLETTER

Bieżący rok, a szczególnie rozpoczynająca się jesień, dla giełdowych kronikarzy ma symboliczne znaczenie. Dziesięć lat temu rozpoczęła się bessa, której kulminacyjnym etapem był globalny kryzys finansowy. Ale to nie wszystko. Z kolei dwadzieścia lat temu nadeszła na giełdy kulminacyjna faza nieco zapomnianego już azjatyckiego kryzysu finansowego. Warto przypomnieć tamte wydarzenia. Nie tylko z kronikarskiego obowiązku, ale też na zasadzie, że historia lubi się czasem powtarzać.

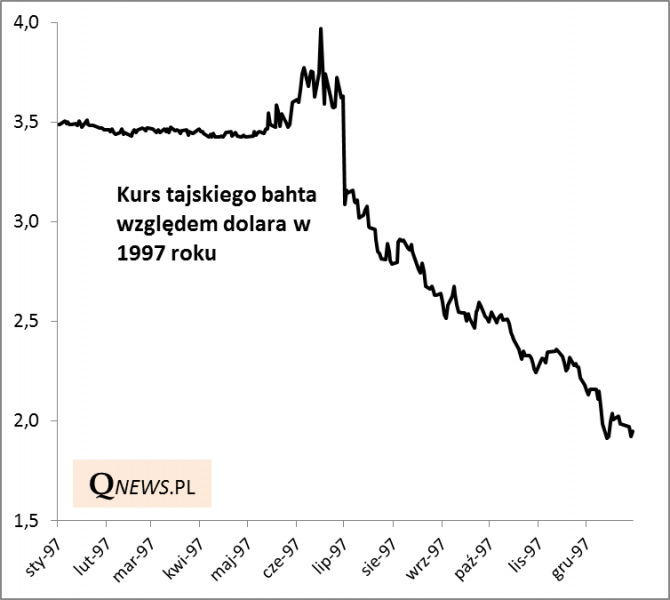

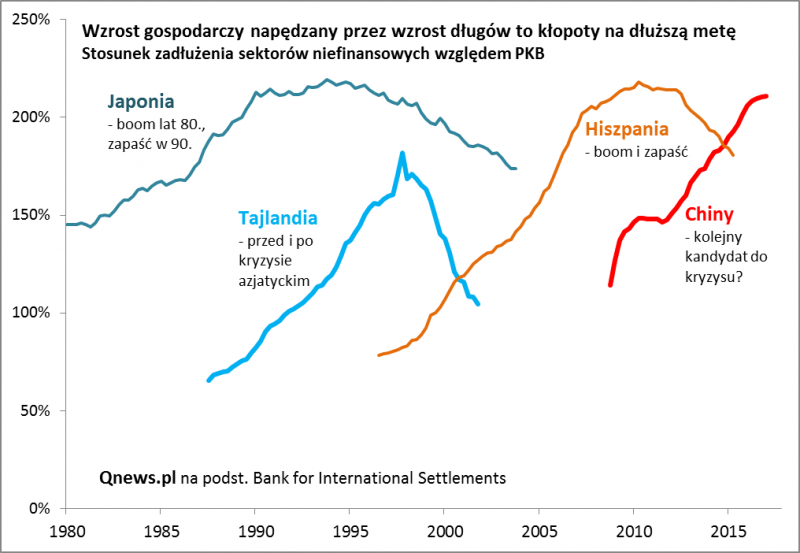

Wszystko zaczęło się w Tajlandii. Trwający przez lata silny wzrost gospodarczy odbywał się kosztem narastania długów i niebezpiecznego deficytu handlowego, finansowanego przez napływ kapitału zagranicznego. Wszystko działało dobrze do momentu, gdy zagraniczni inwestorzy przykręcili kurek z pieniędzmi, a potem zaczęli je masowo, panicznie wycofywać. To doprowadziło do silnej presji na dewaluację waluty (bahta), która jednakże była oficjalnie powiązana z dolarem. Rząd przez kilka miesięcy bronił się przed dewaluacją, próbując nieskutecznych interwencji, pożerających i tak już wątłe rezerwy walutowe. W lipcu 1997 skapitulował. W ciągu miesiąca kurs bahta (THB) runął o ponad 20% względem USD, a w kolejnych miesiącach jego notowania dalej spadały mimo drastycznych podwyżek stóp procentowych.

Zapaść na rynku walutowym u jednego z "azjatyckich tygrysów" szybko okazała się bardzo zaraźliwa. W sierpniu załamały się notowania indonezyjskiej rupii (IDR) w związku z obawami o nadmierne dolarowe zadłużenie tamtejszych firm. Kryzys błyskawicznie uderzył też w waluty innych krajów, takich jak Malezja, Korea Płd., Filipiny, Hong Kong. Wkrótce po kryzysie walutowym nadeszło ostre spowolnienie gospodarcze, a w przypadku np. Tajlandii ostra recesja, wywołana przez wysokie stopy procentowe i ucieczkę kapitałów.

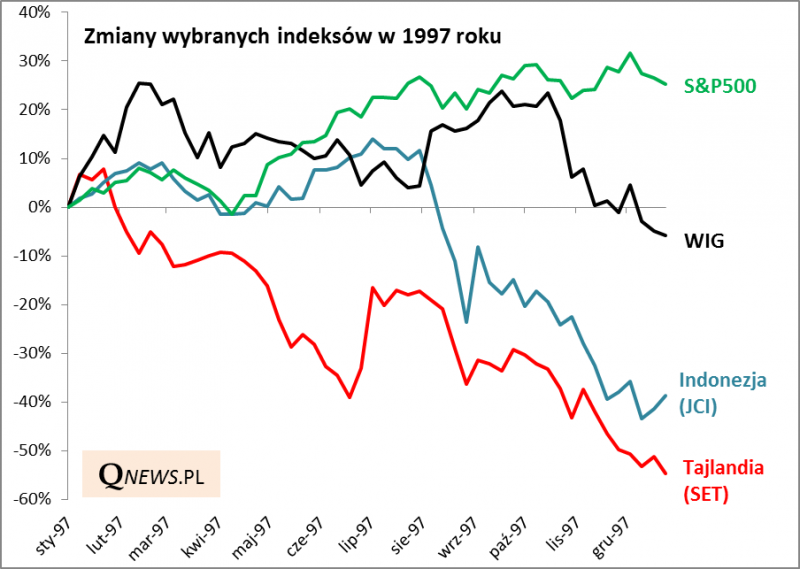

"Azjatycka grypa", jak określano szybko rozprzestrzeniający się kryzys, uderzyła w globalne rynki akcji, przede wszystkim rynki wschodzące. Nasz rodzimy WIG, który jeszcze we wrześniu był w okolicach 3,5-letniego maksimum, w październiku 1997 runął o 12%, a w listopadzie o kolejne prawie 7%.

Jakie lekcje na przyszłość płyną z tamtej zawieruchy, którą obecnie pamiętają już tylko giełdowi weterani? Z czysto inwestycyjnego punktu widzenia lekcje są co najmniej dwie. Pierwsza: to że w danym momencie indeksy giełdowe wspinają się na szczyty, nie oznacza, że zaraz potem nie mogą zaliczyć szokującej przeceny. Obecna niska zmienność na giełdach i brak korekt od dłuższego czasu nie oznaczają, że ryzyko znikło. Druga: warto dywersyfikować portfel. Wyobraźmy sobie, że jesteśmy tajskim inwestorem w 1997 roku. Tamtejszy indeks giełdowy runął w tamtym roku o 55%, a na odrobienie strat potrzebował ... jedenastu lat. Do tego doszła ostra dewaluacja waluty, pożerająca wartość nabywczą względem walut obcych. Globalne rynki akcji dużo szybciej otrząsnęły się jednak z szoku - dlatego właśnie warto dywersyfikować.

W sferze makroekonomicznej kryzys azjatycki to nauczka, że szybki wzrost długów (niekoniecznie rządowych - to akurat nie było problemem, ale ogólnie w całej gospodarce), to proszenie się o kłopoty. Wielu ekonomistów ostrzega, że kolejnym kandydatem do kryzysu mogą być Chiny - kraj o gospodarce i znaczeniu o wiele większym, niż kraje uwikłane w kryzys azjatycki sprzed dwudziestu lat.

Czytaj też: Odroczone problemy Chin

Reasumując, dwudziesta rocznica azjatyckiego kryzysu finansowego przypomina inwestorom o kilku ważnych kwestiach, takich jak ryzyko oraz potrzeba dywersyfikacji.