Wszystkie aktualności

Dolar najmocniejszy od prawie 4 miesięcy. Dlaczego?

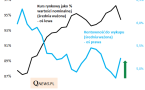

Kurs dolara względem złotego zawędrował w październiku z poziomu 3-letniego minimum do poziomu najwyższego od czterech miesięcy. Bezpośrednich przyczyn należy szukać w zmianach rentowności obligacji po obu stronach oceanu.

Część obligacji z największą w tym roku zadyszką

Podczas gdy stopy zwrotu z obligacji zmiennoprocentowych kontynuują systematyczną wspinaczkę, to dla indeksu gromadzącego obligacje stałoprocentowe październik przynosi dawno niewidziane turbulencje. Ale ma to też swoje pozytywne strony.

Linia hossy na GPW naruszona

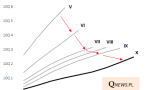

Przebicie dolnego ramienia formacji trójkąta symetrycznego oraz linii hossy zwiększyło ryzyko negatywnego scenariusza na GPW. Czy widać jeszcze jakieś szanse na obronę przed skutkami tych technicznych sygnałów?

Wskaźnik BofA coraz bliżej strefy przegrzania

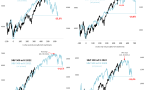

Kontrariański wskaźnik Bofa Bull & Bear Indicator, którego niskie wartości przed rokiem zachęcały do kupowania akcji, teraz dla odmiany jest coraz bliżej pułapu, przy którym ukształtowała się większość szczytów optymizmu w ostatniej dekadzie.

Od czego zależy wartość złota na długą metę?

Badania WGC rzucają nowe światło na fundamenty rynku złota - wg nich wartość szlachetnego metalu na dłuższą metę zależy od nominalnego wzrostu światowej gospodarki, a jednocześnie konkuruje z wartością akcji i obligacji. Jakie prognozy na przyszłość?

S&P 500 po dwóch latach hossy. Ile czasu zostało do większego tąpnięcia?

Czas trwania obecnej fali hossy na Wall Street przekroczył 24 miesiące. Tymczasem trzy spośród czterech głównych fal zwyżkowych S&P 500 od 2009 roku dobiegały końca po ok. 22-26 miesiącach, po czym rozpoczynała się droga do większej zniżki.

Odpływy z funduszy akcji uspokoiły się we wrześniu

Wrzesień przyniósł już wyraźnie mniejsze odpływy kapitału z funduszy polskich akcji. Tymczasem w funduszach dłużnych (obligacji) 12-miesięczne saldo napływów "wychodzi poza skalę".

Gwałtowne przetasowania w globalnym sondażu

Rekordowa ucieczka od uznawanych za najlepszą pozycję na czas recesji obligacji, a jednocześnie silny skok zaangażowania w akcje i najniższy od 44 miesięcy udział gotówki w portfelach - to tylko niektóre z nowości w najnowszym sondażu Bank of America wśród funduszy.

Obligacje "śmieciowe" ze spreadem najwęższym od 2007 roku

Wiara w "miękkie lądowanie" gospodarki przyczyniła się do zredukowania nadwyżki rentowności obligacji korporacyjnych typu "high yield" w USA nad obligacjami skarbowymi poniżej 3 pkt. proc. To ważny barometr apetytu na ryzyko.

Globalny wskaźnik podtrzymuje zwyżkę

Nowe rekordy globalnego rynku akcji dobrze korespondują z nowym cyklicznym maksimum globalnego wskaźnika wyprzedzającego koniunktury OECD. Niepokoić może natomiast to, że fala wzrostowa wskaźnika jest już w mocno podeszłym wieku wg historycznych standardów.

Info

Quercus TFI S.A.:

nasza misja ESG

to edukacja ekonomiczna