Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Zyski rodzimych blue chips są zbyt chwiejne, by bazujący na nich wskaźnik P/E (cena/zysk) mógł powiedzieć coś wiarygodnego na temat atrakcyjności wycen. Ale mamy na to sposób – tzw. znormalizowany P/E, który dużo lepiej sprawdzał się w ostatnich latach. Pokazał kiedy akcje z WIG20 były tanie, a kiedy drogie.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Zgodnie z tradycją bierzemy pod lupę najświeższe wyniki kwartalne spółek z WIG20. Tym razem zmieniamy jednak formułę naszego podsumowania. Najświeższe rezultaty finansowe (o których szerzej piszemy w ramce) potraktujemy jako okazję do zajęcia się ogólniejszym tematem – wycenami rodzimych blue chips.

Wielokrotnie zwracaliśmy uwagę na to, że zyski spółek z WIG20 potrafią być niezwykle chwiejne, czy to na skutek rozmaitych procedur księgowych (takich jak wielomiliardowe odpisy z tytułu utraty wartości), czy też na skutek wahań koniunktury, np. na rynkach surowcowych.

Próby liczenia wskaźnika cena/zysk (P/E) opartego na bieżących osiągnięciach blue chips dają – łagodnie mówiąc – wątpliwe rezultaty. Przykładowo gdybyśmy na początku 2016 roku – po prawie 30-proc. spadku WIG20 – obliczyli P/E na podstawie ówczesnych (bardzo kiepskich) wyników, to okazałoby się, że wskaźnik ten bujał w obłokach. A to z kolei byłoby niezbyt zgodne ze zdroworozsądkową intuicją – przecież po takim spadku akcje powinny mieć wskaźniki wyceny sporo niższe, a nie wyższe.

Problem chwiejności zysków już dawno temu zauważono za oceanem. Już w latach 30. XX wieku „ojciec analizy fundamentalnej” Benjamin Graham postulował m.in. uśrednianie zysków z okresu wielu lat, by ustalać wiarygodną wartość spółek. Zalecał, by posługiwać się nie bieżącymi wynikami, lecz raczej „earning power”, co można nieco dowolnie przetłumaczyć jako „zdolność do generowania zysków na dłuższą metę”. Terminem tym wielokrotnie posługiwał się też uczeń Grahama, Warren Buffett.

Obecnie taką próbę ustalenia „earning power” określa się często mianem normalizacji. Jej przykładem jest wskaźnik CAPE (Cyclically-Adjusted P/E), o którym szerzej pisaliśmy w jednej z niedawnych analiz. Ale specjaliści dysponują również innymi metodami normalizacji. Szczególnie do gustu przypadła nam jedna z nich, oparta na marżach ze sprzedaży. Metoda ta polega również na uśrednianiu, ale nie bezpośrednio zysków, lecz właśnie marż (to może być bardziej sensowne podejście, szczególnie w przypadku spółek dynamicznie się rozwijających).

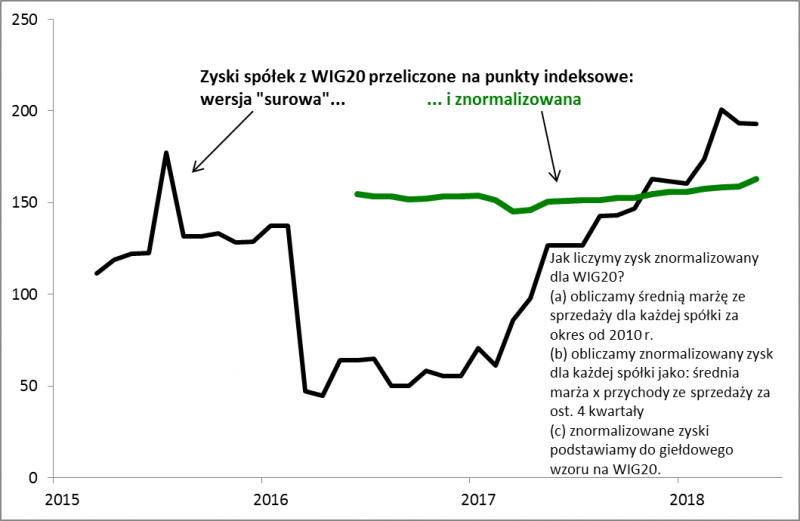

Rys. 1. Zyski znormalizowane są lepszą miarą „earning power”

Źródło: Qnews.pl, raporty spółek.

Jak widać różnice między "zwykłym" EPS i znormalizowanym bywają kolosalne. Zwykły EPS podlega na przestrzeni lat gwałtownym wahaniom i przez to zupełnie nie nadaje się do wyceny indeksu. Co innego znormalizowany EPS. W porównaniu ze zwykłą wersją wskaźnik ten jest „ultra stabilny” (ostatnio powoli rośnie dzięki wzrostowi przychodów spółek).

Ciekawostka jest taka, że o ile np. w połowie 2016 roku znormalizowany EPS był o wiele wyższy od zwykłego (pogrążonego wtedy m.in. przez wielomiliardowe odpisy w energetyce), to ostatnio mamy do czynienia z sytuacją odwrotną. Sugeruje to, że posługiwanie się zwykłym EPS dwa lata temu mogło dawać zdecydowanie zawyżone wartości wskaźnika cena/zysk (P/E), to teraz może dawać raczej zaniżone wartości.

No właśnie, a jak wygląda wskaźnik P/E obliczony na podstawie znormalizowanego EPS? Jednym słowem … intuicyjnie.

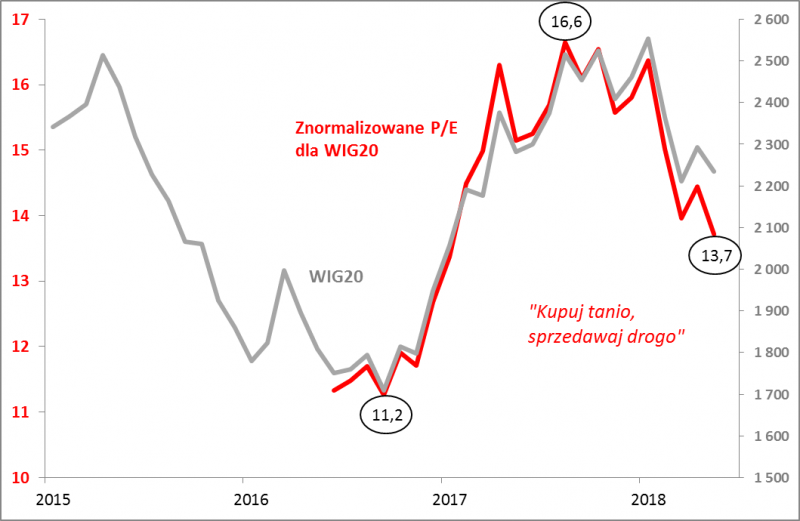

Rys. 2. Znormalizowany wskaźnik P/E trafnie podpowiadał kiedy akcje były tanie, a kiedy dość drogie

Źródło: Qnews.pl, raporty spółek.

O ile w połowie 2016 r., czyli wtedy gdy opłacało się kupować akcje z WIG20, był relatywnie nisko (11,2), to po późniejszej fali hossy zawędrował dość wysoko (16,6). A teraz? Po ostatnich spadkach na GPW znalazł się już poniżej 14,0. To poziom umiarkowany. Według znormalizowanego P/E akcje blue chips nie są ani drogie, ani też jeszcze szczególnie tanie.

Pierwszy od dawna spadek zysków dużych spółek w I kwartale

Zgodnie ze stosowaną przez nas metodologią tradycyjnie podajemy zyski spółek z WIG20 nie za pojedynczy kwartał, lecz jako sumę za cztery kolejne kwartały. Ta suma po wynikach za I kwartał br. wynosi 32,9 mld zł. Oznacza to lekki spadek (o 1,4 mld zł) względem poprzednich czterech kwartałów (które w tym przypadku są równoznaczne z całym ubiegłym rokiem). Spadek co prawda relatywnie niewielki, ale za to pierwszy od dłuższego czasu, bo wcześniej odnotowaliśmy nieprzerwaną serię wzrostową trwającą od IV kw. 2016. Z kolei wielkość spadku jest największa od dwóch lat. W największym stopniu zadecydowało o tym pogorszenie rezultatów PKN Orlen, ale to nie jest odosobniony przypadek, bo gorsze wyniki odnotowało też 13 innych spółek. W tym kontekście spadek WIG20 w pierwszych miesiącach roku – najmocniejszy od połowy 2016 roku – przestaje być tak zaskakujący. Tak jak wcześniej zwyżka notowań blue chips dyskontowała silną poprawę wyników, tak w I kwartale spadek kursów dyskontował dla odmiany gorsze rezultaty. Przynajmniej pod tym względem wypada się zgodzić z giełdowym powiedzeniem „rynek ma zawsze rację”. Nie oznacza to wszakże, że w I kwartale wszystko w wynikach finansowych zaczęło się psuć. Pocieszające jest z pewnością podtrzymanie wzrostu przychodów ze sprzedaży (do 364 mld zł za cztery kolejne kwartały).

Rys. 3. Spadek WIG20 w I kwartale był skorelowany ze spadkiem zysków spółek

Źródło: Qnews.pl, raporty spółek.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.