Bądź na bieżąco! Zapisz się na NEWSLETTER

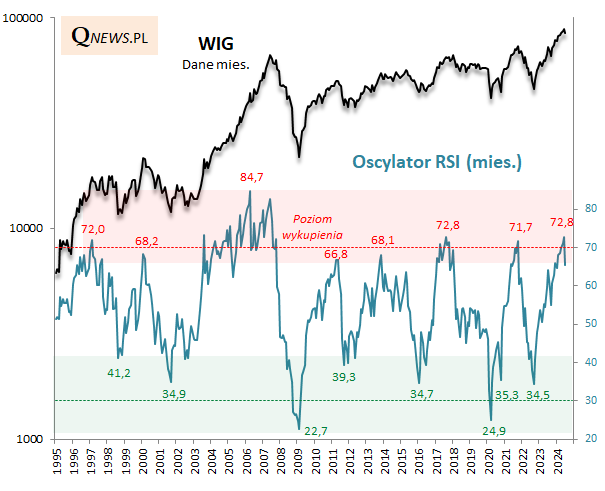

O zachowaniu polskich akcji (i obligacji) w lipcu będziemy bardziej wnikliwie pisać jeszcze jutro, ale już dziś warto wspomnieć o przytaczanym często na naszych łamach wskaźniku technicznym opartym na danych miesięcznych. Oscylator RSI (miesięczny) - bo o nim właśnie mowa - liczony dla WIG-u wysłał w lipcu sygnał, wobec którego nie sposób przejść obojętnie.

Jeszcze miesiąc wcześniej pisaliśmy, że oscylator ten, dobrze odzwierciedlający przebieg cyklu koniunkturalnego na GPW, w czerwcu wspiął się na poziom obserwowany poprzednio w okolicach szczytu hossy na przełomie lat 2017/18. W lipcu doszło do zdecydowanego odwrotu z tego wysokiego pułapu. Oscylator po zasygnalizowaniu silnego technicznego wykupienia, w ostatnim miesiącu dla odmiany "wypadł" ze strefy owego wykupienia, spadając poniżej progu 70 pkt. (do 65,4 na koniec lipca).

Z jednej strony wyjście ze stanu wykupienia można by teoretycznie traktować pozytywnie, jako oznakę zdrowego schłodzenia nadmiernie rozgrzanej koniunktury. I trzeba przyznać, że niekiedy taka logika się sprawdzała. Choćby w trakcie wielkiej hossy lat 2003-07, gdy po takim lekkim schłodzeniu "byki" wznawiały wspinaczkę.

Sęk w tym, że w zdecydowanej większości przypadków pokazanych na wykresie tak nagłe zakręcenie RSI o 180 stopni w dół z wysokiego pułapu oznaczało ... definitywny koniec cyklicznej hossy lub przynajmniej niemal wyczerpanie potencjału wzrostowego w średnim terminie. Tak było w latach:

- 2021 - szybki spadek WIG i RSI po takim sygnale

- 2017 - początkowo odbicie pozornie negujące sygnał (WIG nawet poprawił jeszcze szczyt), ale potem dalszy stopniowy spadek

- 2013 - w początkowej fazie konsekwencje były dość łagodne (WIG utknął w trendzie bocznym)

- 2011 - gwałtowne tąpnięcie po sygnale

- 2000 - koniec hossy

- 1997 - początkowo trend boczny, potem (1998) silne tąpnięcie

Ogółem, wspomniany zdecydowany zwrot oscylatora w 7 na 9 historycznych przypadków zapowiadał jego spadek (nagły albo stopniowy - tutaj nie ma jasności) w kierunku dużo niższych poziomów, co najmniej w okolicę 39-41 pkt. (w najlepszym razie).

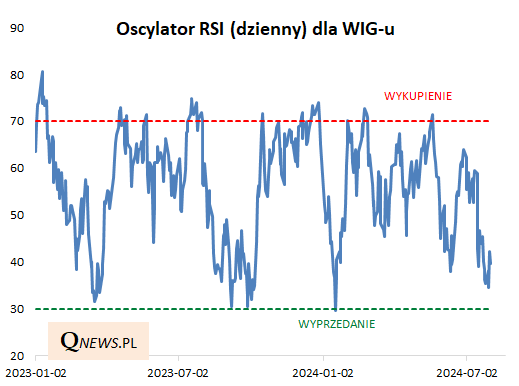

Pewnego pocieszenia, przynajmniej na krótką metę, można szukać w zachowaniu tego samego oscylatora, ale liczonego w oparciu o dane dzienne (a więc skoncentrowanego nie na dłuższych, lecz raczej krótkich trendach rynkowych). W takiej wersji RSI przebył już większość drogi od strefy wykupienia do strefy wyprzedania, choć ciągle brakuje tu przysłowiowej kropki nad i. Osiągnięcie stanu wyprzedania było zwykle, przynajmniej w trakcie hossy, okazją do odreagowania.

Reasumując, lipcowy mocny zwrot przywoływanego przez nas często oscylatora budzi raczej negatywne skojarzenia. Oby przynajmniej krótkoterminowo udało się rodzimym akcjom podjąć próbę kontry.

Tomasz Hońdo, CFA, Quercus TFI S.A.