Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

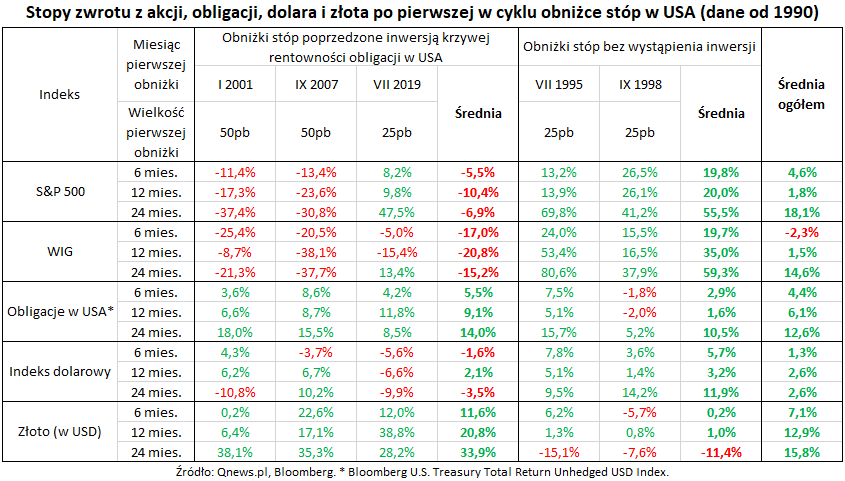

W tych przypadkach, w których początek obniżek stóp procentowych za oceanem był zwiastunem bessy na rynkach akcji (a nie zawsze tak było), w roli przeciwwagi sprawdzały się na ogół obligacje i złoto – to tylko niektóre z wniosków na podstawie analizy historycznych statystyk.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Wszystko wskazuje na to, że już za kilka dni, 18 września, będzie miało miejsce niezaprzeczalnie najważniejsze z punktu widzenia rynków wydarzenie tego roku – pierwsza w tym cyklu obniżka stóp procentowych przez amerykański bank centralny. Będzie to jednocześnie pierwsza obniżka od marca 2020, kiedy to Fed ściął stopy niemal do zera w reakcji na wybuch pandemii i lockdown gospodarki. Będzie to też pierwszy ruch banku pod wodzą Jerome Powella od czasu zakończenia serii podwyżek kosztów pieniądza w lipcu ubiegłego roku.

Ten przełomowy punkt w cyklu monetarnym wymaga zbadania z rynkowego punktu widzenia – co ten sygnał oznaczał dla akcji, obligacji i innych aktywów w przeszłości? W celu odpowiedzi na to pytanie, prześledziliśmy dane od 1990 roku (mniej więcej wtedy Fed zaczął ustalać poziom stóp procentowych w sposób znany dzisiaj).

Obligacje beneficjentem…

Zacznijmy od tego aktywa, z którym sprawa wydaje się najprostsza – od obligacji skarbowych. Przypomnijmy, że ta klasa aktywów została rekordowo poturbowana w latach 2021-23, gdy Fed został zmuszony przez post-covidowy atak inflacji do agresywnej serii podwyżek stóp. Podwyżki to presja na wzrost rentowności obligacji, a wzrost rentowności to spadek cen (wartości) tych instrumentów.

Teraz jednak ma się rozpocząć proces odwrotny do tego bolesnego mechanizmu. Obniżki stóp to presja na spadek rentowności, a tym samym wzrost cen i wartości obligacji, szczególnie tych o stałym kuponie (dominujących na rynku amerykańskim, u nas stanowiący ważny filar rynku długu).

Nasza tabela pokazuje, że amerykańskie obligacje były niemal zawsze (z jednym wyjątkiem – 1998 rokiem) bezpiecznym zakładem po rozpoczęciu obniżek stóp przez Fed. Średnia zmiana indeksu obligacji w ciągu 12 miesięcy od zakończenia miesiąca, który przyniósł pierwsze cięcie stóp, to +6,1 proc. Najlepiej instrumenty dłużne zachowywały się, gdy pierwsza obniżka była zapowiedzią całej serii głębokich cięć, co z reguły związane było z recesją w gospodarce.

… ale obecnie tylko głębokich cięć

Jeśli coś tym razem miałoby limitować oczekiwane pozytywne stopy zwrotu z obligacji, to fakt, że już w jakimś stopniu zdyskontowały one nie tylko pierwszą, wrześniową obniżkę, ale i kilka kolejnych. W chwili pisania tej analizy rentowność przykładowych, benchmarkowych papierów 10-letnich ma za sobą spadek z pułapu 5 proc. (październik 2023) w okolicę 3,6 proc., podczas gdy stopa procentowa Fedu to na razie 5,25-5,50 proc. Wniosek jest taki, że obligacje będą wybitną inwestycją w kolejnych 12 miesiącach tylko pod warunkiem, że Fed będzie zmuszony agresywnie (a nie kosmetycznie) ciąć koszt pieniądza.

Najwyższa stawka w toczącej się grze dotyczy jednak nie obligacji, lecz oczywiście akcji. Na pierwszy rzut oka wydawać by się mogło, że średnie stopy zwrotu z S&P 500 i WIG-u są o tyle zachęcające, że dodatnie w większości horyzontów czasowych, począwszy od 6, poprzez 12, a skończywszy na 24 miesiącach. Sęk w tym, że pod tymi uśrednionymi wynikami kryje się olbrzymi rozstrzał wyników – od głębokich strat, wynoszących po kilkadziesiąt procent w ciągu 12 miesięcy, do równie spektakularnych zysków.

Rynki akcji na rozdrożu

Niewątpliwie wyniki z akcji były mocno uzależnione od tego, czy początek obniżek stóp był zwiastunem nadejścia recesji, czy też nie. W obecnej sytuacji tego oczywiście jeszcze nie wiadomo. Wiemy jednak coś innego – to że nadchodzące cięcie stóp zostało poprzedzone odwróconą krzywą rentowności obligacji, co uznawane jest za niezawodny sygnał przyszłej recesji.

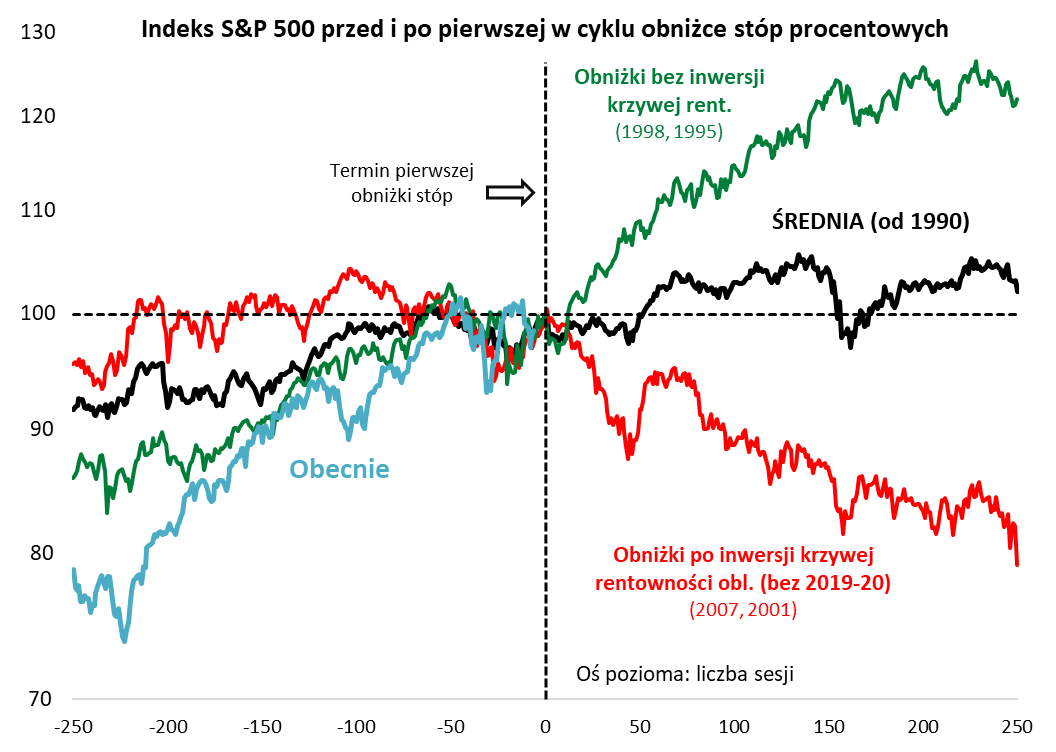

Jeżeli podzielimy historyczne przypadki właśnie według tego prostego kryterium na dwie grupy, to uzyskamy dość jednolity obraz. Te przypadki, które nie były poprzedzone zwiastującą recesję inwersją krzywej (1998, 1995), przyniosły solidną hossę i na Wall Street, i na GPW. Z kolei przypadki poprzedzone inwersją w większości były zdecydowanie negatywne. Pomijając niezwykle specyficzny casus z lat 2019-20, kiedy nadejście recesji przyspieszył nagle wybuch pandemii, ale recesja ta była jednocześnie ekstremalnie krótkotrwała, to pozostają tylko dwa, jednoznacznie negatywne przypadki (2007, 2001).

Źródło: Qnews.pl, S&P Global, Federal Reserve.

Fakt, że w okresie przed zbliżającą się wrześniową obniżką stóp mieliśmy do czynienia z inwersją krzywej rentowności – i to na dodatek rekordowo długą – przemawia zatem za negatywnym scenariuszem dla rynków akcji w średnim terminie.

25 punktów bazowych bezpieczniejsze niż 50

A czy są jakieś przysłowiowe okoliczności łagodzące? Być może wskazówką na temat scenariusza dla indeksów giełdowych będzie wielkość wrześniowej obniżki stóp. Zauważmy, że te serie obniżek, które rozpoczęły się od małego cięcia o standardowe 25 punktów bazowych (2019, 1998, 1995), wiązały się z raczej pozytywnym rozwojem sytuacji na rynkach akcji, nawet niezależnie od kwestii inwersji krzywej. Z kolei rozpoczęcie cyklu od dużej, 50-punkowej obniżki było przysłowiowym sygnałem do ewakuacji, niejako oznaką paniki Fedu (IX 2007, I 2001).

Po najnowszych danych z rynku pracy, które nie okazały się tak słabe jak te poprzednie, za lipiec, wiele wskazuje raczej na spokojne cięcie o standardowe 25 pb – to byłby w kontekście historii uspokajający sygnał, choć dalsze posunięcia Fedu i napływające dane makro będą bez wątpienia wymagały bacznej obserwacji.

Dywersyfikacja wskazana

Ogromny rozstrzał historycznych wyników z akcji po rozpoczęciu obniżek stóp oznacza, że warto jeszcze bardziej zaakcentować znaczenie dywersyfikacji portfela. W zadaniu tym pomóc mogą zarówno wspomniane obligacje, ale też – jak wynikałoby z naszej tabeli – również złoto. W tej części tabeli, w której w przypadku akcji dominuje kolor czerwony (ujemne wyniki), w przypadku szlachetnego metalu dominuje z kolei kolor zielony.

Niejasne są natomiast losy dolara. Co ciekawe, w większości przypadków indeks dolarowy po rozpoczęciu obniżek stóp wcale nie zniżkował, co jest niezbyt spójne z obiegową opinią mówiącą, że niższe stopy sprzyjają słabszej walucie (ważne było też to, co działo się ze stopami w innych krajach, w tym strefy euro – tam obniżki stóp już się rozpoczęły tym razem nawet szybciej niż w USA).

Reasumując, trudno dyskutować z tezą, że spodziewana w przyszłym tygodniu pierwsza od lat obniżka stóp procentowych za oceanem będzie wydarzeniem niezwykle ważnym dla rynków finansowych. W historycznych statystykach uwagę zwraca przede wszystkim olbrzymi rozstrzał wyników na rynkach akcji po pierwszej obniżce – receptą na to ryzyko może być przynajmniej w jakimś stopniu dywersyfikacja portfela z uwzględnieniem obligacji i złota.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.