Bądź na bieżąco! Zapisz się na NEWSLETTER

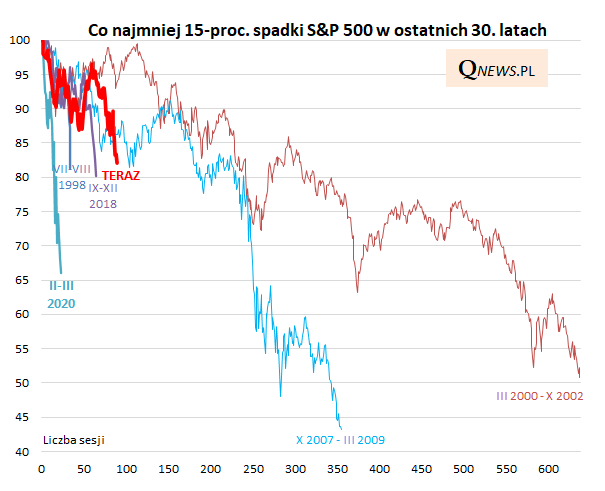

Po 18-proc. spadku amerykańskiego S&P 500 od szczytu nasuwa się szereg ważnych pytań. Jak tegoroczna przecena wygląda na tle historycznych przypadków? Czego można się spodziewać?

Pod uwagę wzięliśmy okres ostatnich trzech dekad. Okazuje się, że mimo tego długiego okresu, główny benchmark Wall Street odnotował w tym czasie dotąd tylko 5 przypadków, w których osunął się z rekordowych poziomów o co najmniej 15%.

Pierwszą kwestią, która rzuca się w oczy, jest fakt, że tegoroczna przecena jest już dość rozciągnięta w czasie w porównaniu z poprzednimi dwoma epizodami (2020, 2018). Przykładowo najświeższy, pozostający w pamięci przypadek - czyli krach związany z wybuchem pandemii w lutym-marcu 2020 - był gwałtowny, ale niezwykle krótkotrwały. W porównaniu z nim tegoroczna zniżka jest już cztery razy dłuższa (choć oczywiście nie dorównuje mu pod względem głębokości). Stosunkowo krótki był też poprzedni epizod, rozegrany w ostatnich miesiącach 2018.

Chociaż przyszły bieg wydarzeń jest z natury bardzo trudny do nakreślenia, to jednak w tej sytuacji nasuwa się myśl, że być może wbrew temu, do czego przyzwyczaiła nas Wall Street w poprzednich latach, tym razem istnieje ryzyko, że męczący dla inwestorów trend spadkowy na dłużej zagościł na rynkach. Intrygująca jest z pewnością obserwacja, że jedynymi dłuższymi niż obecna fazami przeceny za oceanem były wielomiesięczne bessy z lat 2000-2002 i 2007-09.

Oczywiście celem tych rozważań jest nie tyle straszenie powtórką wielomiesięcznej bessy, ale pokazanie całego wachlarza możliwych scenariuszy.

Przy okazji nasuwa się też jeszcze jedno przemyślenie - w poprzednich dwóch przypadkach rynek akcji został de facto uratowany przez Rezerwę Federalną (III 2020 - ogłoszenie nieograniczonego QE, XII 2018 - rezygnacja z kontynuacji podwyżek stóp procentowych). Do tego można też dorzucić przypadek z 1998 roku (Fed zorganizował akcję ratunkową dla potężnie zalewarowanego funduszu hedgingowego LTCM, który był nad przepaścią po bankructwie Rosji). Być może więc również obecnie czynnikiem ratującym rynek akcji przed rozwinięciem długotrwałego trendu spadkowego byłaby interwencja Fedu? Na razie nie pozwala na to zbyt wysoka inflacja (8,3% rok do roku w kwietniu wg wskaźnika CPI)...

Tomasz Hońdo, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.