Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

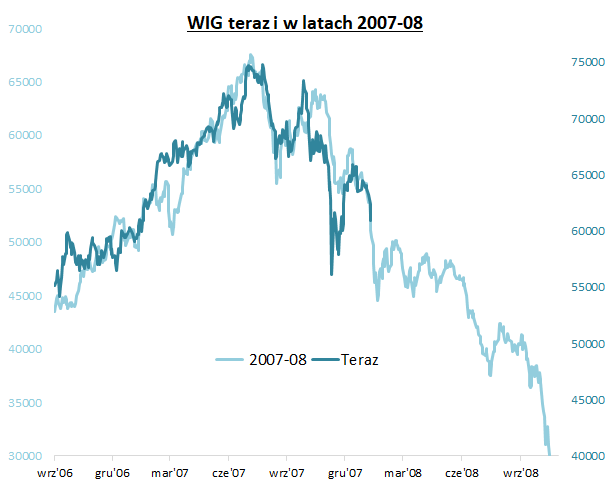

Zachowanie WIG-u od jesieni ub.r. do złudzenia przypomina ścieżkę, po jakiej indeks schodził ze szczytów hossy w latach 2007-2008. Skojarzenia z tamtym bolesnym okresem wywołuje też szok naftowy i jastrzębie działania banków centralnych. Na szczęście prostą powtórkę głębokiej bessy z 2008 roku trudno wyobrazić sobie przy tak niskich wycenach akcji na GPW.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Kiedy w końcówce lutego, tuż po rozpoczęciu rosyjskiej agresji przeciwko Ukrainie, WIG znalazł się ok. 25 proc. poniżej ubiegłorocznego rekordu wszech czasów, zachowanie indeksu zestawiliśmy z innymi historycznymi, równie silnymi zniżkami ze szczytów hossy. Jednym z przypadków najbardziej zbliżonych pod względem zachowania WIG-u okazał się ten z lat 2007-2008.

Dwa miesiące później, po trwającej huśtawce nastrojów na warszawskiej giełdzie, okazuje się, że analogia z tamtym okresem pozostaje wyjątkowo silna. Podtrzymać można tezę, że jak na razie obecna ścieżka głównego benchmarku GPW jest najbardziej zbliżona właśnie do ówczesnego zachowania indeksu.

Rys. 1. Proces schodzenia WIG-u z ubiegłorocznego szczytu na razie najbardziej przypomina ścieżkę z lat 2007-08, co rodzi niemiłe skojarzenia

Źródło: Qnews.pl, GPW.

Oczywiście to dotychczasowe podobieństwo, obejmujące już łącznie prawie pół roku, a więc znacznie wykraczające swoimi ramami poza wojnę w Ukrainie, rodzić może jak najbardziej negatywne skojarzenia. Przecież bessa, zapoczątkowana jeszcze w lecie 2007, a potem rozpędzająca się na przestrzeni 2008, była jednym z najbardziej destruktywnych rynków niedźwiedzia w historii GPW (jego kulminacyjny etap przyniósł jesienny upadek Lehman Brothers).

Czy owe podobieństwo z tamtym dramatycznym okresem może być trafnym drogowskazem obecnie? A może analogia jest tylko iluzoryczna lub przejściowa? Zastanówmy się nad niektórymi przynajmniej argumentami za oba scenariuszami.

Zacznijmy od tych gorszych skojarzeń. Z rokiem 2008 kojarzyć się może nie tylko dosłowne porównanie ścieżek WIG-u. Weźmy przykładowo ropę naftową, której notowania na początku marca, w reakcji na inwazję, osiągnęły poziomy widziane wcześniej wyłącznie właśnie na przestrzeni 2008. Szok naftowy i jego implikacje bez wątpienia budzą skojarzenia z tamtym trudnym okresem. Podobieństwo polega na tym, że droga ropa (i inne surowce) zmusza banki centralne do agresywnego zacieśniania polityki monetarnej.

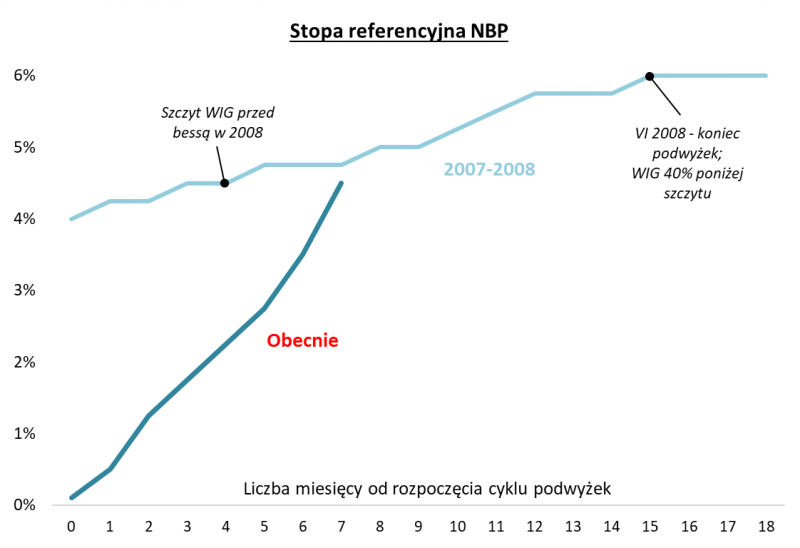

W Polsce owe zacieśnianie przybrało postać trwającej – mniej więcej od czasu ustanowienia przez WIG szczytu – serii podwyżek stóp procentowych. W obecnym cyklu mieliśmy do tej pory już siedem podwyżek stopy referencyjnej NBP. Więcej – osiem – odnotowano tylko i wyłącznie w latach … 2007-2008 (ostatnia, ósma miała miejsce w końcówce czerwca 2008). Z kolei skala podwyżek jest już dużo większa niż wtedy, bo tym razem stopy wystartowały praktycznie z zerowego pułapu. Negatywny impuls monetarny jest więc w ujęciu relatywnym nawet silniejszy niż w 2008 roku.

Rys. 2. W Polsce mamy najdłuższą serię podwyżek stóp od 2008 roku

Źródło: Qnews.pl, NBP.

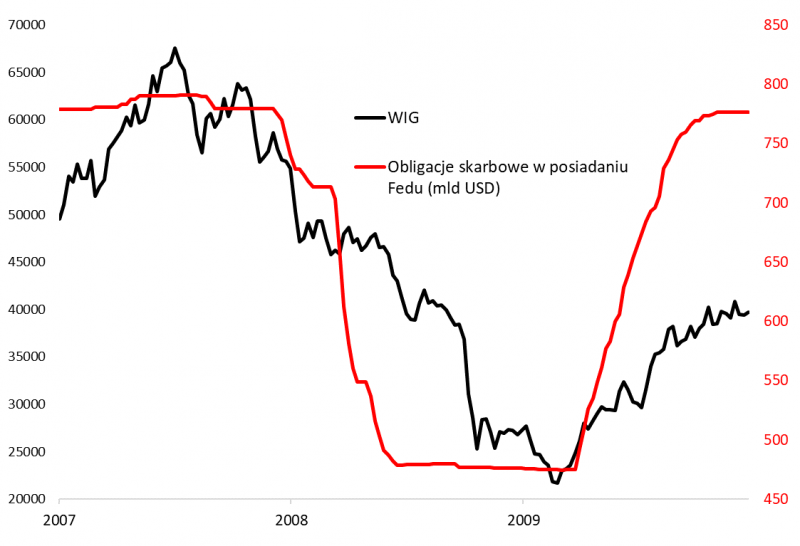

Pocieszające może być to, że z kolei za oceanem cykl podwyżek dopiero się rozpoczął. Ale pamiętajmy też jednocześnie, że Rezerwa Federalna prawdopodobnie na zbliżającym się wielkimi krokami majowym posiedzeniu ogłosi też inne oblicze zacieśniania monetarnego – rekordowo szybką redukcję portfela obligacji, m.in. skarbowych. Jeśli sięgniemy do historii, to okaże się, że dotychczasowa rekordowa szybka redukcja portfela papierów skarbowych miała miejsce między … jesienią 2007 i połową 2008 roku. Kolejne skojarzenie do naszej listy!

Rys. 3. Fed od maja ma zacząć redukować swój portfel obligacji skarbowych w tempie najszybszym od 2008 roku

Źródło: Qnews.pl, FRED.

Jeśli już jesteśmy przy impulsach monetarnych zza oceanu, to warto dodać, że tzw. margin debt (dług na rachunkach maklerskich) – popularna miara aktywności spekulacyjnej na Wall Street – wykazuje postępujące oznaki słabnięcia. Podczas gdy jeszcze w marcu 2021 roku 12-miesięczna dynamika długu osiągnęła poziomy widziane tylko w latach 2000 i (znów) 2007, to w marcu br. spadła poniżej zera. Era ultra taniego covid-owego pieniądza się skończyła…

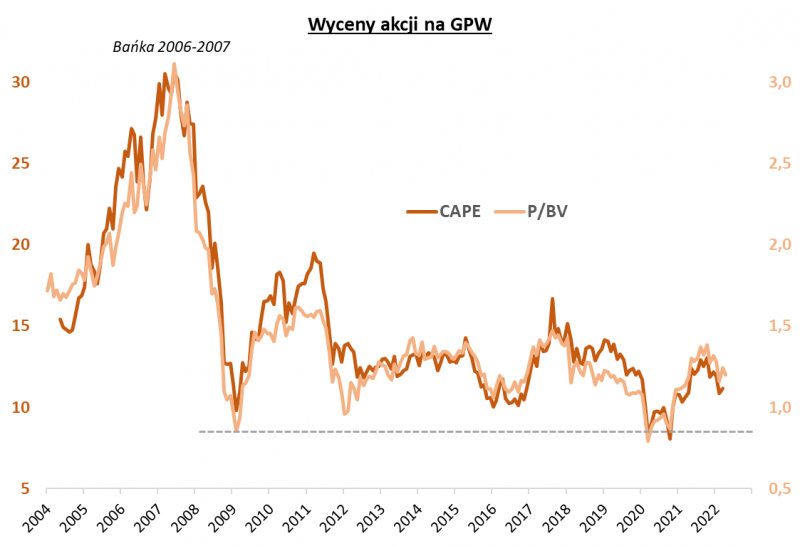

Czy te wszystkie negatywne skojarzenia z 2008 rokiem muszą oznaczać, że bieg wydarzeń potoczy się dokładnie tak jak wtedy? Na szczęście obok nasuwających się w wielu punktach podobieństw, dostrzegamy też zasadnicze różnice. Z punktu widzenia naszego rodzimego rynku akcji najważniejszym elementem są wyceny akcji.

Giełdowa katastrofa 2008 roku wynikała nie tylko z czynników takich jak wspomniany szok naftowy i szok monetarny, lecz również z wcześniejszych niebotycznych poziomów wycen na GPW (będących pokłosiem historycznej hossy na rynkach wschodzących). Obecna sytuacja kompletnie nie przypomina tamtego stanu rzeczy. Przykładowo wskaźnik ceny do wartości księgowej (P/BV) na szczycie przed bessą 2008 roku wynosił (wg danych Bloomberga) ok. 3,1 – teraz dla porównania wynosi ok. 1,2, a więc jest niższy o … 60 proc. Z kolei CAPE (skorygowane cyklicznie P/E) to obecnie (dane za marzec) 11,2, zaś na szczytach w 2008 sięgał 30,6 – również jest zatem o ponad 60 proc. niżej.

Rys. 4. Zasadnicza różnica w porównaniu z 2008 rokiem – wyceny akcji są nieporównywalnie niższe

Źródło: Qnews.pl, Barclays Capital, Bloomberg.

Z tego względu nie możemy w odpowiedzialny sposób przychylić się do tezy jakoby WIG miał wykonać prostą powtórkę katastroficznego scenariusza z 2008 roku. Akcje na GPW są na to po prostu zbyt tanie. Nie widać tu „nieracjonalnej wybujałości” (posługując się słynnymi słowami Alana Greenspana), która w zderzeniu z rzeczywistością przyniosłaby drastyczną redukcję wycen. Te już teraz są zdecydowanie bliżej historycznych minimów niż rekordów z omawianego okresu.

Jak zatem pogodzić te wszystkie rozważania? Wydaje się, że w którymś momencie WIG powinien jednak oderwać się od ścieżki z lat 2007-2008, którą podąża od czasu ustanowienia szczytu hossy prawie pół roku temu.

Reasumując, nasuwające się coraz częściej skojarzenia z 2008 rokiem – analogiczne zachowanie WIG-u, szok naftowy, szok monetarny kreowany przez banki centralne – są zbyt poważne, by je zignorować. Ta długa lista zagrożeń nie oznacza wszakże, że trend spadkowy osiągnie rozmiary sugerowane przez dotychczasową historyczną analogię – akcje na GPW są na to po prostu zdecydowanie zbyt tanie.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.