Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

To właśnie wkrótce po pierwszej w cyklu obniżce stóp procentowych w USA rozkręcały się dwie ostatnie bessy. Ale wcześniej zdarzały się też przypadki, w których cięcie stóp pozwalało wydłużyć hossę. Wojny handlowe prezydenta Trumpa zdecydowanie zwiększają ryzyko tego pierwszego scenariusza.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Cykl w polityce amerykańskiego banku centralnego to bez wątpienia jedno z najważniejszych zjawisk mających znaczenie dla inwestorów. Nie bez przyczyny zatem stale go analizujemy. Jeszcze na przestrzeni zeszłego roku obserwowaliśmy jak każda kolejna podwyżka stóp procentowych przybliżała do momentu, w którym dojdzie do potencjalnie niebezpiecznego odwrócenia krzywej rentowności obligacji. Potem nagle okazało się, że krzywa ulega odwróceniu dużo szybciej, ale nie tylko na skutek podwyżek stóp, lecz również spadku rentowności długoterminowych obligacji.

A teraz stoimy przy kolejnym kamieniu milowym w ramach tego cyklu. Rezerwa Federalna po raz pierwszy od 2008 roku (!) obniżyła stopy procentowe. Pierwsza obniżka w danym cyklu to bardzo charakterystyczny punkt. I co ciekawe, ten punkt wykorzystywany jest jako argument zarówno „byczy”, jak i „niedźwiedzi”.

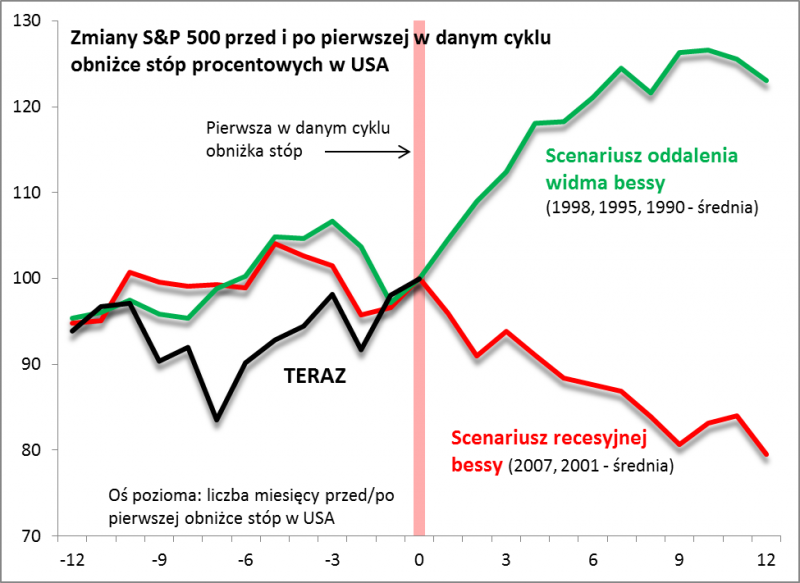

Pisaliśmy już o tym, że po pierwszej obniżce historycznie rozgrywały się dwa zupełnie sprzeczne scenariusze (bessa albo powrót do hossy). Tak wyglądają uśrednione ścieżki amerykańskiego indeksu giełdowego.

Rys. 1. Jeśli miałaby się rozpocząć bessa, to po pierwszej obniżce stóp jest ku temu dobra okazja; ale możliwy jest również zupełnie odwrotny scenariusz…

Źródło: Qnews.pl.

Jeśli zatem podsumować jakoś znaczenie pierwszej od lat obniżki stóp procentowych w USA, to można powiedzieć, że jesteśmy na rozstaju dróg. Wkrótce powinno się rozstrzygnąć czy zmierzamy w kierunku recesji, czy raczej ekspansja zostanie przedłużona.

Sprawę dodatkowo komplikuje ryzykowna gra, jaką prowadzi prezydent Trump, chcąc zmusić Fed do kolejnych obniżek stóp za pomocą eskalacji wojen handlowych. To niebezpieczna rozgrywka, bo nawet seria obniżek mogłaby nie powstrzymać recesji wywołanej przez załamanie w światowym handlu.

I tu pojawia się kolejne pytanie – czy da się jakoś na bieżąco rozpoznać, w którym kierunku będziemy podążać? Można oczywiście bacznie obserwować co się dzieje na rynkach, zarówno akcji i obligacji i porównywać ten rozwój wydarzeń z historycznymi średnimi dla alternatywnych scenariuszy. I takie porównanie będziemy na bieżąco przeprowadzać.

Można też szukać innych wskazówek, przy czym warto ograniczyć się do tych wskaźników makroekonomicznych/fundamentalnych, które historycznie miały pewną moc wyprzedzającą lub przynajmniej szybko potwierdzającą kierunek wydarzeń na rynkach i w gospodarkach.

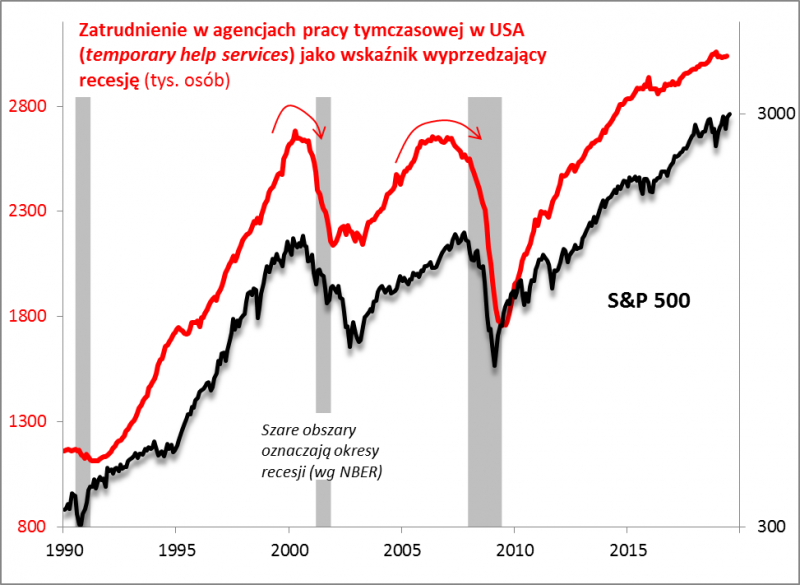

W tym kontekście warto np. przypomnieć wyłowioną z comiesięcznego raportu o rynku pracy „perełkę”, czyli dane o wielkości zatrudnienia w agencjach pracy czasowej (temporary help services). W okresie wchodzenia w recesyjną bessę te dane historycznie ulegały szybkiemu załamaniu. Jak jest obecnie? Na razie takiego negatywnego sygnału nie obserwujemy. Na przestrzeni ostatnich kilkunastu miesięcy mamy do czynienia co najwyżej z pewną stabilizacją, ale z pewnością nie z załamaniem (czyli spadkiem zatrudnienia do poziomów najniższych od wielu miesięcy).

Rys. 2. Na razie nie widać wyprzedzających sygnałów załamania na rynku pracy (ale to się może zmienić)

Źródło: Qnews.pl, US Department of Labor.

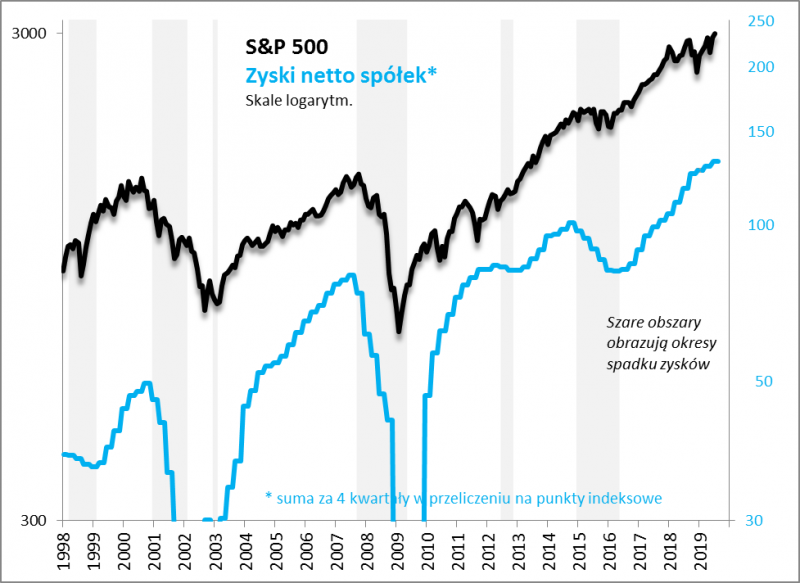

Kolejna wskazówka – trend w wynikach finansowych spółek z Wall Street. Nasza obserwacja – w początkowym okresie bessy, kiedy S&P 500 był jeszcze ciągle w okolicach szczytów, widać było już pierwsze oznaki załamywania się zysków (i chodzi tu nie o prognozy, lecz o faktyczne, raportowane rezultaty). Dobrze to widać, jeśli spojrzymy na zyski zsumowane za cztery kolejne kwartały (TTM, twelve-month-trailing). Zauważmy, że zarówno na przełomie 2007/08, jak i 2000/01 inwestorzy mieli do czynienia z charakterystycznym sygnałem – zyski spółek zaczynały się szybko załamywać po trwającym od wielu kwartałów systematycznym wzroście. Sygnał ten pojawiał się wystarczająco szybko, nawet z uwzględnieniem faktu, że wyniki za dany kwartał znane są jakieś dwa miesiące później.

Rys. 3. Przynajmniej na razie nie widać oznak załamania zysków spółek, do którego dochodziło w początkowym okresie bessy

Źródło: Qnews.pl, S&P Dow Jones Indices.

Na razie i z tym sygnałem nie mamy do czynienia. Publikacja raportów za II kwartał jest już za półmetkiem i wygląda na to, że łączne zyski amerykańskich blue chips znów urosły (choć nieznacznie). Nie oznacza to oczywiście, że ta poprawa utrzyma się również w kolejnych kwartałach, ale na dzień dzisiejszy nie mamy sygnału w postaci przedrecesyjnego załamania wyników.

Reasumując, pierwsza od 2008 roku obniżka stóp procentowych w USA o niczym jeszcze nie przesądza, ale to nie oznacza, że to ważne wydarzenie można zbagatelizować. Jest to kolejny kluczowy punkt w wielkim cyklu polityki Fedu. Wkrótce po pierwszej obniżce historycznie wyjaśniało się czy rynki i gospodarki zmierzały ku recesji/bessie czy raczej udało się wydłużyć ekspansję. Postępująca eskalacja wojen handlowych zwiększa ryzyko pierwszego scenariusza (recesja), więc tym bardziej warto obserwować czy wspomniane przez nas wskaźniki nie wysyłają alarmujących sygnałów.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.