Bądź na bieżąco! Zapisz się na NEWSLETTER

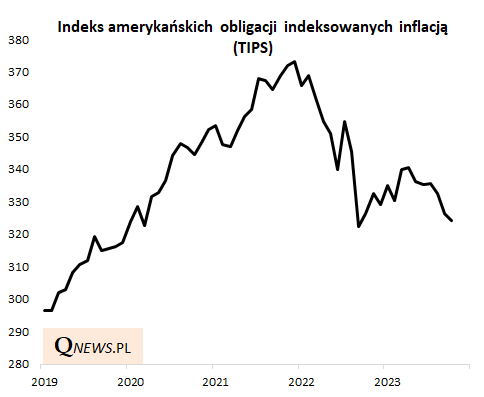

Post-covidowa rynkowa rzeczywistość przynosi coraz to nowe paradoksy. Jednym z najbardziej zadziwiających zjawisk jest to, co dzieje się np. z amerykańskimi obligacjami indeksowanymi inflacją (TIPS, Treasury Inflation-Protected Securities). Jak sama nazwa wskazuje, teoretycznie powinny one chronić kapitał przed inflacją. A tymczasem od dwóch lat nie tylko nie chronią one realnie przed największą od dekad falą inflacji, ale wręcz przeciwnie - tracą nominalnie na wartości. Grupujący je bloombergowski indeks zbliżył się w ostatnich miesiącach do dołka z jesieni ub.r. Obecnie jest ok. 13 proc. poniżej szczytu z końcówki 2021 (co oznacza, że realne straty, czyli uwzględniające inflację, są jeszcze dużo większe).

Jak to możliwe? Wyjaśnijmy pokrótce konstrukcję TIPS. Ich antyinflacyjny charakter polega na tym, że wartość nominalna tych papierów jest systematycznie powiększana o inflację (wzrost wskaźnika CPI). Od tej indeksowanej wartości płacone są co pół roku odsetki, zależne od poziomu oprocentowania danej serii TIPS (przykładowo, seria zapadająca za ok. 10 lat jest obecnie oprocentowana na 1,375 proc. w skali roku). Wszystko to oznacza, że na długą metę TIPS powinny nie tylko chronić kapitał przed inflacją, ale nawet go realnie powiększać.

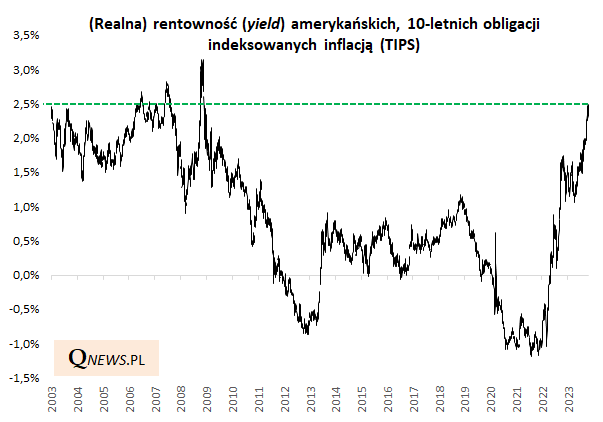

Dlaczego zatem ostatnie stopy zwrotu z TIPS wyglądają tak rozczarowująco? Bo obligacje te, podobnie zresztą jak "zwykłe" papiery skarbowe, notowane są na rynku wtórnym, na którym ich ceny ulegają wahaniom. Kluczem do wyjaśnienia ostatnich strat jest to, że w okresie bezpośrednio po pandemii TIPS były na rynku tak bardzo drogie, że ich tzw. realna rentowność (yield) stała się głęboko ujemna. Wraz ze wzrostem stóp procentowych i rentowności "zwykłych" obligacji, notowania TIPS poddały się presji, w wyniku czego ich rentowność poszybowała w górę. Obecnie, w przypadku benchmarkowych papierów 10-letnich, zbliża się do 2,5 proc., co jest jedną z najwyższych wartości historycznie. Stosunkowo niewiele brakuje już do rekordu z okresu turbulencji po wybuchu globalnego kryzysu finansowego (TIPS), gdy rentowność na chwilę przekroczyła 3 proc.

Relatywnie wysoka rentowność TIPS to konsekwencja tego, że papiery te są często notowane poniżej zindeksowanej wartości nominalnej (w przypadku 10-latek różnica przekracza 9 proc.), po której muszą zostać w przyszłości wykupione. Innymi słowy, inwestor, który odważy się teraz kupić takie przykładowe obligacje i przetrzyma je do terminu wykupu, będzie mógł liczyć na zysk, na który złożą się 3 elementy: (a) różnica między wartością nominalną (zindeksowaną) i rynkową, (b) wzrost wartości nominalnej wynikający z inflacji, (c) stałe odsetki.

Chociaż polski inwestor ma ograniczone możliwości inwestowania w TIPS, to jednak sytuacja ta dobitnie pokazuje, że choć z jednej strony dostosowania na rynku długu są w ostatnich latach bardzo bolesne, to z drugiej - zaczynają się tu pojawiać ciekawe, długoterminowe okazje inwestycyjne.

Tomasz Hońdo, CFA, Quercus TFI S.A.