| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

W artykule przed tygodniem zaprezentowałem zestaw wykresów, na których starałem się pokazać, że polska gospodarka po trwającym przez pięć kwartałów ostrym hamowaniu zaczęła wreszcie wysyłać sygnały powrotu do lepszej kondycji. Odwracaniu się cyklu w gospodarce towarzyszą i sprzyjają zarazem odroczone w czasie pozytywne skutki obniżek stóp procentowych w naszym kraju.

Te pozytywne sygnały mają przełożenie na polski rynek akcji. Dowodem na to jest choćby zachowanie obliczanego przez nas Nieważonego Indeksu Giełdowego (NIG), który pokazuje średnie zmiany kursów wszystkich spółek z GPW bez względu na ich kapitalizację. Taka konstrukcja sprawia, że indeks ten jest z natury zdominowany nie przez garstkę blue chips, lecz przez liczną rzeszę małych i średnich firm. Co prawda oznacza to, że w praktyce trudno byłoby odwzorować skład indeksu w postaci realnego portfela, ale jego zaletą jest to, że dobrze obrazuje tendencje panujące na tzw. szerokim rynku.

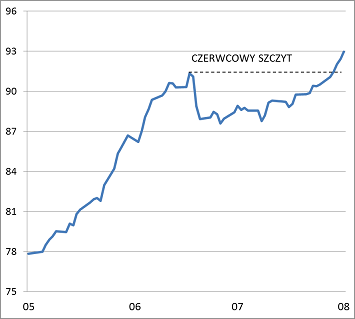

To co jest wydarzeniem minionego tygodnia, to fakt, że NIG zdołał odrobić czerwcowe straty (które swoją drogą były niewielkie) i ustanowił nowy szczyt trendu wzrostowego. Trend ten z przerwami (najdłuższą była ta z wiosny br.) trwa od sierpnia ub.r. Nowy jego szczyt oznacza, że indeks znalazł się najwyżej od dwóch lat.

Rys. 1. Nieważony Indeks Giełdowy (pkt.)

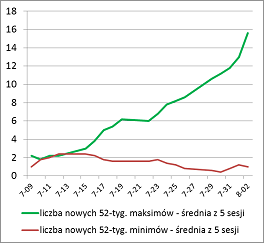

Jeśli koncepcja Nieważonego Indeksu Giełdowego wydaje się komuś nie do końca przekonująca, to warto też wspomnieć o innych symptomach pozytywnych zjawisk panujących na tzw. szerokim rynku akcji. W codziennej tabeli notowań w „Parkiecie” zaroiło się od zielonych strzałek symbolizujących nowe 52-tygodniowe maksima kursów poszczególnych spółek. Jednocześnie czerwone strzałki symbolizujące nowe 52-tygodniowe dołki są stosunkowo nieliczne. Świadczy to o tym, że coraz liczniejsza grupa akcji jest w trendach wzrostowych. Jednocześnie ciągle relatywnie niski odsetek nowych szczytów jest bardziej charakterystyczny raczej dla początkowego niż mocno zaawansowanego etapu hossy, kiedy drożeją niemal wszystkie akcje.

Rys. 2. Nowe 52-tygodniowe maksima i minima notowań wśród spółek z WIG20, mWIG40 i sWIG80

Przed tygodniem pokazałem, że póki co, ożywienie w przemyśle kroczy po historycznej ścieżce, która powinna zaprowadzić roczną dynamikę produkcji do poziomu kilkunastu procent w przyszłym roku. Jeśli nic nie zakłóci tego modelowego procesu (najnowszy, czwartkowy odczyt wskaźnika PMI dla przemysłu potwierdza pozytywną tendencję – PMI znalazł się najwyżej od 18 miesięcy), to adekwatna do tego powinna być też roczna dynamika zmian kursów małych i średnich spółek.

O konkretnych liczbach trudno mówić, ale zwykle zmiany wskaźników gospodarczych przekładają się na zmiany kursów za pomocą swoistej dźwigni, czyli są zwielokrotnione (to swoją drogą dotyczy nie tylko wzrostu, ale też spadku kursów – w trakcie ostatniego cyklicznego trendu spadkowego trwającego od maja 2011 r. do sierpnia ub.r. NIG stracił prawie 40%).

Działanie tej dźwigni pochodzi z dwóch źródeł:

- zmian zysków spółek;

- zmian poziomu wycen rynkowych.

Jeśli chodzi o zmiany zysków, to mechanizm ten najprościej zobrazować na przykładzie hipotetycznej spółki, która początkowo ma 1 mln zł przychodów, z czego 70% idzie na pokrycie kosztów sprzedanych towarów, zaś rozmaite koszty stałe (w tym finansowe) wynoszą 200 tys. zł. Jak łatwo wyliczyć, początkowo zysk (przed opodatkowaniem) wynosi 100 tys. zł. Teraz załóżmy, że na skutek poprawy koniunktury gospodarczej przychody owej spółki rosną o 10%. Jeśli powtórzymy kalkulację, to okaże się, że przy tych samych założeniach (czyli kosztach stałych na dotychczasowym poziomie) zysk urośnie ze 100 tys. zł do 130 tys. zł, czyli o 30%. Widać zatem, że procentowy wzrost zysku jest w tym przykładzie trzy razy większy od wzrostu przychodów.

Oczywiście to tylko przykład, ale tego rodzaju mechanizm działa też w praktyce. Nie ma co liczyć, że zyski spółek uległy masowej poprawie już w II kwartale (wręcz przeciwnie – w trakcie rozpoczynającego się sezonu publikacji wyników nie zabraknie zapewne negatywnych zaskoczeń, zwłaszcza w przypadku słabych fundamentalnie przedsiębiorstw). Rynek żyje już jednak oczekiwaniami odnośnie kolejnych kwartałów, kiedy powinny dać o sobie znać pozytywne impulsy z gospodarki.

Na wspomnianą wcześniej dźwignię składa się jeszcze drugi element – zmiany wskaźników wycen akcji. Gdyby akcje były wyceniane cały czas z takim samym wskaźnikiem (np. cena/wartość księgowa), to z natury zmiany ich kursów byłyby dużo mniej spektakularne niż w rzeczywistości. W praktyce jest natomiast tak, że wskaźniki wyceny są niskie w dołku spowolnienia gospodarczego i wysokie w okresie boomu. Skoro obecnie ciągle ponad połowa wszystkich spółek wyceniana jest na rynku poniżej wartości księgowej, to być może świadczy to o dużym potencjale do podnoszenia się wycen na przestrzeni czasu.

KONKLUZJE:

- na polskim rynku akcji przeważają pozytywne zjawiska;

- świadczy o tym nowy tegoroczny szczyt Nieważonego Indeksu Giełdowego oraz coraz większa liczba spółek notujących roczne maksima kursów;

- dalsza poprawa koniunktury jest uzależniona od kontynuacji ożywienia w polskiej gospodarce.

Zachęcamy do zapisania się na NEWSLETTER, w którym regularnie powiadamiamy o najnowszych artykułach na qnews.pl. Wyłącznie dla osób zapisanych na NEWSLETTER: comiesięczny przegląd inspirujących wykresów