Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Wojny handlowe, ryzyko recesji, napięcia geopolityczne, działania banków centralnych – wszystko to bynajmniej nie przekreśla sprawdzonych, racjonalnych zasad inwestowania. Naczelne miejsce wśród nich zajmuje dywersyfikacja. Działa także w tym roku. Pokazujemy dlaczego.

Bądź na bieżąco! Zapisz się na NEWSLETTER

„Świat się kończy” – do takiego ponurej konkluzji można dojść, przeglądając codzienne nagłówki w serwisach informacyjnych. Jesteśmy wręcz bombardowani negatywnymi wiadomościami, a ich zalew może nawet zupełnie zniechęcić do myślenia o inwestowaniu. Cały ten szum informacyjny jest na dodatek wzmacniany przez nieustającą burzę tweetów prezydenta Trumpa, w których w piątek Chiny są traktowane jako wróg numer jeden, a w poniedziałek pojawiają się zapewnienia o wielkiej przyjaźni z chińskim przywódcą…

W takich sytuacjach warto pamiętać o sprawdzonych, podbudowanych badaniami naukowymi i historią, zasadach inwestowania. Zdaniem autora najważniejszą z nich jest dywersyfikacja, czyli budowa portfela z różnych, najlepiej słabo skorelowanych ze sobą (lub optymalnie – ujemnie skorelowanych) aktywów, takich jak akcje, obligacje, złoto, itp.

Być może z dywersyfikacji mogą zrezygnować geniusze inwestowania, którzy potrafią perfekcyjnie identyfikować aktywa, które w danym czasie przyniosą najwyższe stopy zwrotu. Ale nawet Warren Buffett, który niegdyś na tej zasadzie krytykował dywersyfikację (a właściwie jej ekstremalne wersje), w swoim potężnym wehikule inwestycyjnym ma obecnie 122 mld dolarów „zaparkowane” w płynnych aktywach, oprócz udziałów w licznych spółkach. To przecież też jest dywersyfikacja.

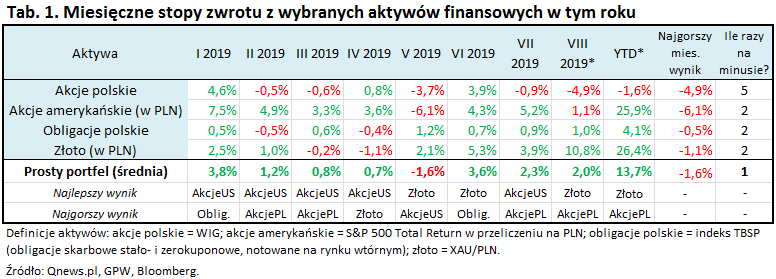

No dobrze, ale na ile ta teoretyczne zalecenie „nie trzymaj wszystkich jaj w jednym koszyku” sprawdza się w praktyce, w szczególności z punktu widzenia polskiego inwestora? O tym, że działa, przekonujemy w naszych zestawieniach rocznych stóp zwrotu z różnych klas aktywów. Ale równie dobrze można posłużyć się bardziej szczegółowymi danymi miesięcznymi. I tak też zróbmy w odniesieniu do tegorocznych danych. Na potrzeby ilustracyjne pod uwagę weźmiemy cztery różne aktywa (akcje polskie, amerykańskie, obligacje skarbowe stałokuponowe, złoto), choć oczywiście wnioski mogłyby dotyczyć o wiele bardziej skomplikowanych portfeli.

Gdyby ktoś trafnie przewidział, że w pierwszych ośmiu miesiącach tego roku tak wyśmienite stopy zwrotu przyniesie złoto – i co więcej byłby tak mocno przekonany do tego osądu, by obstawić go swymi oszczędnościami – to oczywiście dywersyfikacja nie byłaby mu do niczego potrzebna. Szczególnie gdyby ten hipotetyczny inwestor dokonywał równie perfekcyjnych osądów w poprzednich latach.

W praktyce dokonywanie tak trafnych prognoz jest niezwykle trudne. Wystarczy przypomnieć, że jeszcze na przestrzeni ubiegłego roku złoto było powszechnie postrzegane jako aktywo „przestarzałe”, niemodne.

Wyobraźmy sobie też inny przykład – jeśli ktoś dla odmiany błędnie skonkludował, że w tym roku na topie będą polskie akcje i zapakował nimi swój portfel, to może tylko z rozżaleniem oglądać stopy zwrotu ze złota czy akcji amerykańskich, a nawet obligacji.

Właśnie z tych powodów dywersyfikacja okazuje się tak ważną zasadą w praktyce. Drastycznie ogranicza ryzyko skupienia inwestycji w aktywach przynoszących kiepskie stopy zwrotu, a tym samym zwiększa szanse na osiągnięcie przyzwoitych rezultatów.

Przyjrzyjmy się dokładniej miesięcznym stopom zwrotu w naszej tabeli. Zacznijmy od ostatniej kolumny „ile razy na minusie”, która pokazuje w ilu miesiącach w tym roku stopa zwrotu była ujemna. W przypadku najgorszego w tym roku aktywa spośród wymienionych (polskie akcje) było to aż pięć razy. W przypadku pozostałych – dwa razy. Zaś w przypadku hipotetycznego portfela perfekcyjnie podzielonego pomiędzy te cztery aktywa – zalewie … jeden raz. Właśnie na tym polega „magiczna” siła dywersyfikacji – pozwala ograniczać zmienność. Zauważmy, że taki rezultat (strata tylko w jednym miesiącu) byłby lepszy niż nawet w przypadku koszyka obligacji skarbowych, które są przecież najmniej zmienną kategorią spośród wybranych do naszego zestawienia.

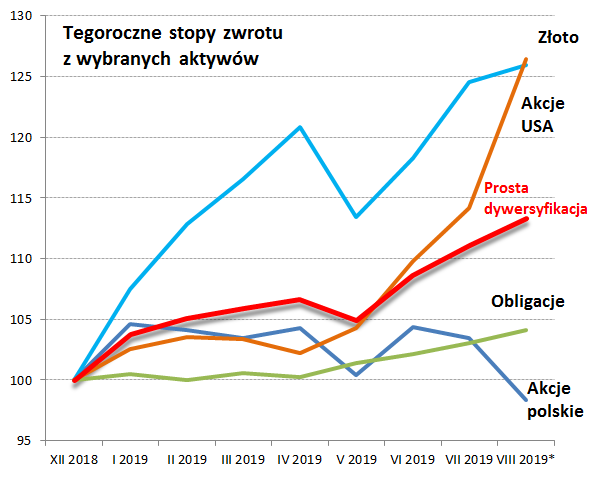

Ograniczenie zmienności nie musi się odbyć kosztem drastycznego ograniczenia stóp zwrotu. Przy dość stabilnych miesięcznych wynikach hipotetyczny portfel wypracowałby ok. 12 proc. zysku od początku roku, co prawda pozostając w tyle za najlepszymi aktywami, ale jednocześnie osiągając rezultaty o wiele lepsze od tych najsłabszych.

Rys. Dywersyfikacja pozwala osiągać przyzwoite stopy zwrotu przy jednoczesnej znacznej redukcji zmienności portfela

Źródło: Qnews.pl, Bloomberg, GPW. Objaśnienia dot. aktywów – patrz opisy pod tabelą.

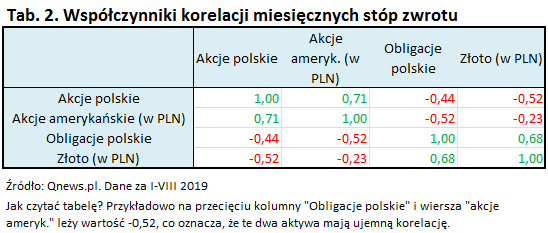

Jak to wszystko jest możliwe? Warto przypomnieć, że za objaśnienie tego mechanizmu Harry Markowitz otrzymał po latach nagrodę Nobla. Rzecz w tym, że połączenie w portfelu różnych aktywów o niskich, a najlepiej ujemnych współczynnikach korelacji, pozwala bez redukcji stopy zwrotu osiągnąć zmienność niższą niż gdyby te aktywa były ze sobą mocno skorelowane.

W nawiązaniu do tej myśli pokazujemy też tabelę współczynników korelacji bazującą na tegorocznych, miesięcznych danych.

Widać jak na dłoni ujemną korelację między akcjami i obligacjami oraz między akcjami i złotem. Z kolei obligacje i złoto okazują się w tym roku dodatnio skorelowane, ale nie jest to bardzo silny poziom powiązania. To właśnie dzięki temu urozmaicone portfele radzą sobie w tym roku dobrze mimo tak wielu informacji o rzekomym nadchodzącym „końcu świata”.

Uogólniając te rozważania, można podsumować, że największe korzyści z dywersyfikacji pojawiają się, gdy wchodzące w skład portfela aktywa są ze sobą ujemnie skorelowane (kiedy jedne tracą, inne zyskują), a w ostatecznym rozrachunku (w skali całego roku) wszystkie one przynoszą dodatnie wyniki.

Na koniec wspomnijmy jeszcze o innym, trudnym do przecenienia aspekcie dywersyfikacji. Urozmaicony portfel pozwala o wiele elastyczniej reagować na dokonujące się na rynkach silne ruchy niż portfel zdominowany przez jedną kategorię aktywów. Kiedy nadejdzie wreszcie bessa na giełdach, o której tak często się ostatnio mówi, to urozmaicony portfel będzie na nią lepiej przygotowany, bo będzie można w ramach niego wymienić inne aktywa na mocno przecenione akcje.

Reasumując, ten rok jest kolejnym, w którym podstawowa sprawdzona reguła inwestowania – dywersyfikacja – sprawdza się, redukując zmienność, a jednocześnie pozwalając uzyskiwać satysfakcjonujące stopy zwrotu.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.