Bądź na bieżąco! Zapisz się na NEWSLETTER

Jeszcze więcej przemyśleń: @TomaszHondo

Dobiegający końca pierwszy rok kalendarzowy kadencji prezydenta Donalda Trumpa skłania do odświeżenia tematu tzw. cyklu prezydenckiego w USA.

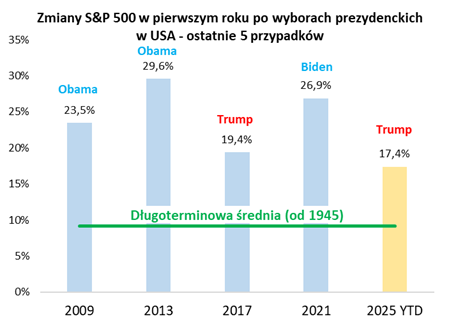

W momencie pisania tego komentarza indeks S&P 500 jest ok. 17 proc. na plusie od początku roku, co generalnie wpisuje się w historycznie pozytywne dla inwestorów oblicze pierwszego roku cyklu prezydenckiego. Rezultat ten jest powyżej wielodekadowej średniej historycznej, wynoszącej 9,2 proc., choć to samo można było powiedzieć o wszystkich ostatnich czterech przypadkach. Tegoroczny wynik jest co ciekawe bardzo zbliżony do rezultatu z poprzedniej kadencji Trumpa, a zarazem wyraźnie słabszy niż w pierwszych latach kadencji ostatnich prezydentów z ramienia Demokratów (Biden, Obama).

A czego można się spodziewać po rozpoczynającym się niebawem drugim roku cyklu?

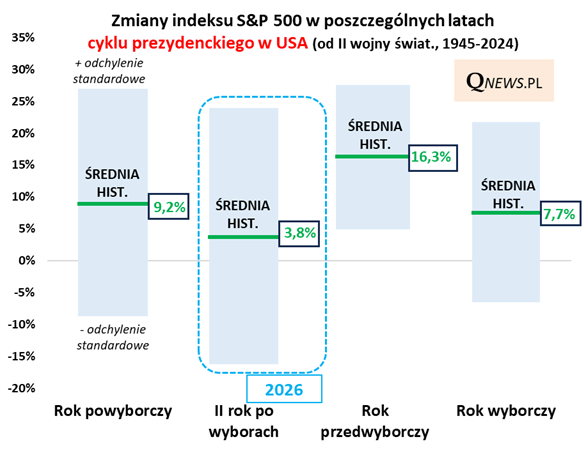

Historycznie drugi rok był - średnio rzecz biorąc - najsłabszym w ramach całego cyklu. Wielodekadowa, powojenna średnia to dość skromne 3,8 proc. zwyżki S&P 500.

Oczywiście od tej średniej zdarzały się mniejsze lub większe odchylenia, zarówno w górę, jak i w dół. Uwagę zwraca też to, że drugi rok cyklu cechował się największym rozstrzałem rezultatów. Obszar najbardziej prawdopodobnych ze statystycznego punktu widzenia wyników (średnia +/- tzw. odchylenie standardowe) rozciąga się od najniższego w całym cyklu pułapu (-16 proc.) do poziomów niemal dorównujących najlepszym latom w cyklu.

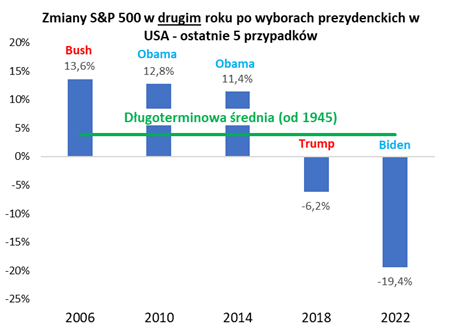

Jeśli spojrzymy tylko na kilka ostatnich, najbardziej współczesnych nam przypadków (analogicznie do pierwszego z powyższych wykresów), to widać, że dwa ostatnie (2022, 2018) były rzeczywiście bardzo słabe (w tym ten z poprzedniej kadencji Trumpa: -6,2 proc.), ale wcześniejsze były z kolei powyżej średniej (choć nie były jednak wybitne w skali całego cyklu).

Na temat relatywnej słabości drugiego roku cyklu krążą rozmaite teorie. Niektóre z nich są mało adekwatne do obecnej sytuacji - przykładowo teoria mówiąca, że urzędujący prezydent stara się zmieścić do połowy swej kadencji niepopularne zaciskanie pasa (redukcja deficytu budżetowego), zupełnie nie przystaje do obecnych realiów. Wręcz przeciwnie, przyszły rok ma stać pod znakiem dalszego popuszczania pasa i głębokiego deficytu za sprawą "wielkiej, pięknej ustawy podatkowej".

Za najbardziej adekwatną uznałbym natomiast teorię, wg której rynkom w przyszłym roku czkawką odbić się może rosnąca niepewność polityczna przed jesiennymi wyborami "połówkowymi" (midterm) do Kongresu - niepewność to nie jest to, co rynki lubią najbardziej. Wg obecnych sondaży zapowiada się ostra rywalizacja między Republikanami i Demokratami, szczególnie w obliczu słabnącej sondażowej popularności Trumpa.

Jak widać, historia sugeruje, że coś jest na rzeczy, jeśli chodzi o relatywną słabość rynku akcji w drugim roku cyklu prezydenckiego (jakim będzie 2026 rok), aczkolwiek szeroki rozstrzał wyników od takiego uśrednionego scenariusza pokazuje, że nie jest to nieomylna wyrocznia.

Tomasz Hońdo, CFA, Quercus TFI S.A.