Bądź na bieżąco! Zapisz się na NEWSLETTER

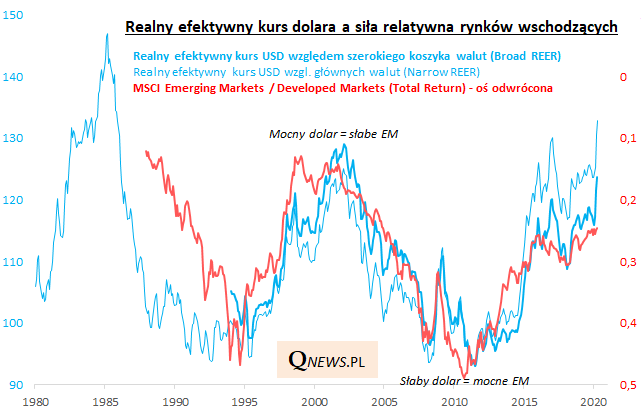

Najnowsze comiesięczne dane BIS nt. tzw. realnych (skorygowanych o inflację), efektywnych (ważonych strukturą handlu) kursów walutowych (tzw. REER) rzucają więcej światła na punkt, w jakim jest amerykański dolar, czyli najważniejsza globalna waluta. Okazuje się, że w kwietniu dolar stał się jeszcze silniejszy względem koszyków innych walut - w przypadku szerokiego koszyka (Broad REER) znalazł się na poziomie najwyższym od 17. lat, a w przypadku wąskiego (Narrow REER) najwyżej od ... 34. lat (!).

Jak wielokrotnie podkreślaliśmy, dolar ma kluczowe znaczenie dla inwestorów. Nie tylko dlatego że współdecyduje o stopach zwrotu z aktywów denominowanych w tej walucie. Również dlatego, że siła USD zgodnie z historycznym wzorcem jest niekorzystna dla rynków wschodzących (Emerging Markets), do których zalicza się w praktyce również Polska (przynajmniej wg najważniejszej klasyfikacji MSCI).

Na wykresie pokazujemy, że indeks rynków wschodzących jest w okolicach 15-letniego minimum względem indeksu rynków rozwiniętych (wśród których swoją drogą dominuje USA), co jest mniej więcej spójne z wieloletnim maksimum szerokiego REER (uwaga - na wykresie prawa oś jest odwrócona).

Czy dolar jest już u kresu swej siły? Koniec cyklu umacniania się USD był w ostatnich paru latach ogłaszany co najmniej kilka razy przez strategów banków inwestycyjnych, ale wbrew tym rachubom kryzys "koronawirusowy" wywindował dolara na nowe maksima.

Poniżej krótki przegląd czynników wpływających na notowania amerykańskiej waluty:

- USD podobnie jak frank szwajcarski czy jen japoński ciągle cieszy się statusem "bezpiecznej przystani" w okresach zawieruchy;

- dolar umacnia się w trakcie kryzysów, bo na całym świecie firmy i rządy są masowo zadłużone w USD, a w trakcie turbulencji płacą wysoką cenę za refinansowanie tego długu - to może prowadzić wręcz do niedoboru dolarów, tak jak to było w ostatnich miesiącach;

- interwencje Rezerwy Federalnej mogą łagodzić te problemy;

- osłabianiu się dolara mogłyby sprzyjać wyższe stopy procentowe w innych krajach, ale obecnie konkurencyjne waluty (euro, jen) również cechują się niskimi (a nawet niższymi) stopami w porównaniu do USA;

- na siłę dolara wielokrotnie narzekał prezydent Trump, nakłaniając Fed do cięcia stóp, ale prowadzone przez niego wojny handlowe sprzyjają raczej umacnianiu się USD.

Reasumując, dolar jest bardzo (choć jeszcze nie rekordowo) drogi na tle swej historii względem koszyków walut. Kryzys gospodarczy wywołany przez pandemię jeszcze bardziej umocnił USD. Potencjalnie odwrócenie tego trendu mogłoby wywołać hossę na rynkach wschodzących (w tym na GPW), które od prawie dziesięciu lat relatywnie przegrywają z rynkami rozwiniętymi. Jednak ciągle brak jasności co do tego jakie czynniki miałyby przeważyć szalę i odwrócić trend aprecjacji dolara.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.