Chcesz być na bieżąco? Zapisz się na NEWSLETTER

Nowych wydarzeń na rynkach nie brakuje. O ile przed tygodniem inwestorów zaszokował Szwajcarski Bank Narodowy, to tym razem mieliśmy niespodziankę z Europejskiego Banku Centralnego (tym razem dla odmiany pozytywną). Zróbmy szybki przegląd sytuacji na poszczególnych rynkach.

Akcje

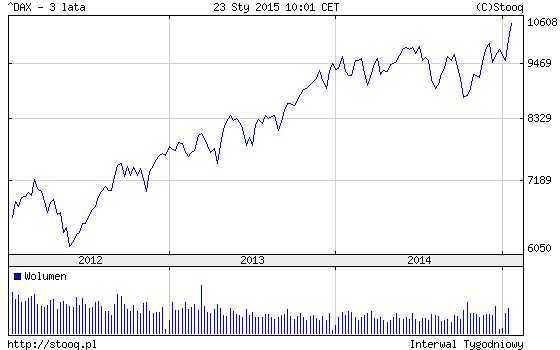

Perspektywa QE pobudziła wyobraźnię zachodnich inwestorów. Niemiecki DAX, który już tydzień temu przekroczył pułap 10 tys. pkt. i wspiął się na nowe szczyty hossy, w ostatnich dniach wkroczył wręcz w etap euforii. Na dłuższą metę jest to bez wątpienia potwierdzenie trendu wzrostowego, a więc pozytywny sygnał.

Rys. DAX odważnie w górę

Co innego, jeśli chodzi o krótki horyzont inwestycyjny. Rynek za Odrą wydaje się już nieco przegrzany. Sprawdzony historycznie wskaźnik techniczny RSI wkroczył właśnie do tzw. strefy wykupienia, gdzie rośnie ryzyko korekty.

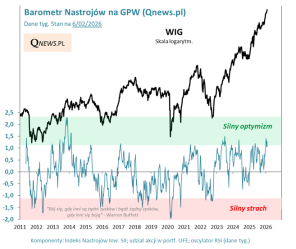

A co na GPW? Na euforię nic jak na razie nie wskazuje. Sytuacja generalnie pozostaje bez większych zmian: WIG jest nadal w trendzie bocznym trwającym od ponad roku, zaś kursy małych spółek stabilizują się. Warto jednak zwrócić uwagę, że chociaż na razie na GPW widać raczej zniechęcenie niż euforię, to jednak według naszego modelu akurat w momencie gdy ruszy europejskie QE, u nas powinny dać o sobie znać pozytywne skutki jesiennej obniżki stóp procentowych.

Rys. Wiosna przyniesie ożywienie także u nas?

Obligacje

To tu wpływ decyzji EBC jest najbardziej zauważalny - ze zrozumiałych powodów. 60 mld euro dodatkowego popytu miesięcznie na europejskie papiery to czynnik, który powinien trzymać rentowności obligacji nisko, czasem wręcz śmiesznie nisko. Rentowność niemieckich 10-letnich "Bundów" spadła w piątek poniżej 0,4%, co de facto oznacza, że ich obecni nabywcy przez dziesięć lat zarobią łącznie mniej niż 4%. Jest niemal pewne, że w tak długim okresie te nominalne zyski zostaną z nawiązką pożarte przez inflację, nie mówiąc już o podatkach.

Gwałtownie zareagowały też oczywiście obligacje obciążonych długami krajów peryferyjnych strefy euro. Przykładowo rentowność hiszpańskich dziesięciolatek runęła w okolicę 1,3% (co daje skromne 14% zarobku przez następne 10 lat, przed odliczeniem inflacji i podatków)...

Rys. Reakcja rentowności hiszpańskich obligacji na QE

A już w poniedziałek - analiza scenariuszy dla polskich obligacji.

Waluty

Plany EBC doprowadziły do jeszcze głębszego osłabienia europejskiej waluty. Euro, które przed rokiem kosztowało prawie 1,40 dolara, teraz zmierza w kierunku 1,10.

Na dłuższą metę obecna fala spadkowa jest częścią rozległej formacji kanału zniżkowego obejmującej okres od połowy 2008 roku. Dolna granica tego kanału (obecnie ok. 1,05, ale przesuwa się w dół) to jednocześnie punkt docelowy dla przeceny euro, jak i ważny poziom wsparcia.

Rys. EBC przyspieszył deprecjację euro

Z punktu widzenia polskich inwestorów słabnące euro do dolara oznacza przede wszystkim osłabienie złotego względem dolara.

Europejskie QE w szczegółach

- w marcu wystartują zakupy obligacji skarbowych i potrwają do września 2016 r., z opcją wydłużenia

- miesięcznie banki Eurosystemu będą wydawać 60 mld euro na zakup obligacji - z tego ok. 45 mld na papiery skarbowe, 5 mld na obligacje emitowane przez agencje publiczne eurolandu i 10 mld na prywatne, odpowiednio zabezpieczone papiery.