Bądź na bieżąco! Zapisz się na NEWSLETTER

Jeszcze więcej przemyśleń: @TomaszHondo

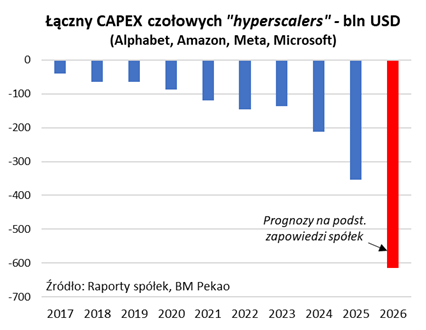

Wraz z publikacją najnowszych wyników finansowych amerykańskich spółek powraca ze zdwojoną siłą debata na temat ogromnych nakładów inwestycyjnych na rozwój sztucznej inteligencji (AI). Oliwy do ognia dolał właśnie kolejny z czołowych "hyperscalers" (gigantów technologicznych dysponujących ogromnymi centrami danych). Alphabet (Google) zapowiedział podwojenie już i tak olbrzymiego CAPEX-u w tym roku (ma zostać zwiększony do 175-185 mld USD z 91,5 mld USD w ub.r.).

Łączny CAPEX (inwestycje w rzeczowe aktywa trwałe) czterech czołowych hyperscalers może w tym roku przekroczyć astronomiczny poziom 600 mld USD. To kwota bliska 2 proc. całego PKB USA.

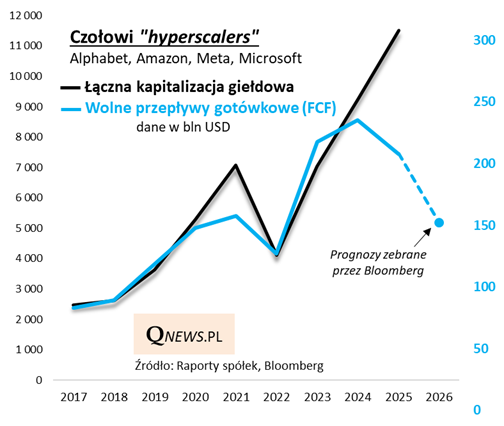

Dynamiczny wzrost nakładów inwestycyjnych będzie podtrzymywał koniunkturę w amerykańskiej gospodarce, ale też może mieć też ciemną stronę. Już w ubiegłym roku wspomniani giganci technologiczni zwiększali CAPEX w tempie dużo szybszym od wzrostu tzw. przepływów gotówki z działalności operacyjnej (OCF). W efekcie tzw. wolne przepływy pieniężne (FCF), czyli różnica między OCF i CAPEX, nie tylko nie urosły, ale ... zaliczyły spadek o 27 mld USD. To niemal tyle, co w feralnym 2022 roku.

FCF, pokazujące ile gotówki z podstawowej działalności pozostaje spółkom do dyspozycji po pokryciu wydatków inwestycyjnych, to podstawowy parametr stosowany przy tzw. wycenie dochodowej przedsiębiorstw.

Z tego punktu widzenia co najmniej zastanawiające jest to, że przy spadku FCF łączna kapitalizacja giełdowa czołowych hyperscalers urosła w ub.r. o prawie jedną czwartą. To zjawisko zdecydowanie nietypowe, bo zwykle oba te wskaźniki poruszają się w tym samym kierunku.

Jeszcze bardziej zastanawiające jest to, że przy zapowiadanym dalszym skokowym wzroście CAPEX-ów tegoroczne FCF technologicznych gigantów mają znów zmaleć, i to jeszcze mocniej niż w ubiegłym roku. Z aktualnego konsensusu prognoz analityków zebranego przez Bloomberg wynika, że tegoroczne wolne przepływy gotówki mają być najniższe od ... czterech lat (!). Jak w tej sytuacji uzasadnić ciągle niemal rekordową kapitalizację hyperscalers (niektóre kursy zaczęły się ostatnio trochę korygować)?

Na sprawę spojrzałbym na dwa sposoby.

Z jednej strony taki niespotykany rozstrzał między kursami i oczekiwanym spadkiem FCF tworzy przestrzeń do potencjalnych rozczarowań oraz dostosowań notowań.

Z drugiej strony możliwe też jednak, że (a) nakłady inwestycyjne na AI nie okażą się wcale tak duże jak się obecnie zapowiada, (b) w pozytywnym scenariuszu owe nakłady przyniosą owoce szybciej i w większej skali niż się obecnie zakłada w prognozach - obie te opcje sprzyjałyby poprawie FCF względem obecnego konsensusu.

Tak czy inaczej, mamy do czynienia z bezprecedensowymi, nietypowymi zjawiskami na Wall Street o ogromnej skali - trzeba będzie się im nadal uważnie przyglądać.

Tomasz Hońdo, CFA, Quercus TFI S.A.