Tomasz Hońdo, CFA

Czerwiec przyniósł dalsze pogłębienie spadku prognozowanych zysków spółek na rynkach wschodzących – są najniżej od pięciu lat. Może to jednak już punkt kulminacyjny niekorzystnej tendencji?

Chcesz być na bieżąco? Zapisz się na NEWSLETTER

Niebawem miną cztery lata od pamiętnego krachu, jaki rozegrał się od sierpnia do września 2011 r. Przez światowe giełdy przeszła wtedy fala panicznej wyprzedaży. Wszystko odbywało się w atmosferze obaw przed rozpadem strefy euro i nawrotem dopiero co zażegnanej światowej recesji (mówiło się o „drugim dołku” w gospodarkach).

Jak zwykle bywa w takich sytuacjach, późniejsze losy większości gospodarek okazały się dużo lepsze w porównaniu z wizją „Armagedonu”, ale trzeba przyznać, że po tych czterech latach tamte wydarzenia ciągle pozostają pod pewnymi względami punktem granicznym. O ile indeksy giełdowe na rynkach rozwiniętych, np. w USA czy Niemczech, wkrótce po krachu ochoczo zabrały się za odrabianie strat, po czym wkroczyły w kolejny etap hossy, to tego samego nie da się powiedzieć o rynkach wschodzących.

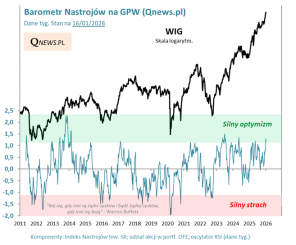

Obejmujący tę drugą grupę indeks MSCI Emerging Markets od pamiętnego krachu tkwi nadal w uporczywej stagnacji. Kolejne próby zakończenia tego stanu rzeczy konsekwentnie kończą się niepowodzeniem, po czym indeks znów szoruje po dnie – tak jest i tym razem.

Owa stagnacja ma też wpływ na polski rynek akcji, który formalnie nadal zaliczany jest do grona wschodzących (obok 22 innych krajów, wśród których najważniejsze są: Chiny, Brazylia, Rosja i Indie; jest tam też np. Grecja, która jeszcze kilka lat temu uznawana była za państwo rozwinięte). Na wykresie pokazujemy, że w ostatnich latach zmiany rodzimego WIG-u są pewnym kompromisem między świetną kondycją rynków rozwiniętych (z USA na czele), a słabą postawą giełd w krajach rozwijających się.

Rys. 1. Zmiany wybranych indeksów (wrzesień 2011 r. = 100)

Stagnacja „emerging markets” jest prostą odpowiedzią na pytanie: dlaczego nasz WIG nie może w ostatnich latach na dobre rozwinąć skrzydeł?

Dlaczego jednak rynki wschodzące są od czterech lat w tak kiepskiej formie? W pierwszej chwili nasuwa się myśl, że są zapomniane przez inwestorów, a przez to okazyjnie tanie. Po głębszej analizie okazuje się jednak, że nie do końca jest to prawdą. Owszem, wskaźniki wyceny na emerging markets są niższe niż na rynkach rozwiniętych. Na koniec czerwca wskaźnik P/E (ceny do zysków spółek prognozowanych na najbliższe 12 miesięcy) wynosił w przypadku MSCI EM ok. 11,8. To poziom wyraźnie niższy niż np. w USA (prawie 17,0), ale już tylko niewiele niższy niż w Niemczech (13,3). A trudno przecież oczekiwać, by akcje w krajach rozwijających się były wyceniane tak jak w stabilnym „rdzeniu” Europy Zachodniej.

Niezależnie od tego rynki wschodzące nie są wcale tanie w porównaniu z własną historią. Jeszcze w kwietniu (zanim rozpoczęła się ostatnia korekta) P/E był na poziomach najwyższych od prawie 5,5 roku! Wskaźnik jest raczej w górnych niż dolnych pułapach historycznego zakresu wahań, szczególnie jeśli pod uwagę weźmiemy ostatnie kilkanaście lat (rys. 2).

Rys. 2. Wskaźnik ceny do prognozowanych zysków spółek (P/E) z indeksu MSCI Emerging Markets

Kiedy porównamy wykres wskaźnika P/E z notowaniami MSCI EM, szybko w oczy rzuca się pewien paradoks. Jak to możliwe, że od jesieni 2011 r. wyceny przebyły długą drogę w górę (z poziomów rzędu 9,0 – wtedy naprawdę było w miarę tanio), skoro sam indeks praktycznie stoi w miejscu od tego czasu?

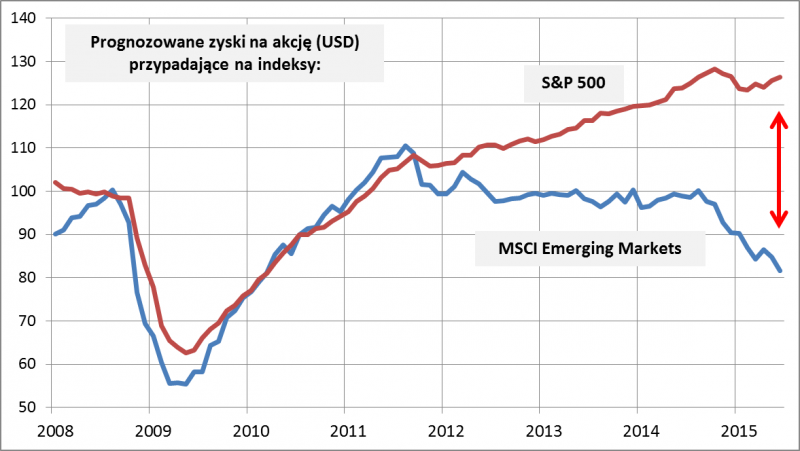

Poszukiwanie odpowiedzi na to pytanie nieuchronnie prowadzi do sprawdzenia, co stało się z zyskami spółek. Niestety obserwacje te nie wyglądają zachęcająco. Od jesieni 2011 r. zyski są w trendzie spadkowym. Ostatnie kilkanaście miesięcy przyniosło na dodatek zdecydowane przyspieszenie tego spadku. W tym okresie zaczęły kurczyć się już nawet przychody ze sprzedaży. Czerwiec nie był pod tym względem wyjątkiem – prognozowane zarobki spółek z MSCI EM obniżyły się do poziomu najniższego od ok. pięciu lat. Nic więc dziwnego, że wspomniany wskaźnik P/E jest najwyżej od 5,5 roku – jego wzrost to praktycznie w całości efekt obniżania się wartości w mianowniku we wzorze.

„Recesja” w zyskach na rynkach wschodzących jest szczególnie uderzająca w porównaniu z trendami w krajach rozwiniętych. Od jesieni 2011 r. niemal nieprzerwanie powiększa się luka. Z naszych badań wynika, że tak silnych rozbieżności nie było od lat 1996-1998, kiedy to przez rynki wschodzące przeszły fale kryzysów (najpierw azjatycki, potem rosyjski). Na pocieszenie można dodać, że tym razem spadkowi prognozowanych zysków towarzyszy nie tyle spadek notowań, co raczej wzrost wskaźników P/E.

Rys. 3. Trendy w zyskach spółek

Co dalej? Zastanówmy się nad różnymi scenariuszami. Zacznijmy od czarnego – dalsze załamanie zysków w tempie zbliżonym do tego z ostatnich miesięcy prawdopodobnie prędzej czy później musiałoby jednak pociągnąć za sobą kursy akcji na emerging markets, bo wyceny (mierzone wskaźnikami P/E) stałyby się po prostu zbyt wysokie w porównaniu z bezpieczniejszymi, stabilniejszymi krajami rozwiniętymi. Indeks MSCI EM musiałby nieuchronnie „zjechać” do wieloletnich minimów.

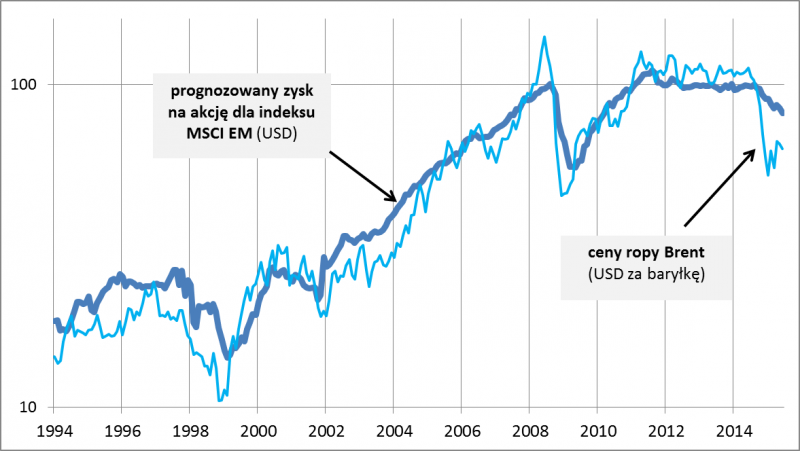

Taki czarny scenariusz nie jest jednak przesądzony, jeśli pod uwagę weźmiemy czynniki, jakie decydują o zmianach zysków na EM. Historycznie zauważalna jest silna współzależność z tym, co dzieje się na rynkach surowców, np. ropy naftowej. Nie powinno to dziwić, bo wiele krajów rozwijających się jest albo uzależnionych od eksportu surowców (Rosja sztandarowym przykładem), albo należy do kluczowych odbiorców (Chiny). W tym kontekście ostatnie przyspieszenie spadku zysków spółek odczytujemy jako nieco opóźniony efekt załamania cen surowców.

Rys. 4. Zyski spółek z EM są silnie skorelowane z cenami ropy i ogółem surowców

Ponieważ dno trendu spadkowego na rynku ropy (jako głównego reprezentanta surowców) zostało ustanowione jeszcze w styczniu i od tego czasu mamy do czynienia z próbami odreagowania, to powinno się to – jeśli wierzyć historycznym korelacjom – przełożyć także na ustabilizowanie zysków spółek na EM. A to pozwoliłoby uniknąć czarnego scenariusza.

Oczywiście nawet w takim przypadku rynki wschodzące nie okazałyby się jeszcze z dnia na dzień pożądanym aktywem, ale przynajmniej przestałyby tak ciążyć kursom akcji na GPW.

Reasumując, po niemal czterech latach stagnacji kursów akcji na rynkach wschodzących ciągle trudno je uznać za atrakcyjnie wyceniane. Winny jest temu uporczywy spadek zysków tamtejszych spółek, co wiązać można z bessą na rynkach surowców. Może jednak najgorsze jest już za nami?