Bądź na bieżąco! Zapisz się na NEWSLETTER

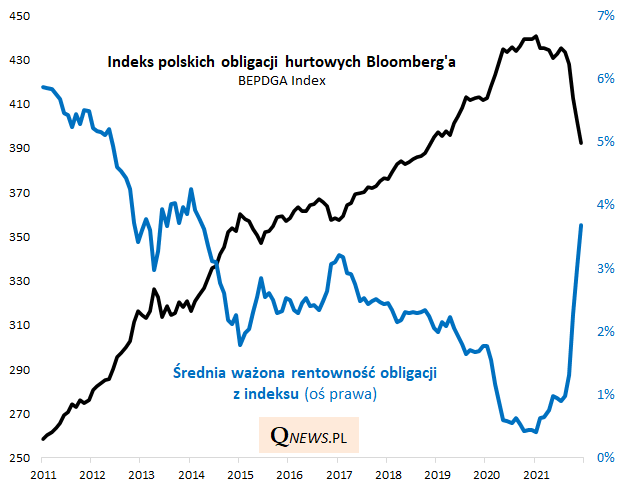

Czas na aktualizację, jeśli chodzi o sytuację na rynku polskich obligacji skarbowych stałokuponowych. Ich indeksy (TBSP oraz przedstawiony na poniższych wykresach benchmark bloombergowski) na początku stycznia powiększyły skalę przeceny trwającej od miesięcy już do ponad -11% od szczytu. To efekt tego, że rentowności obligacji cały czas dostosowują się w górę do oczekiwań rynkowych dotyczących inflacji oraz stóp procentowych.

W poniedziałek rentowność flagowych papierów z terminem wykupu za ok. 10 lat przekroczyła próg 4%. Coraz bliżej tego pułapu jest też średnia ważona rentowność całego indeksu, która już teraz znalazła się najwyżej od ... prawie ośmiu lat. Dla porównania, przed rokiem ten sam parametr ocierał się o historyczne minima (ok. 0,4%).

Na długą metę obligacje stałokuponowe są więc nieporównywalnie bardziej atrakcyjne nominalnie niż przed rokiem. Wtedy szacowana oczekiwana stopa zwrotu na kolejne np. 10 lat wynosiła ok. +4%, podczas gdy obecnie zbliża się już do +50%.

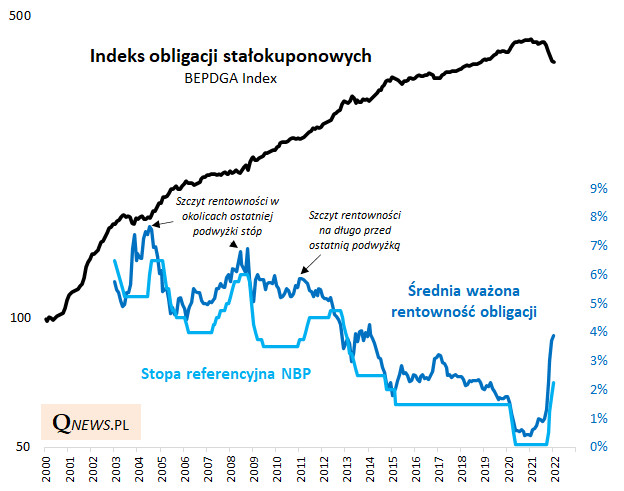

Na krótką metę zasadnicze pytanie brzmi o ile jeszcze mogą urosnąć rentowności (bo ich wzrost to automatycznie spadek cen obligacji). Jak już podkreślaliśmy w poprzednich analizach, kluczowy powinien być oczekiwany koniec podwyżek stóp procentowych, bo właśnie wtedy najpóźniej odnotowywano w przeszłości szczyt rentowności (i dołek cen). Z aktualnych notowań kontraktów FRA wynika, że stopa referencyjna NBP osiągnie docelowo pułap 4% wobec 2,25% po styczniowej podwyżce. To by oznaczało, że ciągle istnieje jeszcze ryzyko dalszej zwyżki rentowności. Oczywiście nie jest to scenariusz przesądzony, bo zanim stopy dojdą do takiego pułapu, Rada Polityki Pieniężnej może przestraszyć się wizji dalszego spowolnienia gospodarczego.

Reasumując, początek nowego roku przynosi pogłębienie ubiegłorocznej tendencji na rynku obligacji skarbowych stałokuponowych, co ma zarówno swoje negatywne aspekty (rekordowa skala przeceny), jak i pozytywne na przyszłość (średnia ważona rentowność dochodzi o poziomu 4%, najwyższego od ośmiu lat).

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.