Bądź na bieżąco! Zapisz się na NEWSLETTER

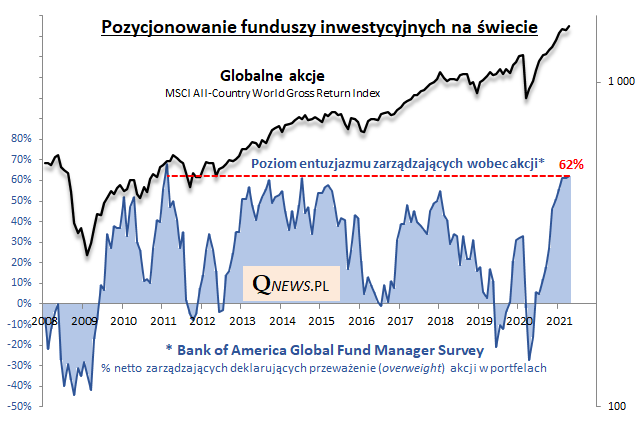

Dokładnie rok temu globalny sondaż Bank of America wśród zarządzających funduszami przyniósł wieści o najniższym od jedenastu lat pozycjonowaniu w akcjach - większość ankietowanych pod wpływem strachu przed skutkami pandemii deklarowała niedoważenie walorów w portfelach. Teraz mamy do czynienia z sytuacją całkowicie odwrotną. Wg najnowszego, kwietniowego sondażu deklarowana przez zarządzających alokacja jeszcze nieco urosła, przekroczyła poprzednią górkę z 2014 roku i jeszcze bardziej zbliżyła się do historycznego rekordu z lutego 2011 roku (niemal rekordowa większość zarządzających deklaruje przeważenie akcji).

W kwietniowym sondażu udział wzięło 200 zarządzających mających pod opieką aktywa o wartości 553 mld USD.

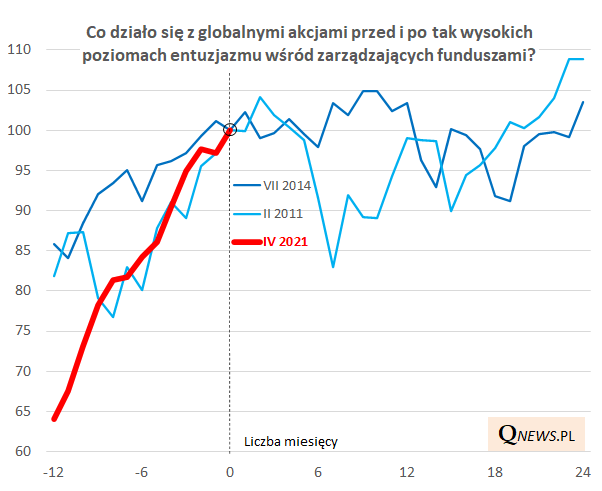

Co działo się z globalnymi akcjami po tak optymistycznych odczytach w sondażu? Weźmy pod lupę zarówno rok 2011, jak i 2014, kiedy to entuzjazm zarządzających osiągnął pułapy porównywalne do obecnego.

Scenariusz rozwoju wydarzeń w oparciu o te dwie (niestety tylko dwie) historyczne ścieżki w zależności od horyzontu czasowego:

- na krótką metę (1-2 miesiące) - ciągle kilkuprocentowy potencjał wzrostowy;

- w horyzoncie półrocznym - stagnacja notowań;

- na przestrzeni 7-19 miesięcy - spadek globalnego MSCI ACWI do poziomu 9-17% niższego niż obecnie (= potencjalnie świetna okazja do tańszych niż obecnie zakupów);

- później - wznowienie hossy.

Reasumując, dokładnie przed rokiem stratedzy BofA na podstawie omawianego sondażu mówili o "szczytowym pesymizmie" na rynku, który okazał się doskonałą okazją do zakupów. Teraz dla odmiany mówią o "szczytowym pozycjonowaniu" (peak positioning), które ich zdaniem ma przemawiać za ostrożniejszym podejściem do ryzykownych aktywów takich jak akcje. Nasza analiza zdaje się to potwierdzać.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.