Bądź na bieżąco! Zapisz się na NEWSLETTER

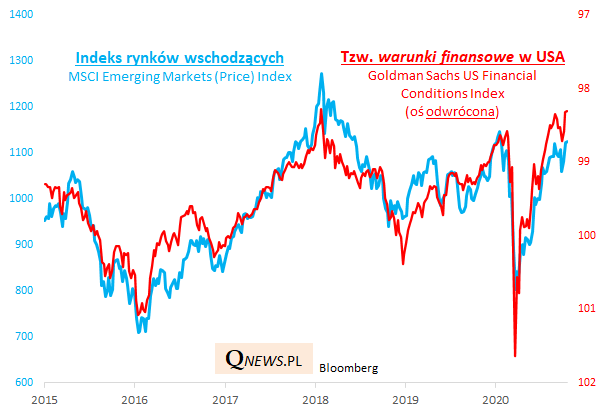

Jakiś czas temu podkreślaliśmy już, że prawdopodobnie najważniejszym czynnikiem decydującym o koniunkturze na giełdach rynków wschodzących razem wziętych są tzw. warunki finansowe w USA. Indeks emerging markets jest niezwykle silnie skorelowany z przykładowym indeksem financial conditions autorstwa Goldman Sachs.

Póki co warunki finansowe cały czas mocno sprzyjają rynkom wschodzącym. Omawiany indeks odrobił już całą ostatnią płytką korektę i wspiął się na poziom niewidziany od stycznia 2018. W żargonie analityków mówi się, że warunki finansowe są bardzo luźne (loose). Przeciwieństwem obecnej sytuacji było apogeum marcowego krachu, gdy financial conditions stały się niezwykle "zacieśnione" (tight).

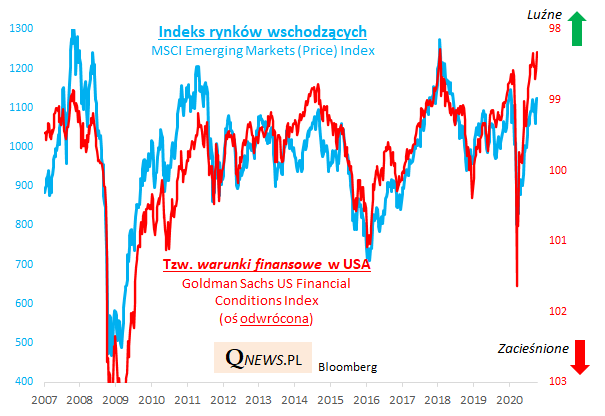

Korelację między warunkami finansowymi a emerging markets widać również w długim horyzoncie czasowym. Ogólna reguła jest prosta - indeks regularnie przemierza drogę raz w jedną, raz w drugą stronę (szkoda tylko, że za każdym razem te ruchy zatrzymują się na innych poziomach).

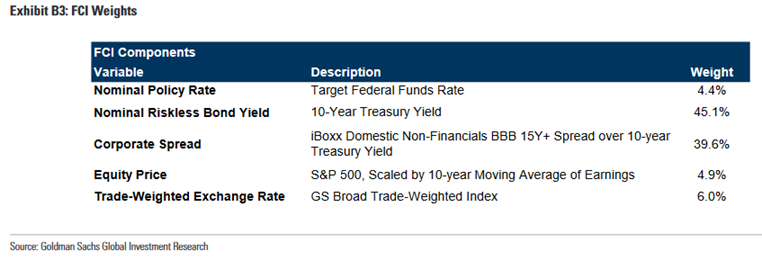

Ale co właściwie kryje się pod mianem financial conditions? W wersji obliczanej przez Goldman Sachs w grę wchodzi pięć elementów, z których dwa mają dominującą wagę - są to: rentowność 10-obligacji skarbowych oraz spread na rynku obligacji korporacyjnych (czyli różnica między ich rentownością, a atrakcyjnością "skarbówek"). Obecnie rentowności papierów rządowych USA są w okolicach rekordowo niskich poziomów, zaś spread na rynku "korporatów" jest w okolicach poziomu z początku marca.

Omawiana zależność to przysłowiowy miecz obosieczny. Gdyby bowiem warunki finansowe miały się zacząć zacieśniać z obecnych niemal rekordowo luźnych pułapów, byłby to impuls do większej korekty spadkowej na rynkach wschodzących - i to o niemałym potencjale. Z drugiej strony można zadawać sobie pytanie dlaczego financial conditions miałyby się nagle mocno zacieśnić? Działania Rezerwy Federalnej i innych banków centralnych trzymają w ryzach rentowności obligacji skarbowych, z kolei w przypadku spreadu na rynku obligacji korporacyjnych można wyobrazić sobie dalszy ruch w kierunku poziomów sprzed pandemii.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.