Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Bądź na bieżąco! Zapisz się na NEWSLETTER

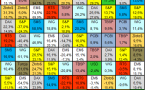

Kolejny rok za nami. Jak można go podsumować z inwestycyjnego punktu widzenia i czy na podstawie zachowania poszczególnych klas aktywów można próbować zaprognozować coś na kolejne 12 miesięcy? Podobnie jak przed rokiem odwołajmy się do naszego obrazowego zestawienia rocznych stóp zwrotu.

Objaśnienia wybranych symboli: EM$ = indeks rynków wschodzących MSCI Emerging Markets (w USD); PCBI = indeks polskich obligacji korporacyjnych mBanku; RTS = indeks rosyjskiego rynku akcji wyrażony w USD; S&P = indeks S&P500 Total Return (z uwzgl. dywidend); SMS = średnie i małe spółki (średnia zmian indeksów mWIG40 i sWIG80); TBSP = indeks polskich obligacji skarbowych o stałym oprocentowaniu; Turcja = indeks BIST 100; USD = kurs dolara wzgl. PLN.

Już na wstępie w oczy rzuca się fakt, że rok 2016 w porównaniu do poprzednika nie przyniósł żadnych dotkliwych strat w przypadku zestawionych przez nas klas aktywów (w 2015 r. mocno na minusie były rynki wschodzące i złoto), a jednocześnie jedna z klas przyniosła spektakularne wyniki (rosyjski RTS). Całkiem nieźle radziły sobie akcje średnich i małych spółek. Blado wypadły zwłaszcza obligacje skarbowe.

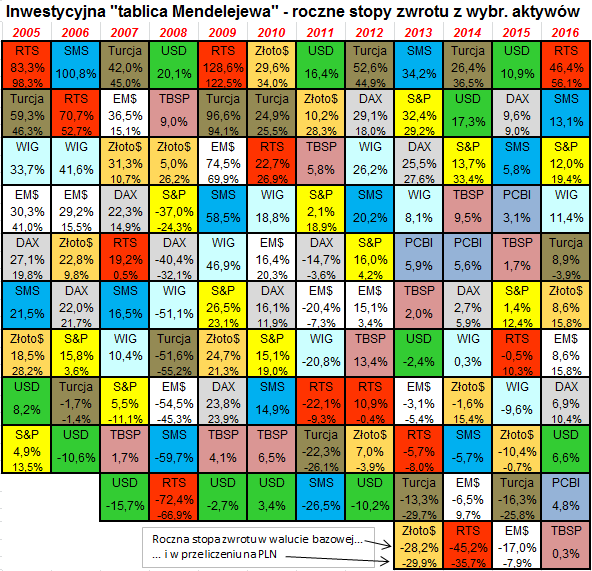

Jakie wnioski na przyszłość wynikają z naszego zestawienia? Po pierwsze - warto dywersyfikować portfel inwestycyjny, bo dzięki temu minimalizuje się ryzyko spektakularnych "wpadek", a jednocześnie uzyskuje się szanse na choćby cząstkowy udział w zyskach z najlepszych w danym roku aktywów. Stopy zwrotu w efekcie stają się bardziej regularne. Zobaczmy jak wyglądałyby wyniki prostego portfela złożonego po równo z aktywów z naszej tabeli - owszem zdarzały się tu lata pod kreską, ale już w kolejnym roku straty były z nawiązką odrabiane (uwaga - obliczenia uwzględniają zmiany przeliczone w każdym przypadku na PLN, czyli z punktu widzenia polskiego inwestora).

![]()

Linia kapitału w przypadku takiego hipotetycznego koszyka wyglądałaby tak.

Zauważmy, że portfel z tego przykładu zbudowany jest przy założeniu tzw. rebalancingu. Na koniec każdego roku należy tu przywrócić pierwotne wagi poszczególnych aktywów, czyli dokupić te, które były najsłabsze i zredukować te najlepsze. Zgodnie z tym obecnie należałoby przede wszystkim:

- zrealizować część zysków z rosyjskich akcji

- za pozyskaną w ten sposób gotówkę dokupić trochę instrumentów dłużnych (obligacji skarbowych i korporacyjnych).

Na tym w zasadzie można by nawet poprzestać. Jeśli ktoś jednak lubi bardziej aktywniej podejmować decyzje, to oprócz tego można próbować ponadprogramowo modyfikować wagi poszczególnych klas. Pole do popisu jest duże, choć ryzyko nietrafnych decyzji - również. My wyobrażamy sobie dwie przykładowe uzasadnione modyfikacje:

- są argumenty za ponadprogramowym zmniejszeniem udziału amerykańskich akcji (S&P500 ma za sobą osiem lat nieprzerwanej zwyżki, a na dodatek wyceny akcji są tam dość mocno wyśrubowane);

- być może warto zmniejszyć udział Rosji bardziej niż wynika to z rebalancingu i jednocześnie zwiększyć udział Turcji (w dwóch kolejnych latach inwestycje w Turcji okazały się gorsze niż w Rosji - poprzednio zdarzyło się to w latach 2005-2006; w 2007 roku to Turcja była górą).

Reasumując, w 2016 roku zdywersyfikowane portfele przyniosły dużo lepsze wyniki niż rok wcześniej. Nie jest to oczywiście gwarancja sukcesu także w 2017 roku, ale na długą metę dywersyfikacja popłaca.

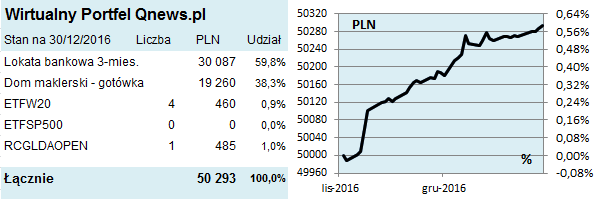

Na początku listopada uruchomiliśmy Wirtualny Portfel, który już zdążył skorzystać na zaletach dywersyfikacji (najbardziej zyskowna okazała się pozycja w ETFSP500, a w dalszej kolejności w ETFW20). Na razie ma on strukturę bardzo konserwatywną, ale w przypadku pojawienia się solidnej "promocji" w którejś z klas aktywów rozważymy zbudowanie większych pozycji.