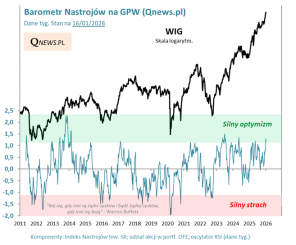

Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Zbadane przez nas alternatywne wskaźniki wyceny są zgodne tylko co do jednego – akcje na polskiej giełdzie na pewno nie są drogie. Ale do tak atrakcyjnych poziomów wycen, jak np. w 2011 lub 2009 roku jeszcze trochę brakuje. No chyba, że pod uwagę weźmiemy dodatkowo niską rentowność konkurencyjnych instrumentów dłużnych.

Bądź na bieżąco! Zapisz się na NEWSLETTER

O bieżącym roku na rynkach finansowych można powiedzieć wiele, ale na pewno nie to, że jest nudny. O ile wcześniej „rozrywki” inwestorom dostarczali przede wszystkim rodzimi politycy, to dla odmiany najnowszym epizodem okazał się oczywiście „Brexit”. Panika po ogłoszeniu wyników brytyjskiego referendum przyczyniła się do zejścia głównych indeksów GPW w pobliże styczniowych dołków.

Te dynamiczne ruchy notowań skłaniają do odświeżenia rozważań na temat poziomu wycen akcji na warszawskim parkiecie. Czy są tanie, a może ciągle drogie?

Już na wstępie trzeba przyznać, że nie istnieje jedno, „jedynie słuszne” kryterium oceny atrakcyjności wycen. Oprócz tego, że w arsenale analityków są różne wskaźniki (typu P/E – cena/zysk), to jeszcze istnieją rozmaite sposoby ich liczenia. Prześledzimy cztery wybrane kryteria i zobaczymy czy wnioski są w miarę spójne.

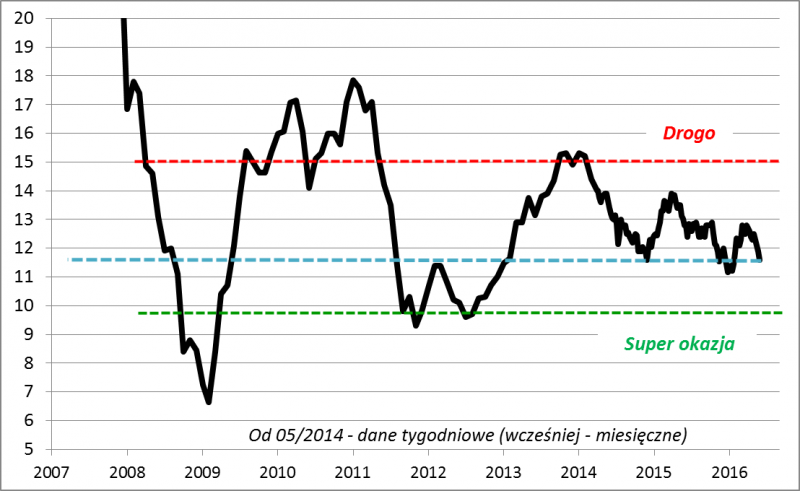

I. Wskaźnik P/E (cena/zysk) dla całego rynku

Zacznijmy od naszego autorskiego sposobu pomiaru. Na podstawie danych GPW obliczamy medianę wskaźników P/E dla wszystkich notowanych spółek (mediana = wartość środkowa; dokładnie połowa firm ma P/E niższy od mediany, a druga połowa – wyższy).

W „czarny piątek” wskaźnik dla statystycznej giełdowej firmy spadł do 11,6. Z pewnością nie jest to poziom wysoki, bo za taki można uznać wartości rzędu 15 i więcej (w szczycie bańki spekulacyjnej w 2007 r. mediana P/E przekraczała kosmiczny pułap 30!). Ale czy jest tanio? Raczej tak, bo wskaźnik jest poniżej „pokryzysowej” normy z lat 2009-2016 (12,8). Nie jest jednak bardzo tanio. Poziom wycen nie jest tak okazyjny jak np. na przełomie lat 2011/2012 (9,5), a tym bardziej w lutym 2009 r. (poniżej 7,0). Zauważmy jednak, że były to poziomy charakterystyczne dla okresów strachu przed globalną recesją.

Wszystko to by skłaniało do akumulacji akcji, ale jeszcze niekoniecznie do agresywnego wypełnienia nimi portfela (nawet spokojna akumulacja wydaje się jednak agresywnym działaniem wobec obecnych skrajnie pesymistycznych nastrojów rynkowych).

II. P/E bazujący na prognozowanych zyskach spółek

Instytucje finansowe przy podejmowaniu decyzji pod uwagę biorą zwykle uznawaną za bardziej profesjonalną wersję P/E – uwzględniającą prognozowane, a nie faktycznie zaksięgowane zyski spółek (na zasadzie, że na akcje nie należy patrzeć przez „wsteczne lusterko”). Ta wersja ma jednak tę wadę, że nie są dostępne prognozy dla większości firm, zwłaszcza tych mniejszych. Uwaga analityków koncentruje się z natury na dużych i średnich spółkach. Właśnie dla tej grupy prezentujemy wskaźnik P/E.

Ciekawe, że mimo odmiennego sposobu liczenia i innej (dużo węższej) reprezentacji spółek P/E jest praktycznie na tym samym poziomie co ten omówiony wcześniej. Są jednak różnice, jeśli chodzi o porównania historyczne. W tej wersji wskaźnik jest ciągle w okolicach wieloletniej średniej (a nie wyraźnie poniżej niej), zaś do dołków z lat 2011 i 2008 daleka jeszcze droga. Z tego by wynikało, że walory tej grupy firm nie są tanie. Zapewne w dużym stopniu jest to efekt pogarszających się wyników finansowych (niedawno pisaliśmy, że zyski firm z WIG20 są najmniejsze od ponad czterech lat). Spadek zysków sprawia, że P/E nie spada tak szybko, jak wynikałoby to z obniżania się kursów.

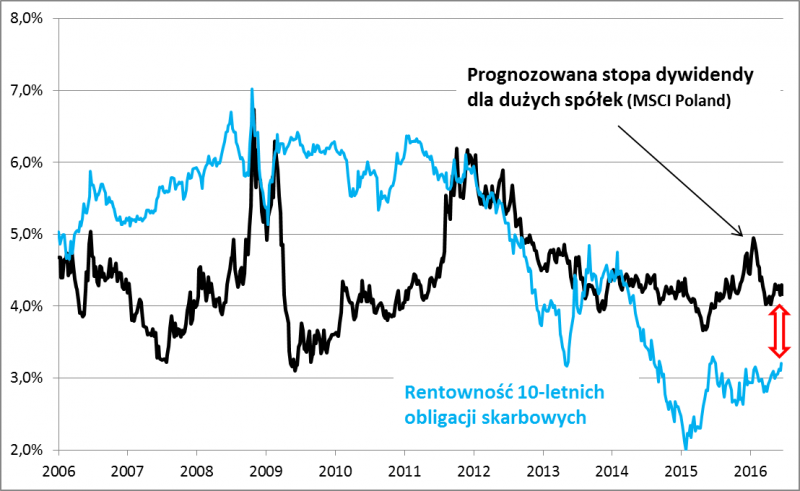

III. Stopy dywidendy

Według niektórych stopa dywidendy to bardziej „namacalny” wskaźnik, niż P/E, bo uwzględnia pieniądze, które faktycznie mają trafić do akcjonariuszy, a nie księgowe zyski, którymi łatwo jest manipulować.

Dołączenie stopy dywidendy do naszych rozważań rzuca nowe światło na kwestię wycen. Wskaźnik ten można bowiem bezpośrednio porównywać z rentownością instrumentów dłużnych, np. obligacji skarbowych. Okazuje się, że jakkolwiek stopa dywidendy – podobnie jak wskaźniki P/E – nie jest ciągle na poziomach tak atrakcyjnych, jak w latach 2009 czy 2011, to jednak ponad 4 proc. i tak wypada bardzo dobrze w zestawieniu z ledwie przekraczającą 3 proc. rentownością 10-letnich „skarbówek”.

Sytuacja, w której stopy dywidendy są wyraźnie wyższe od rentowności obligacji, jest co ciekawe na naszym rynku dość nietypowa, bowiem przez lata było dokładnie odwrotnie. Być może zatem fakt, że wyceny akcji mierzone wskaźnikami P/E nie zeszły jeszcze do poziomów tak niskich jak np. w 2011 roku wytłumaczyć można faktem, że obecnie mamy dużo niższy poziom stóp procentowych niż wówczas? Czynnikiem ryzyka byłby tu natomiast dalszy spadek poziomu dywidend. Jest to niestety realne, o czym świadczy ubiegłotygodniowa informacja o najniższej od lat wypłacie dla akcjonariuszy PGE, jednej z czołowych spółek dywidendowych.

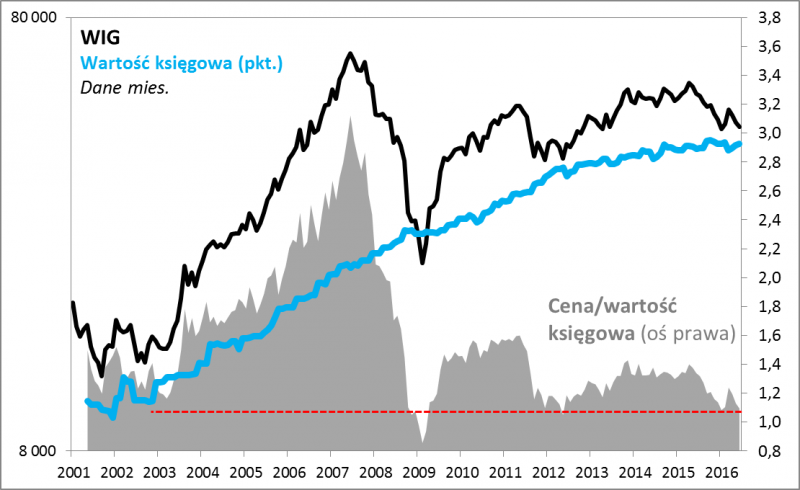

IV. Cena/wartość księgowa

Każdy wskaźnik ma zarówno zalety, jak i wady. Problem z P/E jest taki, że jeśli mamy do czynienia z cyklicznym dołkiem zysków spółek, to poziom tego wskaźnika jest automatycznie zawyżony, a na dodatek wnioski są zaburzone przez wyjątkowo niską rentowność obligacji. Lekarstwem na te przypadłości może być cena do wartości księgowej. Jak pokazujemy na wykresie wartość księgowa – czyli kapitały własne podawane przez spółki w bilansach, będące nadwyżką aktywów nad zobowiązaniami – jest o niebo stabilniejsza niż wahliwe zyski i długoterminowo rośnie (choć w ostatnich latach raczej w wolnym tempie).

Z naszych obliczeń wynika, że WIG jest zaledwie kilka procent powyżej swej wartości księgowej. Taniej było w zasadzie wyłącznie w kulminacyjnym etapie bessy na początku 2009 roku. To więc jak widać najbardziej optymistyczne w obecnych realiach kryterium oceny.

Oczywiście także i ten wskaźnik ma pewne wady. Wartość księgowa niekoniecznie oddaje rzeczywistą fundamentalną wartość firm.

KONKLUZJA

Ocena atrakcyjności wycen akcji na GPW nie jest jednoznaczna. Wskaźniki P/E są ciągle powyżej (a stopy dywidendy – poniżej) poziomów, które historycznie były wyjątkowo okazyjne. Być może jest to jednak kwestia niskich stóp procentowych i skromnej rentowności obligacji, będącej punktem odniesienia dla rynku akcji. Po uwzględnieniu tego czynnika widać, że np. stopy dywidendy są relatywnie atrakcyjne. Zdecydowanie najlepiej ocena atrakcyjności wypada pod kątem wskaźnika cena/wartość księgowa – wg niego taniej było tylko w dobie największej paniki z lat 2008/2009.

Rys. 1. Mediana wskaźników P/E dla wszystkich spółek notowanych na GPW

Źródło: Qnews.pl na podst. GPW. Uwaga - wskaźniki P/E w wersji uwzględniającej zyski spółek za ostatnie cztery kwartały.

Rys. 2. Wskaźnik ceny do prognozowanych zysków dużych i średnich spółek z MSCI Poland

Źródło: Qnews.pl na podst. Datastream. MSCI Poland – indeks obejmujący 39 polskich spółek. Wskaźnik P/E bazuje na średnich prognozach analityków na następne 12 miesięcy.

Rys. 3. Prognozowana stopa dywidendy kontra rentowność obligacji

Źródło: Qnews.pl na podst. Datastream. Stopa dywidendy = dywidendy spółek z MSCI Poland oczekiwane w następnych 12 miesiącach / bieżący poziom indeksu.

Rys. 4. WIG względem wartości księgowej

Źródło: Qnews.pl na podst. raportów spółek (dane sprzed IX 2015 – Bloomberg). Wartość księgowa indeksu – obliczona w ten sposób, że do oficjalnego wzoru na WIG podstawiamy wartości księgowe na akcję poszczególnych spółek w miejsce kursów ich akcji.