Wszystkie aktualności

Przecena już cztery razy dłuższa niż covidowy krach

Tegoroczny trend spadkowy na Wall Street jest już wyraźnie dłuższy niż poprzednie dwie duże przeceny (2020, 2018), które zakończyły się dzięki "gołębiej" interwencji Fedu. W ostatnich trzech dekadach dłuższe były tylko dwie wielomiesięczne bessy (2007-09, 2000-02).

Obligacje podwoją kapitał przez 10 lat

7% w skali roku - to coraz częściej widywana rentowność obligacji stałokuponowych w tabeli notowań. A 7% rocznie w przypadku papierów np. 10-letnich oznaczać będzie prawie podwojenie zainwestowanego kapitału przez cały ten okres.

WIG blisko 30-proc. spadku od szczytu

Warszawski Indeks Giełdowy spada dużo szybciej niż wynikałoby z uśrednionego historycznego wzorca, a zarazem uparcie podąża ścieżką z lat 2007-2008. Nawet to negatywne skojarzenie przynajmniej przejściowo daje jednak szansę na krótkoterminowe odreagowanie notowań akcji.

P/E najniżej od covidowego krachu

Wskaźnik ceny do prognozowanych zysków polskich spółek spadł na koniec kwietnia do 8,4, co jest wartością zbliżoną do dołka covidowego krachu z marca 2020 - wynika z danych MSCI. Ryzyko polega na tym, że prognozy zysków firm mogą okazać się zbyt optymistyczne.

Było rekordowe luzowanie, teraz czas na rekordowe zacieśnianie

Odkręcenie kurków z morzem płynności przez Fed i inne banki centralne wywołało spektakularną hossę na giełdach po wybuchu pandemii. Teraz dla odmiany rynki stoją w obliczu nadchodzącego rekordowego „odsysania” płynności. Czy dotychczasowa korekta na giełdach wyczerpuje już temat?

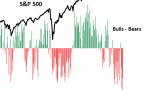

Opinie niedźwiedzie, a alokacja ... bycza

Dwa różne sondaże tej samej organizacji - Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych (AAII) - malują dwa, zupełnie sprzeczne obrazy nastrojów na Wall Street po kwietniowej przecenie.

Jastrzębi początek maja

Dalszy wzrost stóp procentowych w Polsce oraz USA, a do tego prawdopodobnie rychły początek redukcji bilansu amerykańskiego Fedu - takie decyzje przyniosą pierwsze dni maja w sferze polityki banków centralnych.

Sprawdzona zależność ciągle w trybie ostrzegania

Spowolnienie gospodarcze w Europie jest ciągle na wczesnym etapie, a do końca roku znacznie się pogłębi, co będzie rzutowało nadal na wyceny akcji - wynika z zależności, która od lat trafnie prognozuje koniunkturę.

Info

Quercus TFI S.A.:

nasza misja ESG

to edukacja ekonomiczna