Wszystkie aktualności

„Trumponomics” – dużo kontrowersji, mało efektów

Gdyby mierzyć efekty polityki gospodarczej ostatnich czterech lat w USA zmianą stopy bezrobocia, bilansu handlowego czy poziomu długu publicznego, ocena wypada negatywnie. I tylko częściowo jest to wina pandemii. Inwestorzy pozytywnie zapamiętają natomiast obniżki podatków.

Sezonowość coraz mocniej sprzyja

Listopad i grudzień historycznie należały do miesięcy o największym prawdopodobieństwie zwyżki S&P 500.

Małe spółki rekordowo mocne w porównaniu z WIG20

Współczynnik siły relatywnej sWIG80 względem WIG20 październik zakończył na rekordowym poziomie, pokonując tym samym dotychczasowy szczyt z września 2016.

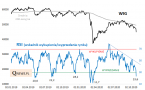

Niespotykane zaległości krajowych akcji

WIG kończył październik najniżej od marca, podczas gdy zwykle decydujący o jego losach indeks rynków wschodzących MSCI EM znalazł się ... najwyżej od niemal trzech lat.

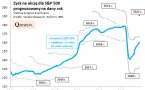

Czy pęknie poziom wsparcia?

Kluczowe dla dalszych losów jesiennej korekty spadkowej na rynkach jest utrzymanie się S&P 500 powyżej wrześniowego dołka. Dobra wiadomość - wg naszej wersji modelu DCF amerykańskie akcje przestały być przewartościowane.

„Value” z rekordowymi zaległościami względem „growth”

Jeszcze nigdy w przeszłości styl inwestowania w „wartość”, czyli spółki o niskich wskaźnikach takich jak P/E lub P/BV, nie miał tak dużych, wieloletnich zaległości w stopach zwrotu względem konkurencyjnego stylu inwestowania we „wzrost”, czyli spółki o szybkim wzroście zysków i przychodów.

WIG "wyprzedany" po raz pierwszy od marca

Na początku czerwca informowaliśmy o tzw. stanie wykupienia na GPW. Teraz dla odmiany mamy do czynienia z tzw. wyprzedaniem sygnalizowanym przez sprawdzony wskaźnik techniczny.

Wall Street: postęp w prognozach zysków

Wraz z upływem czasu coraz większy akcent przesuwa się na prognozy zysków spółek na 2021 rok, które mają być w przypadku S&P 500 o 26% wyższe niż tegoroczne.

Dług na rachunkach coraz bliżej rekordu

"Margin debt" na rachunkach amerykańskich inwestorów przez rok urósł o 100 mld USD. Ale w ujęciu procentowym tempo wzrostu jest ciągle dalekie od poziomów charakterystycznych dla szczytów hossy w latach 2000 lub 2007.

Sondaż SII: pesymizm większy niż w marcu

Indeks Nastrojów Inwestorów spadł do poziomu najniższego od kwietnia 2019 roku - wynika z najnowszego sondażu polskiego Stowarzyszenia Inwestorów Indywidualnych. Dobry znak?

Info

Quercus TFI S.A.:

nasza misja ESG

to edukacja ekonomiczna