Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

W ujęciu absolutnym wycenom na Wall Street jest coraz bliżej do rekordów z czasów bańki internetowej. Z kolei w ujęciu relatywnym akcje są ciągle atrakcyjniej wycenione niż skrajnie drogie obligacje.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Wraz ze zbliżaniem się amerykańskiego S&P 500 do rekordowego poziomu sprzed „korona-krachu” powraca pytanie o to czy na Wall Street znów jest drogo? Postaramy się poszukać wskazówek na ten temat, bazując na różnych kryteriach.

Ogólnie można zauważyć, że debata rynkowa w dużym stopniu opiera się na rozróżnieniu kwestii wycen pomiędzy ujęcie absolutne i relatywne. Uogólniając można stwierdzić, że obóz „byczy” koncentruje uwagę na ujęciu relatywnym, porównując atrakcyjność akcji z obligacjami skarbowymi. Z kolei giełdowe „niedźwiedzie” skupiają się na absolutnym poziomie wycen, porównując obecne poziomy różnych wskaźników z wartościami historycznymi. Przyjrzyjmy się bliżej temu kluczowemu rozróżnieniu.

Zacznijmy od ujęcia absolutnego. Faktem jest to, że wskaźniki wyceny w ciągu zaledwie kilku miesięcy od „korona-krachu” zawędrowały z poziomów, które z historycznego punktu widzenia można było określać jako umiarkowane lub nawet nieco niższe od średniej (czyli dość atrakcyjne – pisaliśmy wtedy o tym), do poziomów wysokich na tle przeszłości.

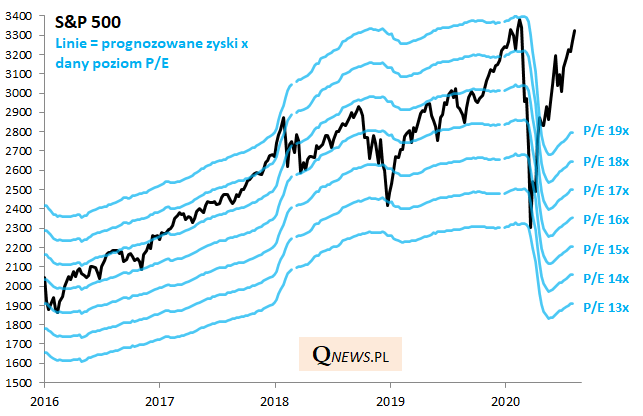

Zerknijmy choćby na to, jaką ewolucję przeszła wycena spółek z S&P 500 względem ich prognozowanych zysków. Na rys. 1 pokazujemy, że chociaż indeks odbił się gwałtownie od dna krachu, to jednocześnie prognozy zarobków firm jak na razie odreagowały zdecydowanie słabiej. Nawet uwzględniając fakt, że wcześniej w trakcie krachu owe prognozy nie spadły tak mocno jak sam indeks, to i tak S&P 500 w ostatecznym rozrachunku zawędrował na naszym wykresie sporo powyżej niebieskich linii obrazujących zyski przeliczone wg różnych mnożników. Gdyby bazować wyłącznie na tym kryterium można więc skonkludować, że akcje na Wall Street stały się o wiele droższe niż przed krachem.

Rys. 1. Indeks S&P 500 mocno odbił się od dna krachu, ale prognozy zysków spółek pozostają daleko w tyle

Źródło: Qnews.pl, IBES, Yardeni Research.

Oczywiście prognozy zysków nie są czymś danym raz na zawsze i zwykle podążają w ślad za cenami akcji. Optymiści zakładają więc, że i tym razem analitycy zaczną coraz szybciej podnosić swe szacunki, co sprawiłoby, że akcje przestałyby się wydawać tak drogie.

Sęk w tym, że tezę o drożyźnie na Wall Street potwierdzają również alternatywne wskaźniki. Nasza zagregowana miara, bazująca nie tylko na prognozowanym P/E, ale też P/BV (cena/wartość księgowa) i P/S (cena/sprzedaż), zawędrowała właśnie najwyżej od … 2000 roku. Wg tego kryterium wyceny na najważniejszym rynku akcji są ponad dwa odchylenia standardowe powyżej historycznej średniej. Z czymś takim mieliśmy wcześniej do czynienia wyłącznie w kulminacyjnym etapie bańki internetowej na przełomie wieków.

Rys. 2. W ujęciu absolutnym wyceny na Wall Street zbliżają się do rekordów z czasów bańki internetowej

Źródło: Qnews.pl, Bloomberg.

Można jednocześnie powiedzieć, że jeszcze nigdy nie obserwowaliśmy tak gwałtownego wzrostu zagregowanego wskaźnika wycen. Przecież jeszcze w dołku ostatniego krachu był on lekko poniżej historycznej średniej. Tak dramatyczny „re-rating” (podniesienie wycen) w tak krótkim czasie, to coś absolutnie niespotykanego – trudno go wytłumaczyć inaczej jak tylko odwołując się do równie niespotykanej skali stymulacji fiskalno-monetarnej.

Jaką odpowiedź na te poważne argumenty mają rynkowe byki? Po pierwsze mogą dowodzić, że choć tak wysokie wyceny mogą mieć bardzo negatywne przełożenie na długoterminowe stopy zwrotu (w naszym modelu pokazujemy je w horyzoncie 10-letnim), to niekoniecznie mówią cokolwiek na temat bliskiej przyszłości. Gdyby na fali dobrych nastrojów i gigantycznej stymulacji nasz zagregowany współczynnik miał osiągnąć rekordowy poziom z 2000 roku (prawie 2,7 odchylenia standardowego powyżej średniej), musiałby urosnąć jeszcze o ponad jedną czwartą. Gdyby w tzw. międzyczasie zaczęły się szybciej poprawiać prognozy zysków spółek, ten dystans uległby powiększeniu.

Optymiści mają w zanadrzu jeszcze inny argument. W tym miejscu powracamy do wspomnianego rozróżnienia na podejście absolutne i relatywne. To drugie podejście – obecnie preferowane przez byki – bazuje na porównaniu atrakcyjności akcji ze stanowiącymi odwieczną konkurencję amerykańskimi obligacjami skarbowymi.

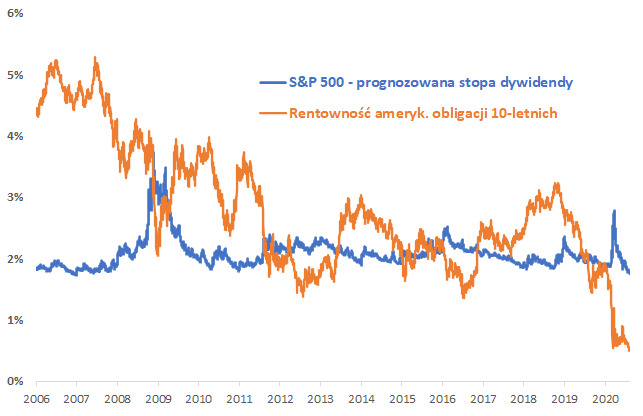

Rys. 3. W ujęciu relatywnym akcje są bardziej „rentowne” niż nieatrakcyjne obligacje, z którymi od zawsze konkurują

Źródło: Qnews.pl, Bloomberg.

Spoglądając na rys. 3 można błyskawicznie zorientować się dlaczego optymistom tak odpowiada obecnie podejście relatywne. Co z tego, że prognozowana stopa dywidendy w przypadku amerykańskich blue chips zeszła do poziomu nie widzianego od lat, skoro i tak jest o wiele wyższa od śmiesznie niskiej rentowności obligacji, która jest o krok od spadku poniżej 0,5 proc. Różnica między stopą dywidendy, a dochodowością „skarbówek” jest największa (na korzyść akcji) od lat! I nietrudno wyobrazić sobie, że mogłaby się stać jeszcze większa, gdyby amerykańskie obligacje pod wpływem ogromnych zakupów ze strony Rezerwy Federalnej miały podążyć tropem japońskich i zachodnioeuropejskich papierów, które osiągnęły ujemną rentowność.

Nic dziwnego, że w raportach banków inwestycyjnych coraz częściej natrafić można na wątek dotyczący przesuwania alokacji w portfelach z rynku obligacji na rynek akcji właśnie ze względu na wyższy „yield” (rentowność). Gdyby w tym samym kierunku miały pójść przepływy w funduszach inwestycyjnych w USA i ogólnie na świecie, to byłby to kolejny motor napędzający hossę.

W tym miejscu płynnie przechodzimy do kwestii tego, co mogłoby podważyć byczy argument dotyczący większej relatywnej atrakcyjności akcji – takim czynnikiem byłby znaczny wzrost rentowności obligacji. Ale czy taki scenariusz jest w ogóle możliwy w bliskiej przyszłości?

KONKLUZJE:

- Notowania amerykańskich akcji odreagowały „korona-krach” o wiele mocniej niż prognozy zysków spółek;

- Nasz zagregowany współczynnik wycen w przypadku S&P 500 zawędrował ponad dwa odchylenia powyżej historycznej średniej i krok po kroku zbliża się do rekordu z czasów bańki internetowej (2,7 odchylenia powyżej średniej);

- Mimo to akcje na Wall Street są ciągle atrakcyjniej wycenione niż bardzo drogie (mało rentowne) obligacje skarbowe, z którymi od zawsze konkurują.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.