Bądź na bieżąco! Zapisz się na NEWSLETTER

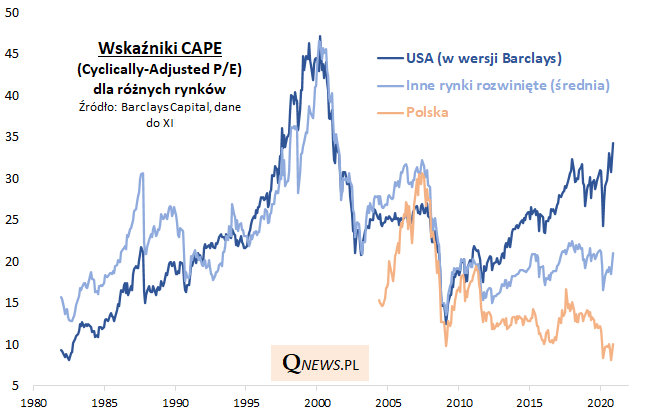

Odświeżmy przegląd wskaźników CAPE, będących wersją P/E stworzoną niegdyś przez noblistę prof. R. Shillera i obliczanych obecnie przy współpracy z nim dla różnych rynków przez Barclays.

CAPE = wersja P/E, w której przez "E" (earnings) rozumie się średnie zyski spółek za ostatnie 10 lat, skorygowane o inflację. Uwaga - Barclays oblicza CAPE dla indeksów MSCI (stąd wyniki w przypadku USA różnią się nieco od wersji publikowanej tradycyjnie przez R. Shillera, dotyczącej S&P 500).

Widać, że bieżący rok jeszcze bardziej pogłębił różnice w zachowaniu CAPE dla poszczególnych rynków.

CAPE dla USA zawędrował w listopadzie do 34,2, co jest poziomem najwyższym od ... 2001 roku (w grudniu znalazł się zapewne jeszcze wyżej). Nie ma wszakże żadnej pewności co może dziać się dalej z tym wskaźnikiem. Optymiści wskazują, że do rekordowych poziomów w czasów bańki internetowej z przełomu wieków (ponad 45) jeszcze daleka droga. a przecież stopy procentowe są jeszcze niższe niż wtedy.

Warto zwrócić uwagę, że pozostałe rynki rozwinięte są wyceniane wyraźnie niżej niż USA, z CAPE na poziomie średnio 21 (dane za listopad), co jest poziomem dość umiarkowanym jak na ten wskaźnik.

Z kolei polski rynek akcji przez pryzmat CAPE wydaje się ciągle ... ekstremalnie tani (10,0).

Oczywiście CAPE, jak każdy inny wskaźnik, nie jest narzędziem perfekcyjnym. Niedawno pisaliśmy, że ekspert od wyceny prof. A. Damodaran określił CAPE jak i inne tego typu współczynniki jako "zepsute", zamiast nich stawiając na piedestale model DCF (zdyskontowanych strumieni pieniężnych). Podstawowy zarzut jest taki, że CAPE nie uwzględnia wzrostu zysków spółek oraz dywidend i skupów akcji (a to właśnie pod tymi względami Wall Street w ostatnich latach wyprzedzała inne rynki). Ale i DCF nie jest "świętym Graalem", bo wymaga całego szeregu subiektywnych założeń i prognoz, podczas gdy wartości CAPE są obiektywne.

Przyglądając się historii, można odnieść wrażenie, że rozbieżności w poziomach CAPE między USA i np. innymi rynkami rozwiniętymi były prędzej czy później niwelowane. Pamiętając o powyższych zastrzeżeniach można ostrożnie przyjąć, że również obecne rozbieżności powinny kiedyś się zmniejszyć. Może to "zadanie" na przyszły rok?

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.