Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Jak zwykle w kryzysach wskaźniki cena/zysk niezbyt chcą spadać, bo … spadają też zyski firm – to zjawisko dopiero zaczyna przybierać na sile. Rozwiązaniem mogą być alternatywne wersje wskaźnika.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Wskaźniki P/E (cena/zysk) to standardowe narzędzie wielu analityków i inwestorów, mające odpowiadać na pytanie jak drogo/tanio wyceniane są poszczególne spółki lub całe rynki akcji. Problem z tymi wskaźnikami pojawia się w okolicznościach takich jak obecnie, czyli kryzysowych.

Na czym polega ów kłopot? Sęk w tym, że akurat wtedy gdy inwestorzy najbardziej potrzebują potwierdzenia ze strony P/E, że po ostrej przecenie akcje stały się tańsze (bardziej atrakcyjne), wskaźniki te niekoniecznie chcą spadać.

Dlaczego? Bo o ile we wzorze na P/E licznik („P” – cena) spadł na skutek krachu, to mianownik („E” – earnings, czyli zyski) … też zaczyna spadać (z opóźnieniem) pod wpływem pogarszającej się sytuacji gospodarczej. Na razie nie widać tego jeszcze w zyskach raportowanych, ale w prognozowanych przez analityków – jak najbardziej.

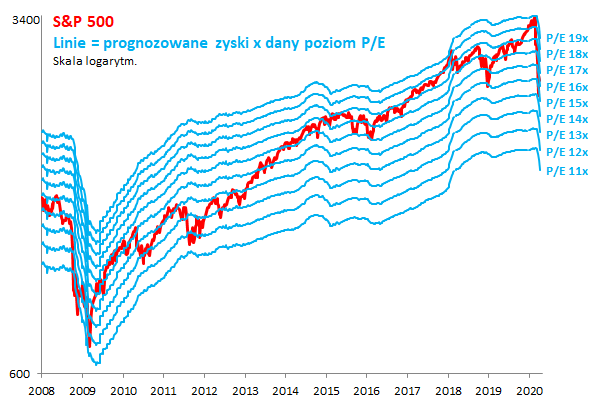

Rys. 1. Prognozy zysków spółek są mocno rewidowane w dół, co mimo niższych cen akcji podnosi standardowy wskaźnik P/E

Źródło: Qnews.pl, Yardeni Research, IBES Refinitiv.

Prognozy zysków zaczęły w ostatnich tygodniach wyraźnie spadać, niejako w ślad za niższymi poziomami S&P 500. To zjawisko doskonale znamy z okresu poprzedniego kryzysu w 2008 roku, gdy analitycy prześcigali się w cięciu szacowanych zysków firm.

W takich warunkach standardowe wersje wskaźników P/E, bez względu na to czy oparte na zyskach raportowanych (które dopiero mają spaść) czy też prognozowanych (które już spadają i nie wiadomo ile jeszcze mogą zostać ścięte), mogą prowadzić do nieintuicyjnych, mylnych wniosków. Historia poprzednich rynków niedźwiedzia zna przypadki, w których w okolicach dołka bessy wskaźniki P/E wystrzelały w górę, wprowadzając inwestorów w zupełną konfuzję.

Warto jeszcze dodać, że w ślad za zyskami w dół zapewne pójdzie też dystrybucja zarobków do akcjonariuszy. Goldman Sachs kilka dni temu szacował, że w tym roku dywidendy amerykańskich spółek spadną o 25 proc., a skupy akcji własnych – aż o połowę. Część korporacji już zapowiedziała cięcia.

Czy wszystko to oznacza, że wskaźniki takie jak P/E możemy wyrzucić do kosza w obecnych okolicznościach? Niekoniecznie, ale z jednym zastrzeżeniem – być może warto przyglądać się tym niestandardowym wersjom P/E, które nie są podatne na krótkoterminowe wahania poziomu bieżących zysków.

Już w latach 30. XX wieku mentor Warrena Buffetta, Benjamin Graham po doświadczeniach Wielkiego Kryzysu 1929-33 postulował, by pod uwagę brać długoterminową „zdolność generowania zysków” (earnings power).

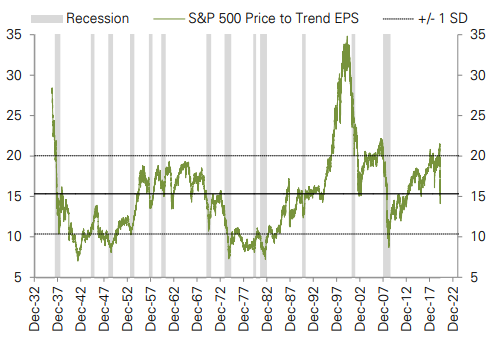

W ostatnim czasie spotkaliśmy się z kilkoma ciekawymi alternatywami dla "zwykłego" P/E, bazującymi na długoterminowym zachowaniu zysków spółek. Przykładowo strateg Deutsche Banku Binky Chadha (notabene jeden z nielicznych strategów, który może pochwalić się trafnymi diagnozami rynkowymi w ostatnich dwóch latach) w ostatnim raporcie powoływał się na wskaźnik ceny do trendu w zyskach spółek.

Rys. 2. Price to Trend EPS

Źródło: Deutsche Bank (raport z 25 marca)

Na czym polega ta koncepcja? We wzorze na P/E w miejsce "E" (earnings) podstawia się nie bieżące (raportowane) lub prognozowane zyski, lecz linię trendu, po jakiej na przestrzeni wielu lat rosły zyski.

W okolicach końcówki marca P/TEPS spadł poniżej 15 i m.in. właśnie na tej podstawie Chadha podniósł swe nastawienie do amerykańskich akcji z „niedoważaj” do „neutralnie”.

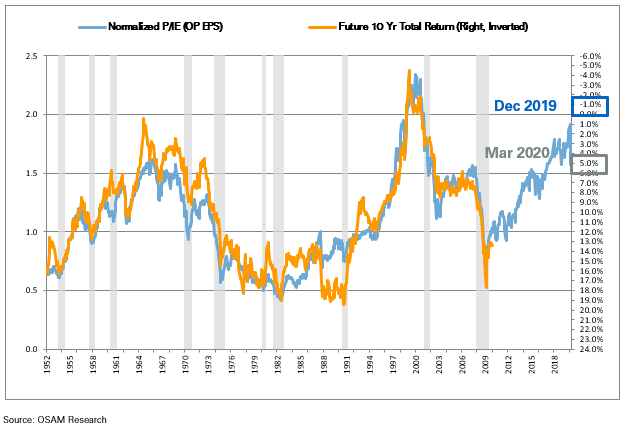

Inną ciekawą alternatywę zaprezentowali analitycy firmy OSAM Research. W mianowniku ich wersji znalazł się "Integrated Equity" ("zintegrowany kapitał własny"), który wg objaśnień firmy należy rozumieć jako skumulowane, skorygowane o inflację zyski spółek (w bliskiej przyszłości postaramy się odtworzyć tę koncepcję na własną rękę).

OSAM pokazuje, że historycznie P/IE był dobrą wskazówką co do przyszłych stóp zwrotu. Na koniec marca wskaźnik implikował zyski rzędu 5% w skali roku w horyzoncie 10-letnim.

Rys. 3. Wskaźnik ceny do "zintegrowanego kapitału własnego"

Źródło: OSAM Research.

Reasumując, charakterystyczny dla kryzysów spadek (prognoz) zysków spółek za oceanem (i na innych rynkach) oznacza, że warto szukać alternatyw dla zwykłego wskaźnika P/E. Te alternatywy istnieją - będziemy kontynuować ten temat.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.