Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

Fala osłabienia amerykańskiej waluty na początku roku bardzo pomogła notowaniom akcji na GPW. W ostatnich dniach dolar stał się jednak wyprzedany najmocniej od ponad roku. W dalszej części roku USD pomagać może perspektywa zacieśniania polityki monetarnej przez Rezerwę Federalną.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Końcówka grudnia i początek 2022 roku przyniosły spektakularny kontratak „byków” na warszawskiej giełdzie. WIG, który jeszcze w połowie grudnia przebywał w okolicy 5-miesięcznego dołka (a indeks małych spółek sWIG80 nawet w okolicy 10-miesięcznego minimum), nagle „zmartwychwstał”, szybkimi krokami zbliżając się na nowo ku szczytom hossy.

Poszukiwanie fundamentalnej odpowiedzi na pytanie o źródła tak imponującego powrotu koniunktury na GPW natrafia na naturalne trudności w obliczu tego, o czym pisaliśmy w serii niedawnych analiz, czyli potencjalnie negatywnego wpływu serii podwyżek stóp procentowych (po czwartej podwyżce stopy referencyjnej NBP WIG nigdy nie ustrzegł się przed trendem spadkowym w horyzoncie wielomiesięcznym), nadchodzącego (w marcu) końca QE (luzowania ilościowego) w USA, czy też zakręcania w dół śledzonych przez nas wskaźników wyprzedzających koniunktury.

Euforyczny rozwój wydarzeń na przełomie roku dowodzi jednak, że na giełdową układankę składa się więcej elementów, niż tylko czysto fundamentalno-monetarne czynniki. Jednym z takich ultra ważnych taktycznych elementów jest zachowanie dolara amerykańskiego.

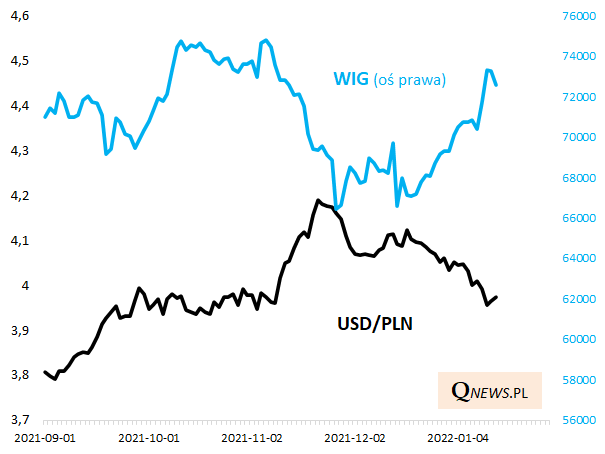

O ujemnej korelacji łączącej kurs USD z akcjami na GPW pisaliśmy już wielokrotnie, ale temat z pewnością jest godny odświeżenia. Wydarzenia ostatnich miesięcy potwierdzają tylko historyczną regułę, zgodnie z którą umocnienie dolara (które może być intepretowane jako zacieśnianie rynkowych warunków finansowych), to cios w notowania na rodzimej giełdzie, zaś osłabienie lub nawet tylko stabilizacja USD (poluzowanie warunków finansowych), to sprzyjające środowisko dla walorów na GPW. Ten fenomen nie dotyczy zresztą tylko polskiej giełdy, ale również szeroko pojętych rynków wschodzących.

Rys. 1. Osłabiający się lub stabilny dolar = dobry dla GPW; umacniający się dolar = negatywny dla GPW

Źródło: Qnews.pl, Bloomberg.

Jakkolwiek ruchy dolara, na które tak wrażliwa jest kondycja rodzimych akcji, w pierwszej chwili wydawać się mogą chaotyczne, to jednak dopatrzeć się tu można pewnych prawidłowości na gruncie prostej analizy technicznej. Zauważmy, że kiedy dolar ustanawiał lokalny szczyt w drugiej połowie listopada ub.r., było to związane z tzw. technicznym wykupieniem (ang. overbought), najsilniejszym od pandemicznego krachu w marcu 2020. Takie wykupienie, to jak widać z reguły raczej negatywny sygnał dla perspektyw USD, przynajmniej na krótką metę.

W ostatnich dniach dla odmiany amerykańska waluta stała się według tego samego technicznego kryterium … wyprzedana (ang. oversold) w stopniu największym od grudnia 2020, kiedy to ukształtował się ważny lokalny dołek notowań USD/PLN.

Rys. 2. Na jesieni dolar był mocno wykupiony, teraz dla odmiany stał się wyprzedany

Źródło: Qnews.pl, Bloomberg.

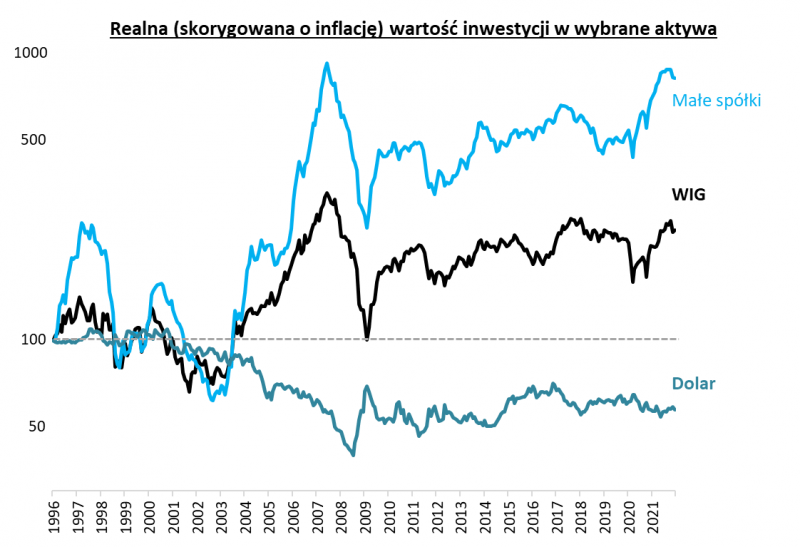

Warto przy tym podkreślić, że na długą metę dolar sam w sobie nie stanowi zbyt interesującej propozycji inwestycyjnej, co pokazują nasze obliczenia dotyczące realnych (skorygowanych o inflację), wieloletnich stóp zwrotu. Amerykańska waluta na przestrzeni ćwierćwiecza przyniosła realne straty, w przeciwieństwie do polskich akcji. Nie jest to zaskakujące o tyle, że USD podobnie jak każdy inny pieniądz fiducjarny w dłuższej perspektywie ulega erozji wartości nabywczej na skutek inflacji. Alternatywą dla „gołej” pozycji dolarowej w zdywersyfikowanym portfelu są natomiast aktywa denominowane w tej walucie, czyli obligacje (zarówno np. amerykańskie, jak też dług z rynków wschodzących) lub akcje.

Rys. 3. Na długą metę dolar w przeciwieństwie do akcji sam w sobie nie stanowi interesującej inwestycji

Źródło: Qnews.pl, GPW, Bloomberg.

Reasumując, przejście dolara amerykańskiego ze stanu silnego wykupienia w końcówce listopada ub.r. do stanu wyprzedania obecnie na zasadzie tradycyjnej ujemnej korelacji mocno pomogło akcjom na GPW. Można się zastanawiać czy teraz nie jesteśmy dla odmiany blisko kolejnego ważnego punktu zwrotnego.

Co pomogłoby, a co zaszkodziłoby notowaniom USD w 2022 roku?

+ Oczekiwana wielka normalizacja polityki monetarnej w USA (zaplanowany na marzec koniec QE, potem seria podwyżek stóp procentowych, być może też redukcja bilansu), przy jednocześnie uparcie ultra gołębiej polityce Europejskiego Banku Centralnego (euro to główna waluta w tzw. indeksie dolarowym)

+ Dolar to tzw. bezpieczna przystań na wypadek cyklicznej mocnej korekty na rynkach akcji związanej np. z możliwym spowolnieniem gospodarczym (takiego scenariusza nie wykluczamy na przestrzeni 2022 roku)

- Największym zagrożeniem dla USD byłby scenariusz niezmąconej globalnej stabilizacji gospodarczej po pandemii, czyli utrzymania rozsądnego tempa wzrostu PKB na świecie, przy jednoczesnym słabnięciu presji inflacyjnej

- Rentowność polskich obligacji po podwyżkach stóp jest dużo wyższa, niż w USA, co może sprzyjać napływowi kapitału portfelowego (aczkolwiek ruchy USD/PLN są zależne przede wszystkim od globalnego zachowania USD)

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.