Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Lipcowy rajd na GPW wydłużył okres zaskakująco dobrej koniunktury rozpoczęty na jesieni ub.r. Pokusiliśmy się o przegląd szans i zagrożeń dla giełdowej hossy.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Zapraszamy też do śledzenia naszych komentarzy na Twitterze

BYKI

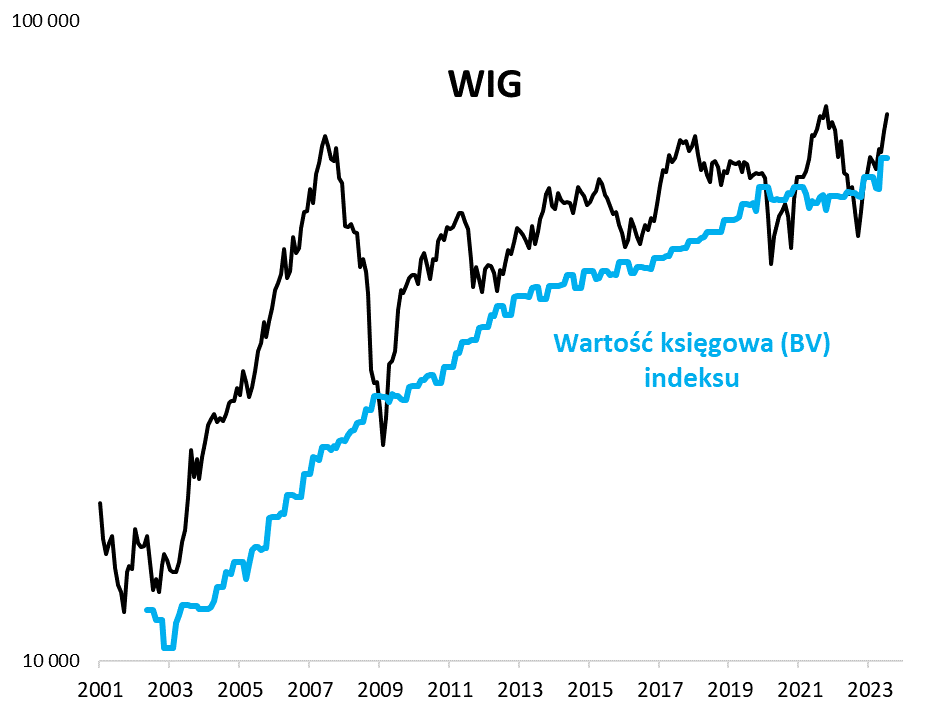

WIG blisko rekordu, ale fundamenty też rekordowe

Źródło: Qnews.pl, GPW, Bloomberg. Dane do 25/07.

W ramach cyklu powtarzającego się na GPW od lat istnieje prosta reguła – WIG w każdym kolejnym cyklu wzrostowym pokonuje poprzedni szczyt (wyjątkiem była tylko trudna do szybkiego pokonania górka z 2007). Celem minimum obecnej zwyżki jest więc pobicie rekordu z końcówki 2021 (74813 pkt. w cenach zamknięcia). Pod względem fundamentalnym wykonanie tego zadania nie wydaje się szczególnie trudne. Wartość księgowa spółek (czyli ich kapitały własne), przypadająca na WIG (dane agencji Bloomberg), wspina się na rekordowe pułapy, a ostatnio nawet przyspieszyła wzrost. To nie jest sytuacja porównywalna np. w 2007 rokiem, gdy WIG bujał w obłokach względem tej wartości.

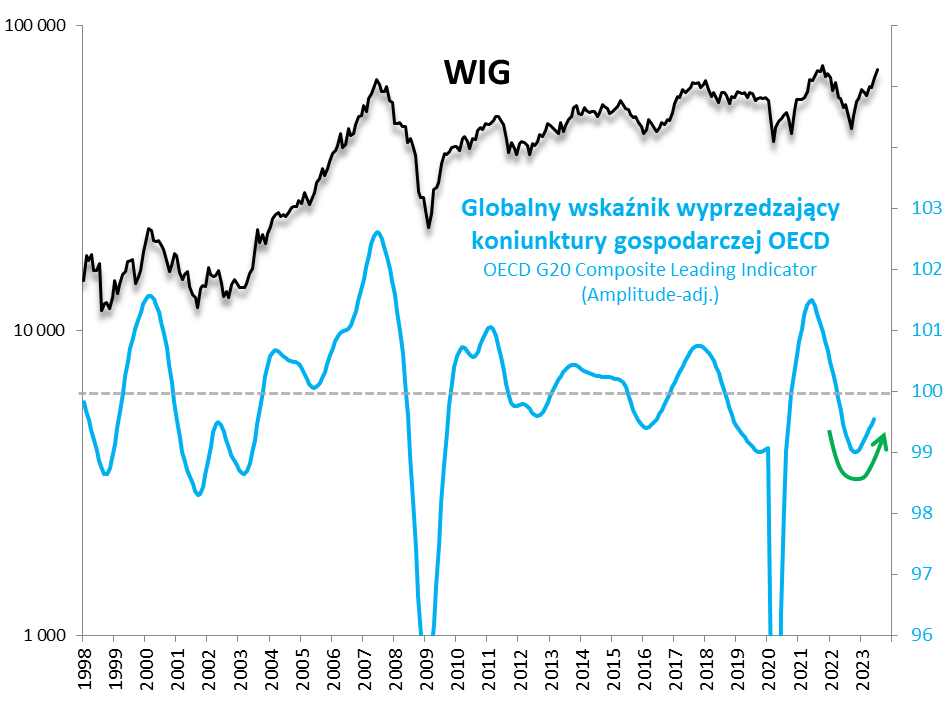

W gospodarkach powinno być jednak lepiej?

Źródło: Qnews.pl, OECD. WIG za lipiec – do 25/07.

Rajd na rynkach akcji trwający od jesieni ub.r. może wydawać się zaskakujący pod względem makroekonomicznym, ale nie wszystkie wskaźniki malują negatywny obraz sytuacji. Globalny wskaźnik wyprzedzający OECD (CLI dla grupy G20) coraz bardziej ochoczo zakręca w górę. Do poziomów, przy których CLI ponownie zaczynał zawracać w dół, jeszcze z kolei daleka droga. Czyżby zatem istniała ciągle spora przestrzeń do pozytywnych zaskoczeń w gospodarkach? Z globalnego sondażu Bank of America wśród zarządzających funduszami wynika, że oczekiwania gospodarcze są ciągle pesymistyczne i dopiero zaczynają się poprawiać.

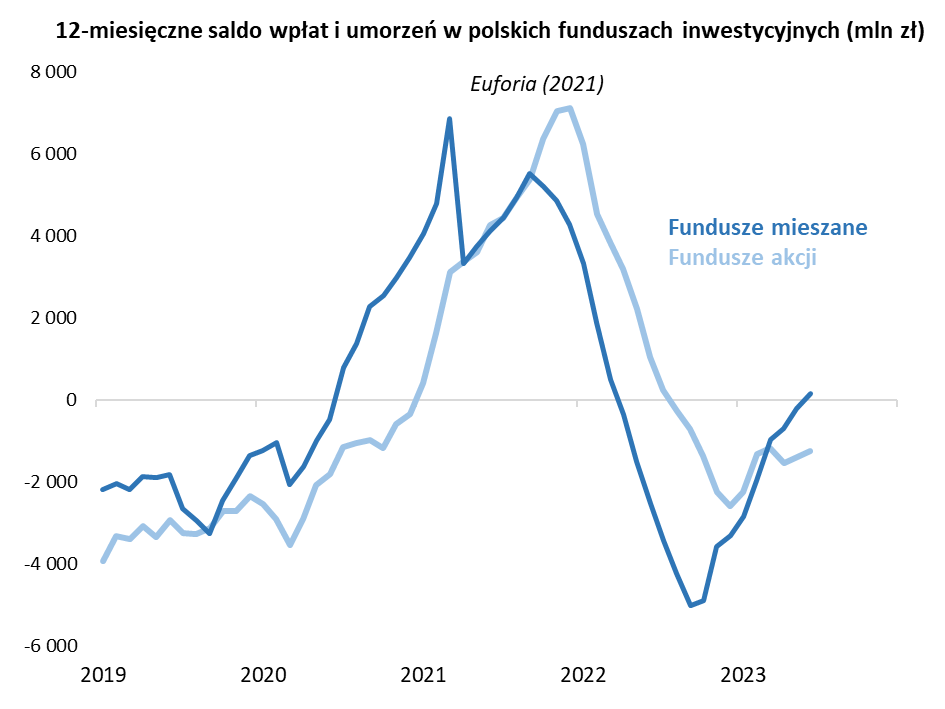

Napływy do funduszy dopiero na wczesnym etapie

Źródło: Qnews.pl, IZFiA.

Jeśli jako najważniejszy barometr nastrojów rynkowych traktować saldo wpłat i umorzeń do funduszy akcji oraz mieszanych (inwestujących część portfela w akcje), to do niebezpiecznej euforii na krajowym rynku jeszcze daleka droga. 12-miesięczne saldo wpłat netto do funduszy mieszanych dopiero w czerwcu wyszło na plus, podczas gdy, dla porównania, na jesieni 2021 (poprzedni szczyt hossy) przekraczało +5,5 mld zł. Z kolei 12-miesięczne saldo nabyć i umorzeń w krajowych funduszach akcji jest ciągle głęboko na minusie (-1,3 mld zł po czerwcu wobec +7,1 mld zł w grudniu 2021). Może dzięki lipcowej hossie napływy do funduszy zaczną się bardziej ożywiać?

NIEDŹWIEDZIE

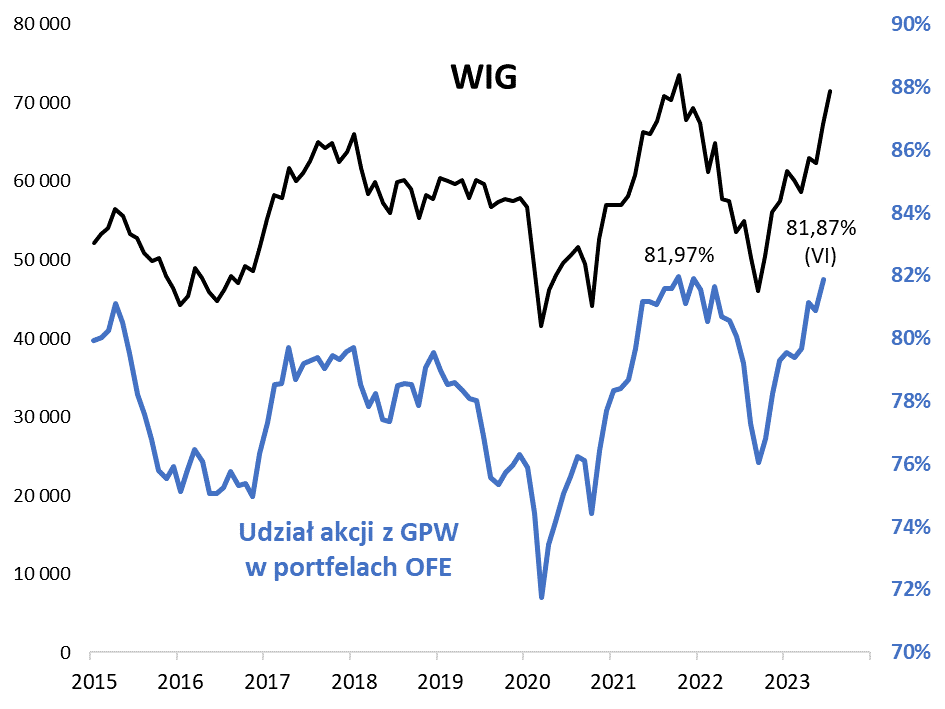

Udział akcji w OFE jak na szczycie hossy

Źródło: Qnews.pl, GPW, KNF. WIG za lipiec – do 25/07.

Niedźwiedzie też mają swój argument w dyskusji na temat tego, czy nastroje na GPW są już przegrzane. Udział akcji w portfelach Otwartych Funduszy Emerytalnych (OFE) już w czerwcu niemal dobił do rekordu odnotowanego w okolicach szczytu hossy w 2021 roku (w przypadku akcji z GPW – 81,87 proc., a w przypadku wszystkich akcji – 91,68 proc.). Biorąc pod uwagę lipcowy rajd na GPW, można się nawet spodziewać pobicia tamtego rekordu. Historycznie alokacja OFE mogła być z powodzeniem traktowana jako wskaźnik kontrariański – wysoki udział akcji skorelowany był z punktami zwrotnymi na giełdzie (przy czym dłuższe porównania są utrudnione przez ciągłe zmiany regulacyjne dotyczące OFE).

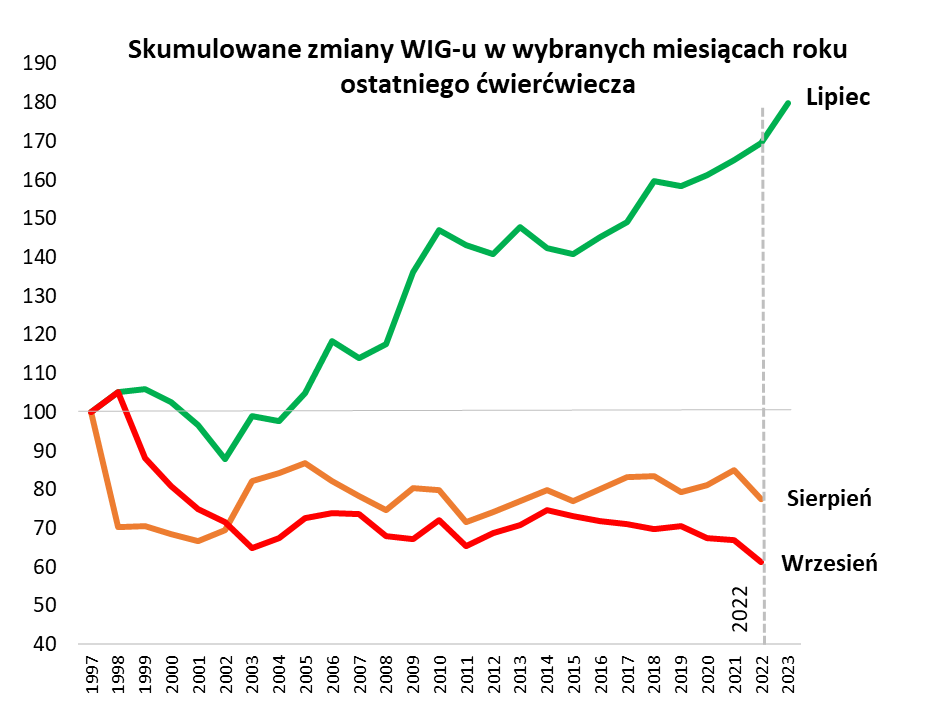

Przed nami najtrudniejsze sezonowo miesiące roku

Źródło: Qnews.pl, GPW. Dane za lipiec br. do 25/07.

Krajowe akcje wzorowo wykorzystywały do tej pory sprzyjającą lipcową sezonowość. Przypomnijmy, że siódmy miesiąc roku w historycznych statystykach stanowi pozytywny przerywnik w ramach słabszego okresu rozciągającego się od maja do września („Sell in May”). Przed nami jednak sierpień i wrzesień, które w naszych statystykach, obejmujących ostatnie ćwierć wieku, jawią się jako dwa najsłabsze (oczywiście przeciętnie rzecz biorąc) miesiące roku, ze średnimi zmianami WIG-u na poziomie odpowiednio -0,6 proc. i -1,8 proc. Skumulowana zmiana indeksu w tych dwóch miesiącach na przestrzeni 25 lat to -52 proc. (wobec +80 proc. w lipcu).

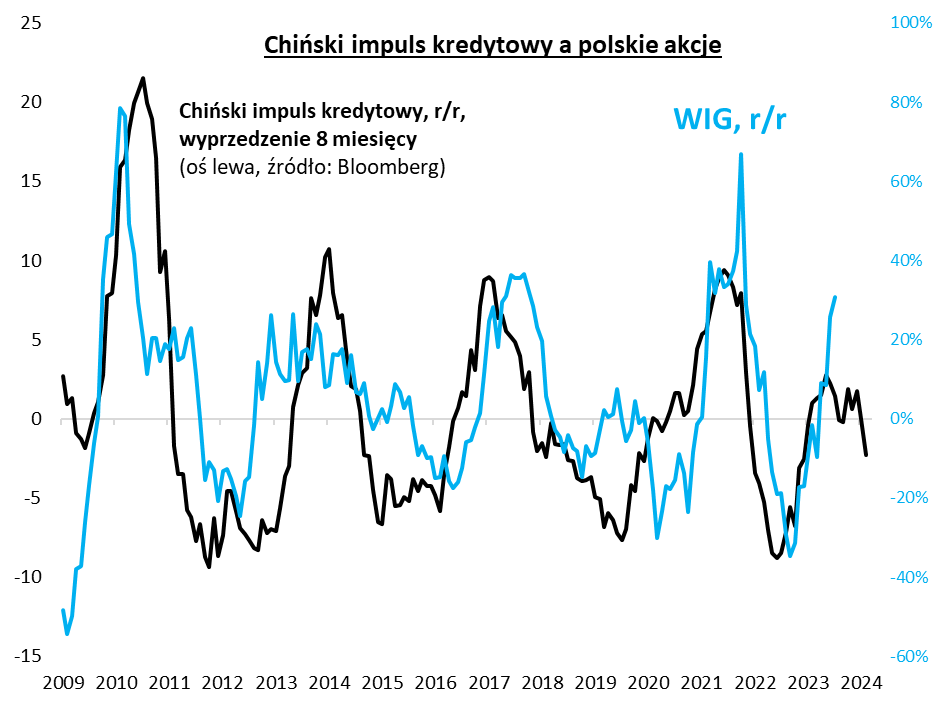

Chiński impuls kredytowy niepokojąco słabnie

Źródło: Qnews.pl, GPW, Bloomberg.

Szacowany przez agencję Bloomberg tzw. chiński impuls kredytowy (zmiany wielkości akcji kredytowej względem PKB) był w zasadzie jedynym wskaźnikiem makro, który z wyprzedzeniem (w naszym modelu: aż 8-miesięcznym) pozwolił przewidzieć rajd na GPW trwający od jesieni ub.r. Teraz jednak kreśli niepokojący scenariusz. Impuls zaczął słabnąć dużo szybciej niż w poprzednich cyklach i to osłabienie postępuje (w czerwcu -2,3 pkt. proc. rok do roku, najsłabiej od 14 miesięcy). To każe z wyprzedzeniem prognozować, dla odmiany, obniżanie się 12-miesięcznej dynamiki WIG-u z obecnych, już całkiem pokaźnych poziomów.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.