Bądź na bieżąco! Zapisz się na NEWSLETTER

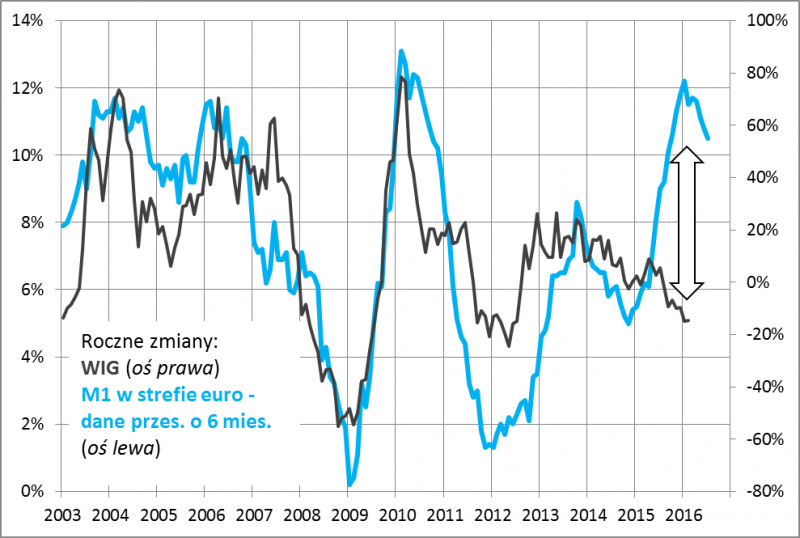

W czwartek poznaliśmy najnowsze trendy w podaży pieniądza w strefie euro. Jak wielokrotnie pisaliśmy, trendy te w przeszłości dawały z wyprzedzeniem cenne wskazówki na temat tendencji zarówno w gospodarkach (w tym polskiej), jak i na giełdach.

Pisaliśmy też jednak, że ubiegły rok wprowadził sporo zamieszania do tych tradycyjnych zależności. Rynki akcji miały zachowywać się co najmniej przyzwoicie, natomiast w praktyce od maja pogrążyły się w silnej korekcie.

Zacznijmy od faktów. Monitorowany przez nas "super płynny" agregat M1 (gotówka w obiegu + depozyty bankowe na żądanie), który historycznie miał silne właściwości prognostyczne, ciągle traci impet. Styczeń był już czwartym miesiącem spadku jego dynamiki (wyniosła 10,5% r/r wobec 12,2% r/r w szczycie). W efekcie znalazła się na poziomie najniższym od 9 miesięcy. Można więc mówić o wyraźnej zmianie trendu.

Trzymając się historycznych reguł należałoby zatem stwierdzić, że mamy do czynienia z poważnym sygnałem ostrzegawczym dla inwestorów. Z uwagi na ubiegłoroczne zaskakujące zachowanie rynków do takich wniosków należy podchodzić jednak bardzo sceptycznie. Giełdy były słabe bowiem już w ubiegłym roku. WIG powinien teraz "modelowo" zaczynać schodzić ze szczytów hossy, a tymczasem w rzeczywistości jego roczna dynamika jest głęboko ujemna. Albo ta cała koncepcja trwale legła w gruzach i trendy monetarne nie nadają się już do prognozowania, albo mamy do czynienia z jakąś przejściową aberracją.

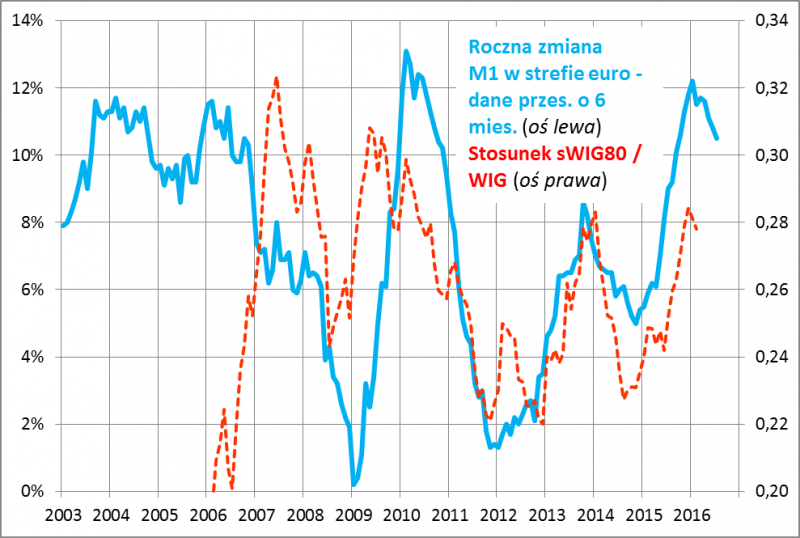

Jeśli już coś zachowało się tak jak miało się zachować wedle tych zależności, to była to relatywna przewaga małych spółek. Przypomnijmy, że ubiegły rok był dla nich o wiele lepszy niż dla WIG czy WIG20 (sWIG80 zyskał ponad 9%).

Mniej więcej od 8-9 lat podaż pieniądza w kluczowej dla polskiej gospodarki strefie euro z wyprzedzeniem zapowiada okresy relatywnej siły/słabości małych spółek.

Jeśli ta zależność się utrzyma, to należałoby przez większość I półrocza oczekiwać raczej relatywnej słabości akcji małych spółek w porównaniu z WIG czy WIG20 (ciekawe jest to, że powszechny konsensus zdaje się być odwrotny). Jeszcze raz należy jednak zastrzec, że ubiegły rok mocno nadwątlił zaufanie do tego rodzaju historycznych zależności.