Bądź na bieżąco! Zapisz się na NEWSLETTER

Na początek powtórka z historii - pięć lat temu, w sierpniu 2011 roku rynki finansowe przeżyły potężne tąpnięcie, spowodowane nagromadzeniem niekorzystnych czynników (obawiano się kolejnej fali recesji i rozpadu strefy euro). Gwałtownie potaniały akcje na praktycznie wszystkich giełdach, a jednocześnie triumfy święciło postrzegane jako bezpieczna przystań złoto. Później sytuacja zaczęła się stopniowo stabilizować, ale zachowanie poszczególnych klas aktywów od tamtych pamiętnych chwil trudno byłoby nazwać jednolitym.

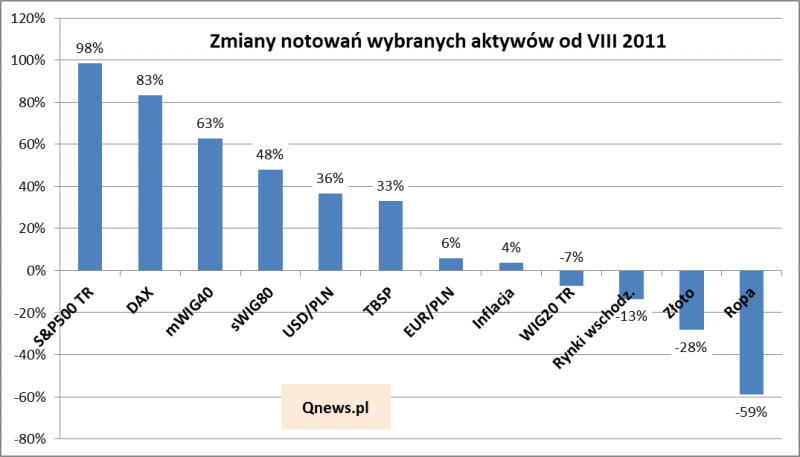

Uwagi: Indeksy S&P500 i WIG20 podajemy w wersjach Total Return, czyli z uwzględnieniem dywidend. TBSP = indeks polskich obligacji skarbowych o stałym oproc.

Niezaprzeczalnym zwycięzcą okazały się amerykańskie akcje, ale niewiele ustępowały im też walory z "rdzenia" strefy euro, czyli niemieckie. A nasz rynek? To stosunkowo niezła postawa małych i średnich spółek, a jednocześnie bardzo słabe osiągnięcia WIG20 (nawet po uwzględnieniu dywidend) - to w dużym stopniu efekt podobnej słabości indeksów rynków wschodzących (MSCI Emerging Markets). Zdecydowanie najgorzej wypadły natomiast surowce - warto jednak zauważyć, że w poprzednich pięciu latach (2006-2011) to właśnie one przyniosły dla odmiany najwyższe stopy zwrotu.

I refleksja na koniec - czy ktoś pięć lat temu mógł przewidzieć, że statystyki stóp zwrotu będą wyglądały właśnie tak? A jeśli nie, to czy można wiarygodnie zaprognozować następną "pięciolatkę"? Być może dobrym podejściem w tej sytuacji jest dywersyfikacja portfela - umieszczenie w nim różnych klas aktywów, nie tylko tych, które w ostatniej "pięciolatce" radziły sobie najlepiej, bo w kolejnej mogą dla odmiany wypaść relatywnie słabo.