Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

Indeks sWIG80 zawędrował do poziomów nie widzianych od przełomu lat 2007/2008. Analiza statystyczna i poziom wycen każą już ostrożniej podchodzić do segmentu małych spółek, aczkolwiek nie przesądzają jeszcze, że cały potencjał został wyczerpany.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przy okazji naszego podsumowania stóp zwrotu z wybranych aktywów za ubiegły rok podkreślaliśmy już, że akcje rodzimych małych spółek reprezentowane przez indeks sWIG80 zabłysnęły nie tylko na tle pozostałych benchmarków GPW, ale również aktywów zagranicznych. Początek nowego roku to dobra okazja, by przyjrzeć się bliżej temu segmentowi warszawskiej giełdy, który jak pokazuje nie tylko ubiegły rok, ale też dłuższa historia, potrafi zachowywać się tak odmiennie w porównaniu np. z WIG20, że można go traktować jako odrębne aktywo.

Jest też jeszcze jeden ważny pretekst, by odświeżyć diagnozę – w błyskawicznym tempie sWIG80 pokonał szczyt z wiosny 2017 i znalazł się najwyżej od … przełomu lat 2007/08. Takie wieloletnie maksima to zdecydowana odmiana sytuacji w porównaniu z wiosną ub.r., kiedy indeks notował … prawie ośmioletnie minimum.

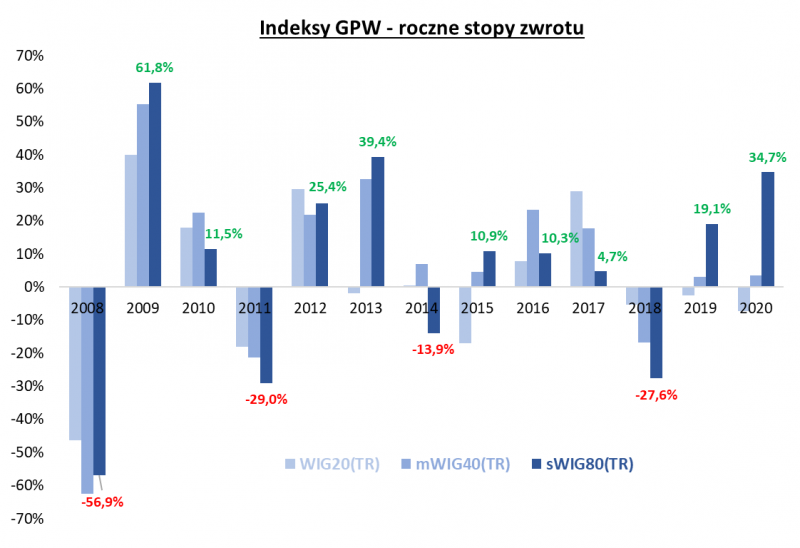

Zacznijmy od ponownego, dogłębniejszego przyjrzenia się rocznym stopom zwrotu. W kategoriach absolutnych ponad 34-proc. wynik z akcji z koszyka sWIG80 (z uwzględnieniem dywidend) to rezultat najlepszy od … siedmiu lat. Warto zauważyć, że również 2019 rok był bardzo udany dla tego segmentu rynku (+19,1 proc.), tak więc małe spółki mają za sobą dwa dobre lata kalendarzowe.

Rys. 1. Indeks małych spółek ma za sobą dwa bardzo udane lata kalendarzowe

Źródło: Qnews.pl, GPW.

Ten fakt w post-kryzysowej rzeczywistości (po 2007 roku) niestety nie wydaje się akurat zbyt korzystny z czysto statystycznego punktu widzenia. Zauważmy, że kiedy małe spółki miały za sobą dwa bardzo udane lata (2009-10, 2012-13), w kolejnym roku ich notowania … wyraźnie spadały (stopy zwrotu wyniosły odpowiednio -29 i -13,9 proc.). Jedynym przypadkiem po globalnym kryzysie finansowym, w którym sWIG80 zyskał przez trzy kolejne lata był okres 2015-17, choć jest on mało porównywalny z obecną sytuacją, bo tamte roczne rezultaty były mało imponujące.

Warto przy tym zastrzec, że w dobie długotrwałej hossy sprzed kryzysu 2008/09 okres dobrej passy małych spółek był dużo dłuższy, więc wspomniane statystyczne fakty z ostatnich parunastu lat nie są oczywiście bezbłędną wykładnią (aczkolwiek mogą być jakąś wskazówką).

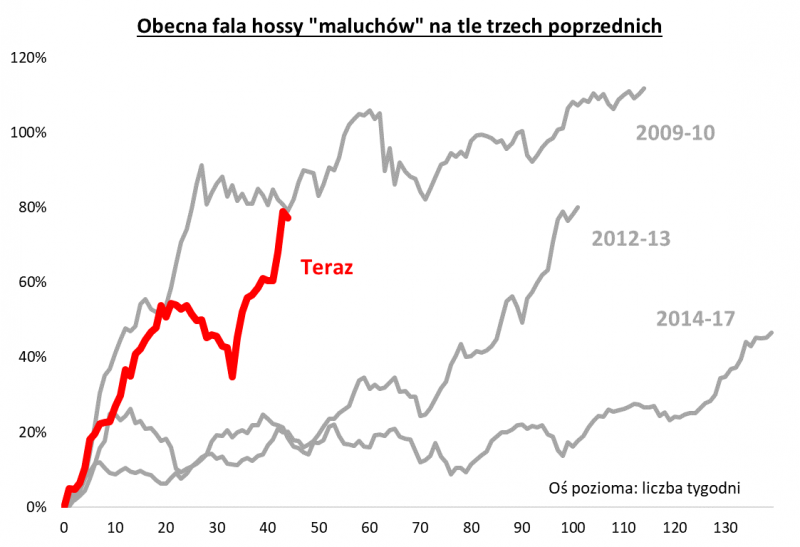

Pozostawmy już na boku analizę pełnych lat kalendarzowych i zerknijmy na bardziej precyzyjnie ujęte trendy. Ewidentne jest, że w dobie post-kryzysowej akcje małych spółek poruszają się w wyraźnym cyklu, na który składają się potrafiące trwać miesiącami wzloty, które potem zamieniają się w bolesne upadki. Po 2008 roku mamy do czynienia już z czwartym takim wzlotem, czy też falą hossy. Na ile jest ona zaawansowana?

Popatrzmy najpierw przez pryzmat prostego porównania zasięgu i czasu trwania poszczególnych fal zwyżkowych. Na wykresie pokazujemy, że obecna fala na tym etapie – czyli po niemal 80-proc. wzroście od dna krachu – pod względem swej siły (zasięgu) pozostawiła już daleko w tyle rachityczną falę z lat 2014-17 i dorównała tej z lat 2012-13, mimo że trwa wyraźnie krócej od tych dwóch epizodów. Ciągle niedościgniony jest jedynie przypadek z lat 2009-10, kiedy to sWIG80 poszybował maksymalnie o ponad 110 proc.

Rys. 2. Fala hossy już mocno zaawansowana pod względem zasięgu, ale nie jeśli chodzi o czas trwania

Źródło: Qnews.pl, GPW.

W tym kontekście obecna fala hossy na rynku małych spółek jest jak widać dość mocno zaawansowana, szczególnie jeśli chodzi o zasięg, bo w przypadku czasu trwania wydawać się może ciągle relatywnie młoda.

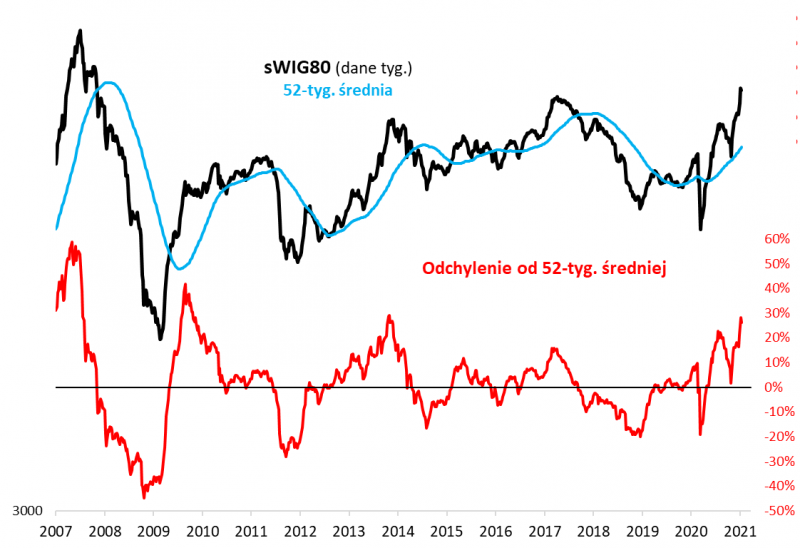

Ciekawie wpisują się w to wnioski płynące z analizy odchylenia sWIG-u od 52-tygodniowej (czyli rocznej) średniej kroczącej, które stanowią znormalizowany sposób prezentacji cyklu przewijającego się w tym segmencie.

Rys. 3. Indeks mocno odchylił się od 52-tygodniowej średniej

Źródło: Qnews.pl, GPW.

O ile w punkcie kulminacyjnym „korona-krachu”, podobnie jak w lokalnym dołku w końcówce 2019, indeks małych firm odchylił się o mniej więcej 20 proc. w dół względem omawianej średniej (dość typowa sytuacja dla dołków cyklu), to obecnie mamy do czynienia ze zgoła odmienną sytuacją. Odchylenie od średniej zbliżyło się do 30 proc. na plusie. To już pozwala mówić o relatywnie silnym przereagowaniu w stronę optymizmu, mocniejszym niż w 2017 roku i porównywalnym z jesienią 2013. Odchylenie ciągle nie dorównuje natomiast jeszcze temu z jesieni 2009 (ok. +40 proc.), no i oczywiście „ekscesom” z lat przed globalnym kryzysem.

Zauważmy, że kiedy po 2009 roku odchylenie zaczynało się zmniejszać z takich wysokich pułapów, to zawsze potem ten proces był kontynuowany przynajmniej do momentu, gdy zostało ono zredukowane do zera. Dla samego indeksu oznaczało to pogłębiającą się korektę lub radykalne wyhamowanie tempa zwyżki.

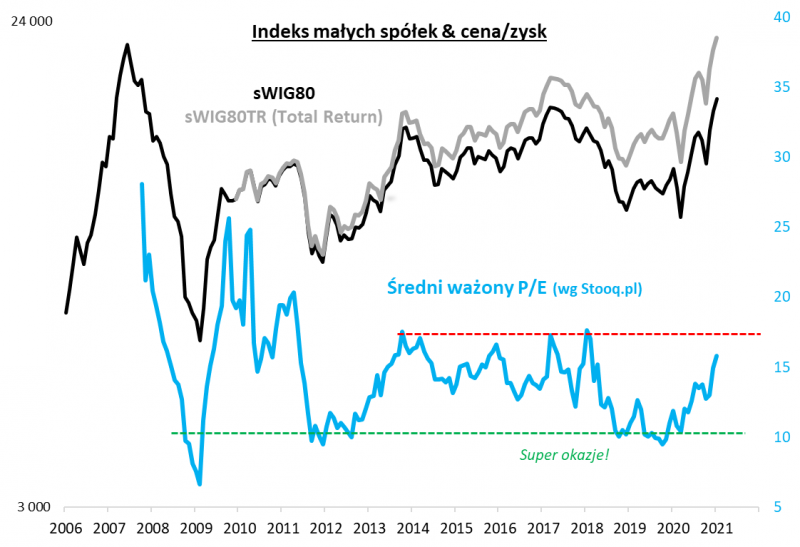

A co o akcjach licznej rzeszy „maluchów” można powiedzieć jeśli chodzi o analizę poziomu wycen? Jednym z naszych ulubionych barometrów w tej sferze jest średni ważony wskaźnik P/E (cena/zysk). W marcu ub.r. był on na poziomie charakterystycznym w przeszłości dla kryzysów (maksymalnie zszedł poniżej 9,5), a jednocześnie takim, który uznać można było za wyjątkową okazję – i ta diagnoza się sprawdziła (o poziomie wycen pisaliśmy wtedy w tzw. czasie rzeczywistym, nie tylko teraz z dzisiejszej perspektywy).

Rys. 4. Nie jest tanio, ale też jeszcze niekoniecznie drogo

Źródło: Qnews.pl, GPW, Stooq.pl.

A teraz? Przeciętny P/E zbliżył się do 16. Przez pryzmat przynajmniej tego wskaźnika trudno już byłoby mówić o okazji. Trzeba raczej zastanawiać się czy jest relatywnie drogo? Na szczęście nie jest tak drogo jak na szczytach koniunktury wiosną 2017, 2018 czy 2013 – wtedy P/E był w okolicy 17-18. A przecież wcześniej, choćby w 2009 roku, doszedł nawet do ok. 25.

KONKLUZJE:

- Indeks małych spółek ma za sobą dwa bardzo dobre lata kalendarzowe – w dobie po kryzysie finansowym 2008/09 dwa razy zdarzyło się, że po takich dwóch udanych latach kolejny rok przynosił spadek indeksu;

- Fala hossy trwająca od „korona-krachu” jest już mocno zaawansowana pod względem zasięgu (prawie +80 proc.) na tle poprzednich takich fal, choć ciągle nie dorównuje jeszcze najsilniejszej z lat 2009-10 (+110 proc.);

- Podobnie wygląda sprawa, jeśli chodzi o odchylenie sWIG80 od 52-tygodniowej średniej kroczącej (prawie +30 proc.);

- Wyceny mierzone średnim ważonym P/E zbliżają się stopniowo do serii szczytów z lat 2013-18;

- Reasumując, jeśli za wyznacznik brać cykl panujący po globalnym kryzysie finansowym, to fala hossy w segmencie małych spółek jest już mocno zaawansowana, aczkolwiek z szansą, że jeszcze uda się z niej coś „wycisnąć”.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.