Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

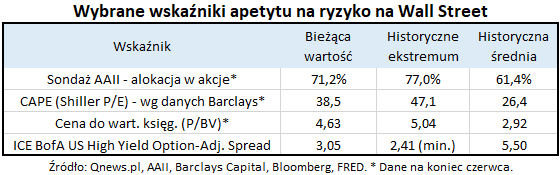

Pokazujemy cztery wskaźniki dotyczące sytuacji na amerykańskiej giełdzie, które z miesiąca na miesiąc szybko zmniejszają dystans względem historycznych ekstremów, z czasów m.in. bańki internetowej, ale jeszcze do nich nie dotarły.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Już bardzo niewiele brakuje, by amerykański indeks S&P 500 podwoił swą wartość w porównaniu z dnem panicznej wyprzedaży z marca ub.r. (2237 pkt.). Ta pokaźna skala zwyżki na przestrzeni zaledwie kilkunastu miesięcy rodzi jednak pytanie o to czy nie mamy przypadkiem do czynienia z „nieracjonalnym entuzjazmem” (irrational exuberance), mówiąc słowami szefa Fedu z czasów bańki internetowej, Alana Greenspana?

I właśnie z tamtą bańką porównywana bywa często obecna sytuacja na Wall Street, ale czy na pewno hossa osiągnęła już tak alarmujące rozmiary jak wtedy? Postarajmy się poszukać obiektywnej odpowiedzi na to trudne pytanie. Już na wstępie trzeba przyznać, że wg niektórych kryteriów euforia na amerykańskiej giełdzie jest nawet większa niż ponad dwie dekady temu. Jednym z przywoływanych często wskaźników jest stosunek kapitalizacji giełdowej do PKB, który jeszcze przed pandemią przekroczył rekordy z czasów bańki internetowej (zdaniem autora współczynnik ten budzi wątpliwości metodologiczne).

Ale trzeba też uczciwie przyznać, że są również wskaźniki, które historycznych ekstremów jeszcze nie osiągnęły – skupimy na nich uwagę w tej analizie. Od razu zastrzegamy, że nie są to narzędzia, po które sięgamy ad hoc, lecz takie, które obserwujemy regularnie od lat. Nasza lista obejmuje cztery wskaźniki, które dotyczą trzech sfer opisujących obecną sytuację: sondażowej alokacji w akcje, poziomu wycen walorów oraz premii za ryzyko na spokrewnionym z akcjami rynku obligacji „śmieciowych”.

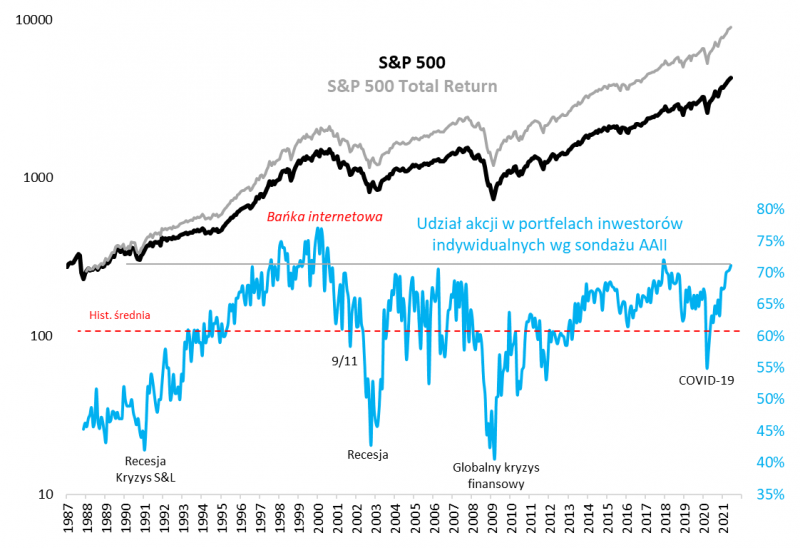

Zacznijmy do comiesięcznego sondażu Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych (AAII) na temat alokacji w akcje (i fundusze akcji). W czerwcu osiągnęła poziom 71,2 proc. Czy to ekstremalnie wyśrubowana wartość? Z jednej strony bez wątpienia należąca do najwyższych w historii, a z drugiej ciągle jeszcze niedorównująca rekordowi z początku 2000 roku, gdy sondażowa alokacja osiągnęła aż 77 proc. Wg tego kryterium inwestorzy w USA są zatem silnie optymistyczni, ale jeszcze nie opanowała ich ekstremalna, niebezpieczna euforia.

Rys. 1. Apetyt na ryzyko wg sondażu Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych

Źródło: Qnews.pl, AAII.

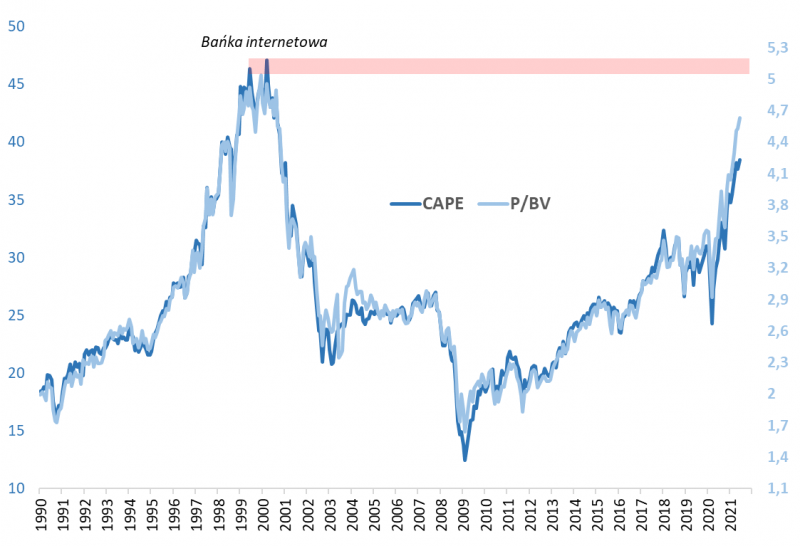

Bardzo podobny obraz można nakreślić, przyglądając się danym na temat wycen akcji na Wall Street. Sięgnijmy przykładowo po dwa ściśle ze sobą skorelowane, choć obliczane wg zupełnie innych metodologii, współczynniki: CAPE (P/E w wersji noblisty prof. R. Shillera – bazuje na średnich zyskach za ostatnie 10 lat, skorygowanych o inflację) oraz P/BV (cena do wartości księgowej).

Oba w trakcie pandemicznej paniki znalazły się poniżej historycznych średnich, ale od tamtego czasu przebyły długą drogę pod górę. Obecnie oba są najwyżej od ponad dwóch dekad i już sporo powyżej średnich. Ale czy dorównują ekstremom z czasu bańki internetowej? Trzeba uczciwie przyznać, że jeszcze nie. Aby osiągnąć rekordy z okresu „nieracjonalnego entuzjazmu” CAPE musiałby względem wartości z końca czerwca urosnąć jeszcze o 22 proc., a P/BV o 9 proc. (i to przy założeniu braku zmian w mianownikach wzorów, czyli 10-letniego średniego zysku na akcję oraz wartości księgowej – oba parametry tymczasem systematycznie rosną). Innymi słowy, wyceny akcji na Wall Street są wygórowane, ale nie są jeszcze ekstremalnie wysokie.

Rys. 2. Wskaźniki wyceny akcji na Wall Street

Źródło: Qnews.pl, Bloomberg, Barclays Capital.

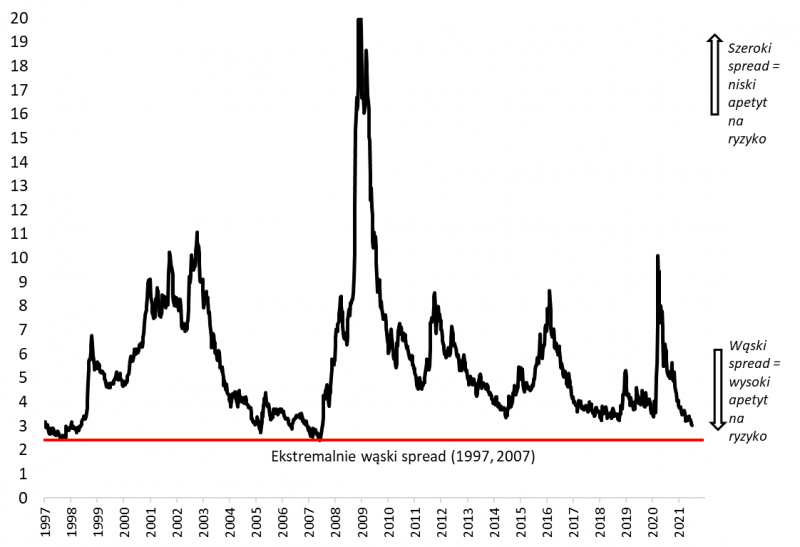

Przejdźmy do ostatniej pozycji z naszej listy. Obligacje korporacyjne o podwyższonym ryzyku kredytowym i podwyższonej rentowności („high yield”, HY), zwane też czasem nieco niesprawiedliwie „śmieciowymi”, to zdaniem autora aktywa blisko spokrewnione z akcjami, podobnie reagujące na trendy w gospodarce. Z tego względu spread na tym rynku, czyli średnia nadwyżka rentowności HY nad rentownością papierów skarbowych, może być traktowany jako swoisty barometr apetytu na ryzyko również pośrednio w odniesieniu do amerykańskiej giełdy.

W ostatnim czasie spread wg danych ICE BofA zjechał w okolice 300 punktów bazowych (3 pkt. proc.). Dla porównania, w punkcie kulminacyjnym „koronakrachu” spread przekroczył 1000 pb (!). Obecnie premia za ryzyko na tym rynku jest już niezwykle wąska, ale czy ekstremalna? Również w tym przypadku nie możemy obiektywnie odpowiedzieć twierdząco na to pytanie. Spread potencjalnie mógłby się skurczyć jeszcze bardziej, zanim osiągnie historyczne minima, odnotowane w latach 2007 (tuż przed kryzysem subprime, a potem globalnym kryzysem finansowym) i 1997 (przed kryzysem azjatyckim, a potem rosyjskim) w okolicy 240 pb.

Rys. 3. Spread na rynku obligacji „śmieciowych” jako barometr apetytu na ryzykowne aktywa

Źródło: Qnews.pl, FRED, ICE, BofA.

Oczywiście jest też druga strona medalu. Pamiętajmy, że rekordowe pułapy omawianych wskaźników na szczytach bańki internetowej pociągnęły za sobą przyszłe negatywne skutki promieniujące na wiele lat. Inwestorów na początku 2000 roku czekać miała słynna „stracona dekada” pod względem stóp zwrotu z S&P 500. Być może zatem lepiej by było, gdyby ówczesne ekstrema nie zostały tak szybko osiągnięte tym razem.

Reasumując, obiektywnie nie można jeszcze przychylić się ku tezie mówiącej, że apetyt na ryzyko i wyceny akcji na Wall Street osiągnęły już wg sprawdzonych wskaźników ekstremalne wartości, porównywalne np. ze słynną bańką internetową. Trzeba natomiast przyznać, że dystans względem tych pułapów z miesiąca na miesiąc szybko się zmniejsza.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.