Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

Historycznie cykl podwyżek stóp procentowych nie był na dłuższą metę dobrą wiadomością dla rynków akcji i nieruchomości, ale na razie zaostrzenie polityki monetarnej w Polsce jest dopiero na bardzo wczesnym etapie.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Nieoczekiwanie szybka wobec dotychczasowej ultra gołębiej retoryki październikowa podwyżka stóp procentowych przez Radę Polityki Pieniężnej przechodzi do historii jako wydarzenie miesiąca, a może nawet roku. Koszty pieniądza idą w górę w Polsce po raz pierwszy od 2012 roku.

I choć poszczególni ekonomiści mocno różnią się co do prognozowanej dalszej trajektorii zmian stóp, to raczej panuje zgoda co do tego, że nie jest to jednorazowy ruch, lecz raczej początek większej serii podwyżek stóp procentowych w naszym kraju, jakiej nie widzieliśmy od lat. Rynek kontraktów FRA wycenia już wzrost stopy referencyjnej NBP do poziomu 2 proc. na koniec 2022 roku z obecnych 0,5 proc. (i 0,1 proc. przed październikową podwyżką).

Mimo podwyżki stopy ciągle daleko w tyle za inflacją

Argumentów za takim scenariuszem nie brakuje. Najwyższa od dwóch dekad inflacje nie wykazuje oznak uspokojenia (wręcz przeciwnie). A nawet po podwyżce poziom stóp jest ciągle drastycznie niski w porównaniu z dochodzącym do 6 proc. tempem wzrostu cen w gospodarce (choć jakaś część z tego wzrostu ma zapewne faktycznie przejściowy charakter). RPP zaczęła „gonić” nie tylko inflację, lecz również radykalnie podnoszące stopy banki centralne Czech i Węgier. Kiedy poprzednio czeskie władze monetarne rozpoczęły cykl podwyżek (2017-18) NBP miał o tyle komfortową sytuację, że stopy w Polsce były na dużym wyższym poziomie niż u cenionego za finansową stabilność południowego sąsiada. Teraz sytuacja jest dokładnie odwrotna.

Co rynkowa wizja stopniowego wzrostu kosztów pieniądza na przestrzeni kolejnych kilkunastu miesięcy oznaczać może dla różnych aktywów? Najbardziej problematyczna jest sytuacja obligacji stałokuponowych (o stałym oprocentowaniu). Październikowa decyzja RPP jeszcze przyspieszyła wzrost średniej rentowności papierów skarbowych z głównych benchmarków. A wzrost rentowności to automatycznie spadek cen. Obligacje stałokuponowe mogą więc być pod presją, choć zakładamy tu nie tyle jednostajny trend, lecz raczej wzloty i upadki zależne od tego jak rynek będzie zmieniał zdanie co do tempa i terminów potencjalnych kolejnych podwyżek stóp.

Ale podwyżki mają też jaśniejszą stronę – z czasem mogą przynieść wzrost kuponów w przypadku nowo emitowanych serii papierów. Wyższe stopy mogą też zwiększyć stopniowo atrakcyjność obligacji o zmiennym oprocentowaniu, nie tylko skarbowych, lecz również korporacyjnych.

Akcje na razie korzystają dzięki bankom…

Jaki z kolei może być wpływ rosnących kosztów pieniądza na polskie akcje? Na razie wydaje się on … pozytywny. Perspektywa rozpoczęcia serii podwyżek przez RPP była rozgrywana przez inwestorów już od wielu miesięcy, a w ostatnich tygodniach zjawisko to nabrało tylko siły. Rzecz w tym, że wyższe stopy to potencjalnie wyższe marże odsetkowe banków komercyjnych, które z kolei mają niebagatelną wagę w głównych indeksach GPW. Szacujemy, że powiększająca się już od lutego przewaga rodzimego WIG20 nad indeksem rynków wschodzących MSCI EM, to w dużym stopniu właśnie zasługa sektora finansowego. Analitycy nie są jednak zgodni co do tego ile paliwa dla akcji banków zostało w związku z oczekiwaną serią podwyżek stóp.

Oczywiście całościowy, długoterminowy wpływ wyższych kosztów pieniądza na koniunkturę na GPW to już bardziej skomplikowana sprawa. Naszym zdaniem potencjalne skutki należy analizować w powiązaniu również z tym co robi np. amerykańska Rezerwa Federalna, której polityka ma zawsze naczelne znaczenie dla globalnych rynków.

… ale szerszy obraz jest mniej pozytywny

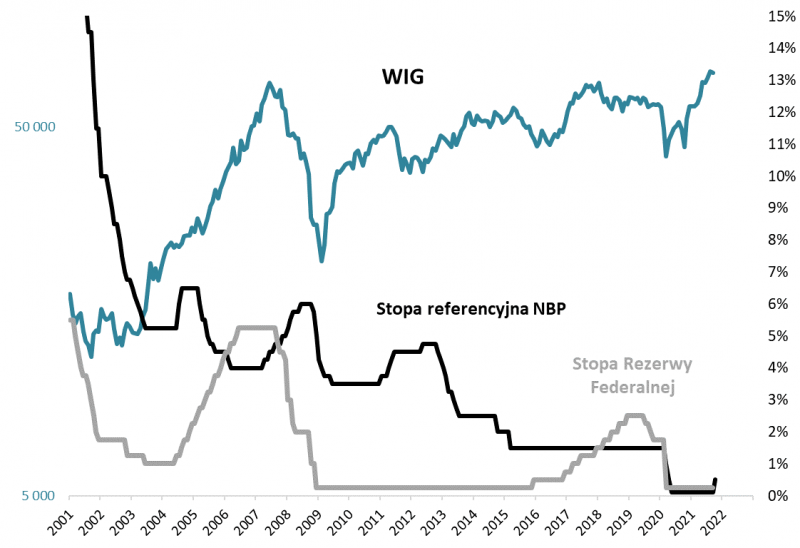

Analiza wykresu prowadzi do kilku wniosków. Dobra wiadomość jest taka, że pojedyncze (pierwsze w cyklu) podwyżki stóp czy to w wykonaniu naszej RPP, czy też Fedu, raczej nie miały jednoznacznego negatywnego wpływu na koniunkturę giełdową. Ale to nie oznacza, że takiego wpływu nie miały większe ruchy banków centralnych. Przyjrzyjmy się co w polityce monetarnej działo się przed ustanowieniem przez WIG kolejnych ważnych cyklicznych górek na przestrzeni ostatnich dwóch dekad (2007, 2011, 2015, 2018). Tylko jeden z tych szczytów (2015) nie był poprzedzony zaostrzeniem polityki monetarnej przez RPP lub Fed. Pozostałe nastąpiły po mniejszym lub większym zaciśnięciu pasa przez władze monetarne.

Do ustanowienia szczytu WIG-u na początku 2018 przed późniejszą kilkudziesięcioprocentową przeceną niepotrzebne okazały się podwyżki stóp na rodzimym podwórku (bo te stały w miejscu), ale wystarczyło (w uproszczeniu) podniesienie kosztów pieniądza w USA o nieco ponad 1 pkt. proc. na przestrzeni ok. dwóch lat. Górka na wiosnę 2011 przed odchudzeniem wartości WIG-u o ponad jedną czwartą została z kolei poprzedzona podniesieniem stóp w Polsce łącznie o 1 pkt. proc. (wtedy z kolei Fed nic nie robił). Zdecydowanie najostrzejszej serii podwyżek potrzeba było natomiast do zabicia wielkiej hossy lat 2003-2007, ale z kolei najbardziej opłakane okazały się ostatecznie skutki tego zaostrzenia, kiedy w końcu zaczęło działać. W tamtym epizodzie definitywny szczyt WIG-u został ustanowiony dopiero po podniesieniu stóp w USA o ponad 4 pkt. proc. i rozpoczęciu serii podwyżek przez rodzimą RPP.

Na razie skala zaostrzenia polityki monetarnej w Polsce na tym tle jest ciągle stosunkowo niewielka (0,4 pkt. proc.), zaś amerykański Fed dopiero pomału zaczyna przymierzać się do pierwszej podwyżki w przyszłym roku. Cykl zaostrzania wydaje się więc być na bardzo wczesnym etapie.

Zagrożenie dla cen nieruchomości

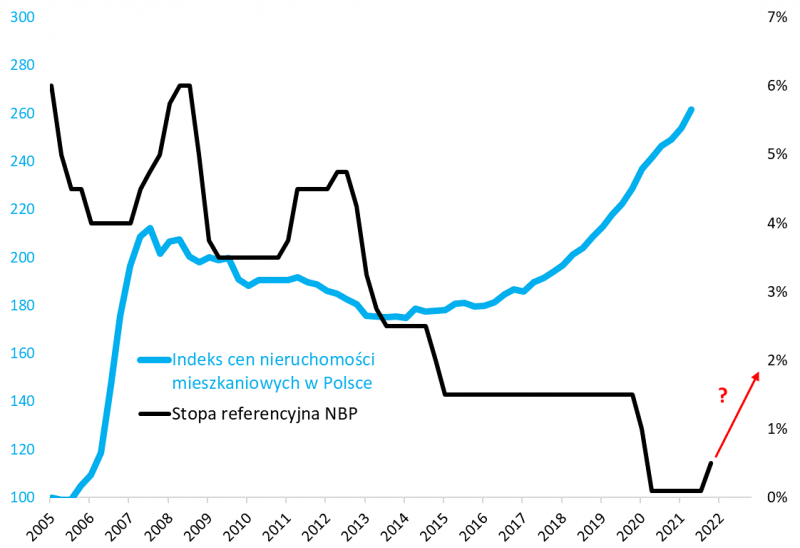

Na koniec zastanówmy się jeszcze nad wpływem podwyżek stóp na koniunkturę na rynku nieruchomości mieszkaniowych, które obecnie często bywają traktowane jako główny wybór dla posiadaczy kapitału. Na razie koniunktura jest tu ciągle mocno rozgrzana. Wg najnowszych danych Eurostatu w II kwartale odpowiedni indeks cen (HPI) w Polsce bił nadal rekordy, a pandemia nie wywarła żadnego negatywnego wpływu na trend wzrostowy. Jednocześnie widać mocno ożywiony popyt na kredyty mieszkaniowe, który wg danych BIK we wrześniu był prawie 25 proc. większy niż przed rokiem.

Porównując ceny nieruchomości i poziom stóp procentowych nietrudno odnieść wrażenie, że trend wzrostowy, który zaczął powoli rodzić się w okolicach jeszcze 2014 roku (czy ktoś pamięta jeszcze, że wcześniej przez ponad pięć lat ceny spadały?) został nieprzypadkowo mocno wsparty przez odbywający się równolegle stopniowo spadek kosztów pieniądza, którego finałowa odsłona nastąpiła wraz z wybuchem pandemii. Nietrudno jednocześnie odnieść wrażenie, że z kolei wcześniejsze podwyżki stóp (2011-12, 2007-08) przyczyniły się ostatecznie do trendu spadkowego cen nieruchomości.

Reasumując, jedna podwyżka stóp procentowych w Polsce to raczej za mało, by wykoleić hossę na GPW (szczególnie że trwa gra na wzrost marż odsetkowych banków) czy też na rynku nieruchomości, ale cała seria podwyżek byłaby już negatywnym czynnikiem.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.