Tomasz Hońdo

Starszy Ekonomista Quercus TFI

Spadek notowań większości obligacji stałokuponowych poniżej wartości nominalnej oznacza, że w przyszłości ceny będą musiały odpowiednio urosnąć, by powrócić do tej wartości. Średnia rentowność koszyka papierów skarbowych jest najwyższa od prawie dekady.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Czy ktoś pamięta jeszcze czasy, w których obligacje skarbowe, nawet te stałokuponowe, cechujące się z natury stosunkowo wyższą zmiennością, były ogólnie „nudnymi”, pozbawionymi emocji aktywami? Tymczasem ostatnie ponad pół roku to zupełnie nowa rzeczywistość – przesunięcia cen „stałokuponówek” w dół stały się tak dynamiczne, że aż prosi się, by ponownie odświeżyć diagnozę sytuacji w tym segmencie długu skarbowego.

W najgorszym momencie po rozpoczęciu rosyjskiej inwazji na Ukrainę, wystrzale cen ropy naftowej i kolejnej odsłonie jastrzębiej retoryki szefa NBP A. Glapińskiego niewiele zabrakło, by skala spadku krajowego indeksu TBSP (Treasury BondSpot Poland) od ubiegłorocznego szczytu przekroczyła kolejny, już 15-proc. próg. To wydarzenia absolutnie bezprecedensowe na tle dotychczasowej historii benchmarków polskiego długu skarbowego.

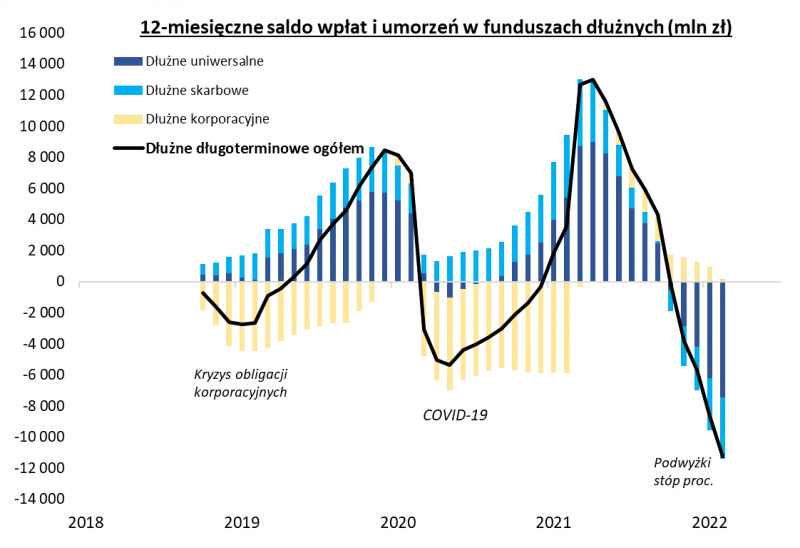

Przecena jest (była?) napędzana przez klasyczny mechanizm błędnego koła. Spadek cen obligacji przekłada się na odpływy kapitału, np. z funduszy inwestujących w te aktywa, co z kolei napędza dalszą przecenę, bo fundusze zmuszone są stopniowo sprzedawać papiery skarbowe w celu obsługi umorzeń. Najnowsze dane Izby Zarządzających Funduszami i Aktywami za luty dowodzą, że exodus kapitału z funduszy dłużnych z miesiąca na miesiąc osiąga rekordową skalę.

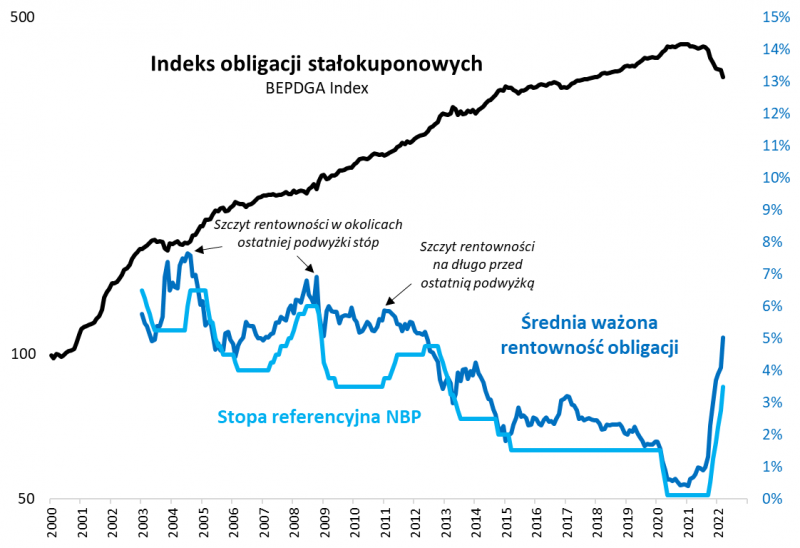

Jaka jest recepta dla inteligentnego (mówiąc słowami Benjamina Grahama) inwestora na racjonalne postępowanie w tych burzliwych okolicznościach? Przede wszystkim kluczowe jest zrozumienie mechanizmu działania obligacji stałokuponowych, czyli w szczególności interakcji między ceną i rentownością (ang. yield). Niby stwierdzenie to może wydawać się banalne, ale wspomniane dane z rynku funduszy pokazują, że z tym zrozumieniem różnie bywa. Jak bowiem wytłumaczyć fakt, że największą falę napływów do funduszy dłużnych notowano (w pierwszych miesiącach 2021 r.), gdy średnia rentowność koszyka obligacji stałokuponowych była … bliska zeru?

Obecna sytuacja zupełnie nie przypomina tej sprzed roku. Wystarczy rzut oka na wykres średniej rentowności, by przekonać się, że omawiana kategoria papierów skarbowych nie była tak dochodowa od … prawie dekady. Średnia ważona rentowność bloombergowskiego koszyka przekroczyła w ostatnich dniach próg 5 proc. Poprzednio taki poziom notowano w 2012 r., gdy Rada Polityki Pieniężnej … kończyła poprzedni cykl podwyżek stóp procentowych.

Chciałoby się zatem powiedzieć, że nie ma tego złego, co by na dobre nie wyszło – owszem, dotychczasowi posiadacze obligacji przeżywają spadek wartości inwestycji, ale zarazem ta inwestycja rokuje dużo lepiej na przyszłość niż to było np. rok temu.

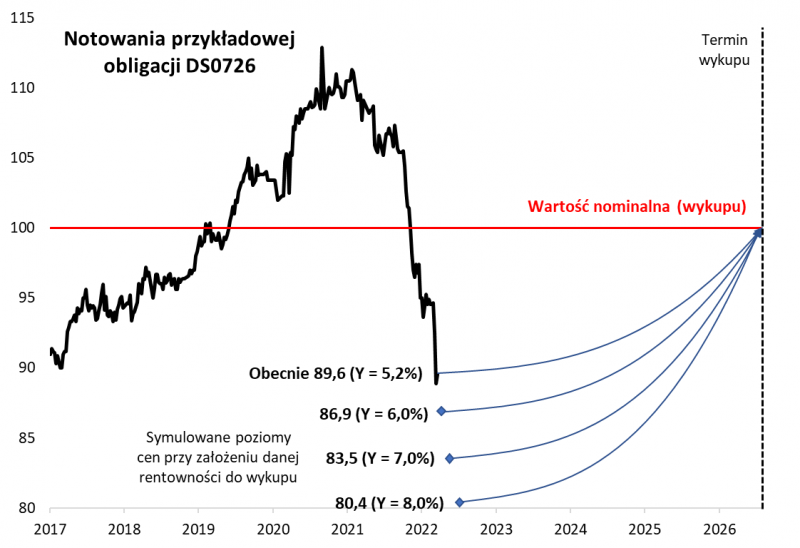

Aby lepiej zobrazować mechanizmy rządzące inwestycją w obligacje, na trzecim wykresie sięgamy po prostą symulację, dotyczącą wybranej serii DS0727 (papiery z terminem wykupu w lipcu 2027 r.), mającej obecnie największą wagę w indeksie TBSP. Jak widać cena tego papieru na rynku wtórnym przeżyła w ostatnich latach nie lada huśtawkę. Najpierw notowania wystrzeliły nawet kilkanaście procent powyżej wartości nominalnej, by w ostatnim czasie dla odmiany znaleźć się ponad 10 proc. poniżej tej wartości.

Po pierwsze pokazujemy, do jakich pułapów musiałaby jeszcze zejść cena rynkowa, by uzyskać rentowność na danym pułapie. Przykładowo wzrost rentowności do hipotetycznego poziomu 6 proc. (to tylko teoretyczne założenie, a nie nasza prognoza) oznaczałby zniżkę notowań jeszcze o ok. 3 proc. Ponieważ seria DS0726 jest dość reprezentatywna dla całego benchmarku obligacji, to symulacja ta pokazuje, z jaką dalszą przeceną należy się liczyć w przypadku dalszego wzrostu rentowności na coraz wyższe pułapy. Taka wiedza jest cenna, bo pozwala lepiej przygotować się na ewentualny dalszy spadek cen (który oczywiście wcale nie musi się odbyć – chodzi tu bardziej o analizę na zasadzie „stress test”).

Oczami wyobraźni spójrzmy teraz jeszcze dalej w przyszłość. Pewne jest jedno – bez względu na to, jak nisko zejdzie jeszcze cena rynkowa, to potem, w ostatecznym rozrachunku musi powrócić do poziomu wartości nominalnej, po jakiej obligacja zostanie wykupiona. Innymi słowy, im bliżej będzie do terminu wykupu, tym większa będzie presja na zbliżanie się do wartości nominalnej. Czas będzie tu działał niejako na korzyść.

Przykładowo załóżmy, że cena spadnie jeszcze do poziomu odpowiadającego rentowności 6 proc. Z tego pułapu potem będzie musiała w ostatecznym rozrachunku UROSNĄĆ o ok. 15 proc. do terminu wykupu. Im większy spadek teraz, tym większy wzrost w przyszłości. A przecież do tego musimy jeszcze dodać dochody z odsetek i ich reinwestycji (oprocentowanie omawianej serii wynosi 2,5 proc. w skali roku). Połączenie tych wszystkich elementów daje nam właśnie oczekiwaną rentowność obligacji.

Chociaż nasza symulacja dotyczy wybranej serii papierów skarbowych, to ogólna zasada ma zastosowanie do całego rynku, bo w obecnych warunkach znakomita większość obligacji stałokuponowych notowana jest z dyskontem względem wartości nominalnej (dyskonto jest tym większe, im mniejsze oprocentowanie i im dłuższy czas do wykupu).

Reasumując, chociaż spadek cen obligacji jest oczywiście bolesny dla ich dotychczasowych posiadaczy, to pamiętajmy, że kursy w ostatecznym rozrachunku będą musiały wrócić do (na ogół wyższej) wartości nominalnej, a do tego dojdą jeszcze dochody z odsetek.

Obligacyjne ABC

Często nierozumianą, a zarazem kluczową koncepcją z rynku obligacji jest „rentowność do wykupu” (ang. yield to maturity, YTM), zazwyczaj określana w skrócie po prostu jako rentowność (yield). Parametr ten, który dla poszczególnych serii papierów skarbowych znaleźć można np. na stronie internetowej GPW Catalyst, pokazuje ile w skali roku zarobi inwestor, trzymając daną obligację do wykupu. Na rentowność składają się trzy elementy: (a) dochody z odsetek, (b) dochody z reinwestycji odsetek, (c) powrót ceny rynkowej z obecnego poziomu do wartości nominalnej. Kiedy inwestorzy żądają coraz wyższej rentowności – co ma miejsce w ostatnich miesiącach – cena rynkowa idzie w dół. Kiedy oczekiwania inwestorów odnośnie rentowności się obniżają, cena rośnie.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.