Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Kiepskie stopy zwrotu na rynkach akcji w ostatnich dwunastu miesiącach plus sygnały słabnięcia koniunktury gospodarczej na świecie – to na pierwszy rzut oka nie wygląda zachęcająco. Ale tylko na pierwszy…

Bądź na bieżąco! Zapisz się na NEWSLETTER

W naszych analizach co pewien czas poświęcamy miejsce badaniu cyklu koniunkturalnego. Co ciekawe im więcej badamy, tym więcej przejawów tego cyklu odnajdujemy w różnorodnych danych i wskaźnikach. Postanowiliśmy zebrać te należące do najciekawszych (co nie znaczy, że są to jedyne przejawy – cykliczność wykazuje wiele wskaźników).

Cechą wspólną pozycji z naszej listy jest to, że wszystkie sugerują, że na rynkach i w gospodarkach funkcjonuje pewien, w miarę regularnie powtarzający się schemat, na który na przemian składają się fazy wzrostowe (ożywienia) oraz spadkowe (osłabienia). Gdyby ten schemat miał się utrzymać (co do tego nigdy nie można mieć pewności), to byłaby to cenna informacja dla inwestorów.

Od razu ważna uwaga – w naszej analizie uwagę koncentrujemy na wielomiesięcznych cyklach, czyli takich, które są istotne dla średnioterminowych decyzji inwestycyjnych, a niekoniecznie krótkoterminowych (w horyzoncie kilku tygodni, a tym bardziej kilku dni lub jeszcze krótszym) – tutaj analiza nie jest wystarczająco precyzyjna.

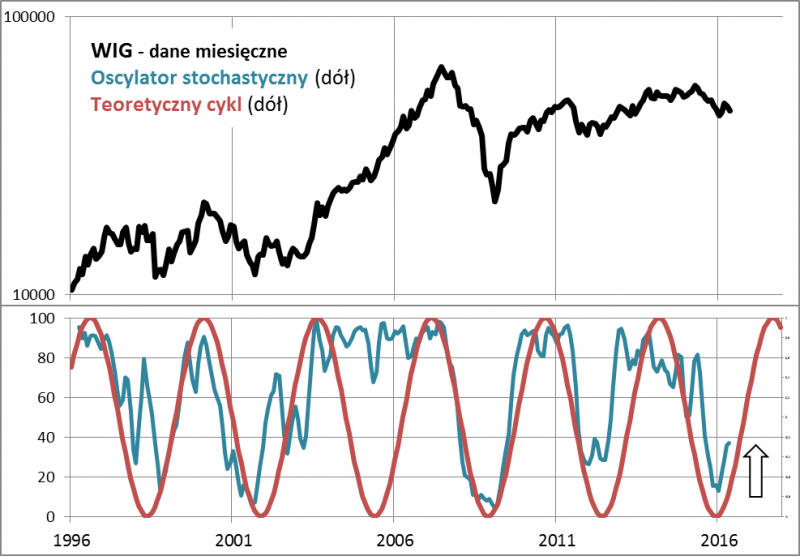

1. Tajemnicza sinusoida

W niektórych artykułach z ostatnich miesięcy prezentowaliśmy już sinusoidę zbudowaną na bazie znanego fanom analizy technicznej oscylatora stochastycznego (wbrew zatrważającej nazwie w jego konstrukcji nie ma nic z wyższej matematyki). Udało nam się na tyle dobrze dopasować kształt wykresu, by z tej analizy płynęły jakieś konkretne wnioski.

Cały cykl trwa według tej koncepcji nieco ponad 40 miesięcy. Po podzieleniu na pół otrzymujemy ok. 20 miesięcy jako przybliżony czas fazy wzrostowej oraz tyle samo dla fazy słabości.

Jakie są bieżące wnioski? Od wiosny 2014 r. do końca 2015 r. trwała wg tego modelu faza słabości na GPW, w czym mocno „pomogły” czynniki, takie jak: konflikt rosyjsko-ukraiński; obawy przed twardym lądowaniem chińskiej gospodarki; pomysły polskich polityków, itp. Na pierwszy rzut oka były to niezależne zdarzenia, a jednak łączna siła ich oddziaływania złożyła się na fazę słabości, w trakcie której WIG zszedł z poziomów bliskich szczytom hossy do pułapów najniższych od 2,5 roku (nie mówiąc już o 6,5-letnich minimach WIG20).

Dobra wiadomość jest taka, że od początku br. cykl jest dla odmiany w fazie ożywienia. W lutym-marcu mieliśmy pierwszy pokaz siły rynków akcji i według tej koncepcji na tym jeszcze nie koniec. Kres pozytywnej fazy można umiejscowić roboczo gdzieś w okolicach końcówki lata 2017 r. Trzeba przyznać, że byłoby to dużo zaskoczenie, biorąc pod uwagę stonowane i ostrożne zapatrywania większości analityków.

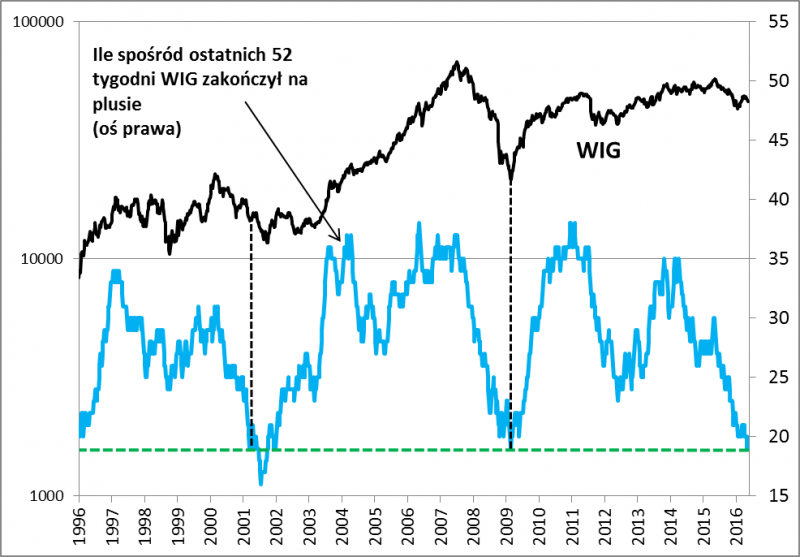

2. Najniżej od 2009 roku

Oto nasze kolejne odkrycie – podobny schemat zaobserwowaliśmy także w oparciu o nasz autorski wskaźnik pokazujący czas trwania trendów wzrostowych i spadkowych. Po zaaplikowaniu tej miary do rodzimego WIG-u okazuje się, że jest ona obecnie na bardzo niskim poziomie. Zaledwie 19 spośród ostatnich 52 tygodni zakończyło się zwyżką WIG. Tak niski odczyt poprzednio odnotowaliśmy niemal dokładnie w dołku bessy w 2009 roku. Niżej wskaźnik był wyłącznie raz – w lecie 2001 roku (na skutek przedłużającej się globalnej recesji po pęknięciu „bańki internetowej”).

Jak widać, nie potrzeba mistycznej sinusoidy, by dojść do podobnych wniosków. Różnica jest taka, że w tym przypadku faza osłabienia jeszcze trwa, ale jest już bardzo zaawansowana, co rodzi nadzieję na jej rychły koniec.

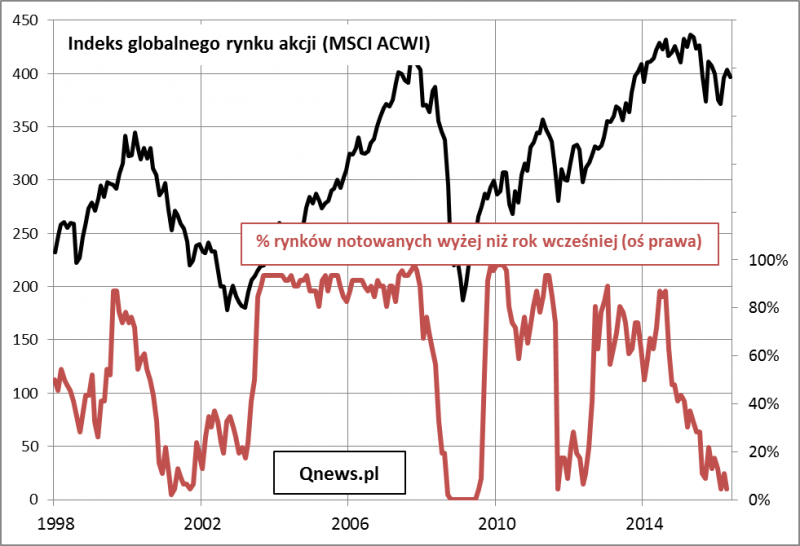

3. Globalna mizeria z opcją na poprawę

Można jednak zadawać sobie słusznie pytanie: co z tego, że jakaś tam wymyślona sinusoida dla naszego rynku pokazuje teraz hossę, jeśli sytuacja na rynkach światowych być może wygląda zupełnie inaczej?

Patrzenie przez pryzmat globalnych trendów nie zmienia jednak wniosków. Do niemal identycznych konkluzji doszliśmy, badając kondycję wszystkich liczących się rynków akcji, przynajmniej bazując na krajowych indeksach MSCI (uwaga – wyrażonych w USD). W grupie tej jest 46 indeksów, obrazujących koniunkturę zarówno na rynkach rozwiniętych, jak i wschodzących. Na koniec kwietnia zaledwie 4 proc. wszystkich rynków było notowanych wyżej niż 12 miesięcy wcześniej. Kto wie czy na koniec maja nie będzie jeszcze niżej.

Jak więc widać, analiza globalna potwierdza tylko, że jesteśmy gdzieś w okolicach dołka cyklu. To są odczyty porównywalne z II połową 2011 roku lub początkiem 2009 roku.

Co ciekawe z naszych badań wynika jednocześnie, że z owym wskaźnikiem mocno skorelowane są nastroje zarządzających na świecie. Według ostatniego globalnego sondażu BofA/ML tylko 9 proc. ankietowanych deklarowało „przeważenie” akcji w portfelach (czyli udział większy od normalnego), podczas gdy rok wcześniej odsetek ten dochodził do 60 proc.

4. Gospodarki w fazie hamowania, ale to długo nie potrwa?

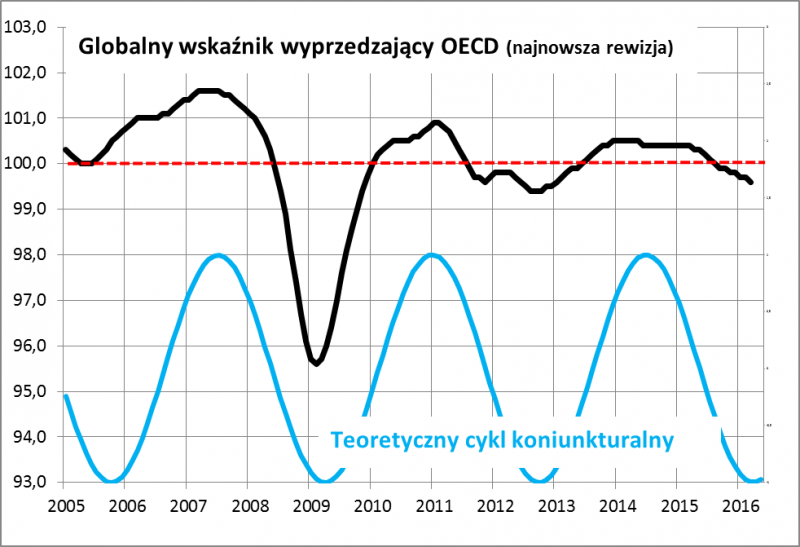

No dobrze, ale czy ten wszechobecny cykl ma w ogóle coś wspólnego z gospodarką? Aby to zbadać, przyjrzeliśmy się tzw. wskaźnikom wyprzedzającym organizacji OECD (Composite Leading Indicators, CLI), powstającym na bazie zestawu danych makroekonomicznych i mających – zgodnie z nazwą – z odpowiednim wyprzedzeniem podpowiadać, co będzie działo się w gospodarkach.

Na pierwszy rzut oka obecna sytuacja nie wygląda zachęcająco – globalny wskaźnik dla całej grupy krajów OECD konsekwentnie spada i od siedmiu miesięcy jest poniżej granicy 100 pkt. Gospodarki mają ciągle zadyszkę.

I tutaj do gry wchodzi jednak koncepcja cyklu. Zarówno szczyty wskaźnika OECD (lata 2007, 2011, 2014), jak i jego dołki (2009, 2012) niemal idealnie pokrywają się z odpowiednimi skrajnymi punktami naszej modelowej sinusoidy. Teraz teoretycznie mamy dołek, więc – gdyby ufać tej koncepcji – nie należy załamywać rąk z powodu najnowszych wieści z gospodarek.

Reasumując, niezależnie od tego czy nasza sinusoida mająca obrazować cykl koniunkturalny jest czymś więcej, niż tylko złudzeniem wynikającym z dopasowania wykresu do danych historycznych, to wiele obserwowanych przez nas wskaźników cyklicznych jest na niskich lub nawet bardzo niskich poziomach. To daje szansę na pozytywne zaskoczenia w kolejnych kilkunastu miesiącach.